Rogneda [400K]

7 лет назад

Существует такое правило в русской орфографии насчет написания наречий, образованных от существительных: если между предполагаемым предлогом и словом можно вставить другое слово (определение) или вопрос, тогда точно перед вами «предлог + существительное».

Так как наречие сравнительно молодая часть речи, образованная от существительных, прилагательных, числительных и других частей речи, в русском языке полным-полно наречий, представляющих собой застывшую падежную форму существительного. Чаще всего такие падежные формы с предлогом пишутся раздельно по той причине, какую я указала выше.

Например:

За (чьим? каким?) рубежом, за (чьей?) границей, поставить (во что?) в тупик, продать с (чего?) молотка, бежать (без чего?) без оглядки, за (темную, глухую) полночь и пр.

Но есть слова, которые с приставкой «за» пишутся слитно: заподлицо, замуж (замужем), запанибрата, задаром, задарма, заодно, зараз.

автор вопроса выбрал этот ответ лучшим

З В Ё Н К А [702K]

5 лет назад

Рассуждайте так:

- Очень хочется назвать слово «зарубежом» неизменяемым наречием. Где? — зарубежом. Но делать этого не нужно, потому что если такое наречие и допустить, оно исключительно просторечное, в словарях почти не появляющееся.

- В литературном русском языке существуют три похожих однокоренных слова: «рубеж», «зарубежье» и «зарубеж».

- Слово «рубеж» пишется с предлогом «за» раздельно — «за рубежом». Например: «За рубежом горизонта есть много интересного, но невидимого нам».

- Слово «зарубежье» никогда не превратится в «за рубежом» или «зарубежом», в форму какого бы падежа мы его ни поставили.

- А слово «зарубеж» я бы назвала разговорным сокращением от «зарубежье», но примем гипотезу о том, что такое сокращение есть, довольно часто используется. Творительный падеж его будет выглядеть «зарубежом» (слитно). Но такая форма отвечает на вопрос не «где?», а «чем?». Например: «Я недовольна зарубежом». Как видим, это разговорность чистой воды.

Svetlana Kuznetsova [189K]

7 лет назад

Когда речь идет о проживании или работе за пределами своей родной страны, в иностранных государствах, то правильно писать ЗА РУБЕЖОМ, так как это сочетание предлога с существительным и между ними можно вставить определение. Например. Наши тренеры часто работают ЗА (близким или дальним) РУБЕЖОМ.

Но в русском языке есть и существительное ЗАРУБЕЖ, имеющее значения «чужбина, заграница», а также просторечные «забугорье, кордон».

Это существительное склоняется, поэтому можно сказать: Наши тренеры работают с ЗАРУБЕЖОМ. Или, например: Мы расширяем торговые связи с ЗАРУБЕЖОМ, а кто-то восхищается ЗАРУБЕЖОМ.

То есть раздельное или слитное написание (ЗА РУБЕЖОМ или ЗАРУБЕЖОМ) зависит, в каком контексте употребляется это слово.

Есть и другие примеры подобных пар слов: заграницей — за границей (синонимы к паре зарубежом — за рубежом), а также загородом — за городом.

О последней паре при желании можете посмотреть мой ответ.

дольфаника [368K]

7 лет назад

Для безошибочного написания этих двух слов, надо пробовать между «за» и «рубеж» ставить какое-нибудь слово. И если получается вставить определение, тогда «за» это будет предлог, который с «рубежом» пишется отдельно.

Для меня это самый действенный метод определить, когда же требуется написание слитное или надо раздельно писать.

Например, я нахожусь за (чем?) рубежом, кстати, сейчас правильнее произносить и писать «зарубежье»

Советуют оринтироваться на вопросы где?, откуда?, куда? — тогда за рубеж пишется раздельно и это будет предлог плюс существительное.

И слово «за рубеж» всегда пишется раздельно, если только оно само по себе не означает целое понятие «зарубеж». То есть в самом «рубеже» мы жить не можем, а вот за далеким рубежом вполне.

ИринаШ [14.6K]

5 лет назад

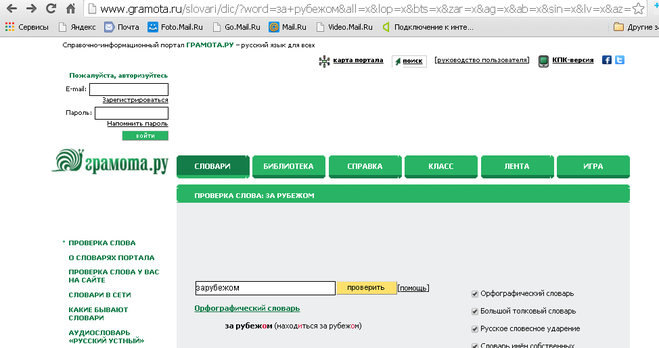

Если сомневаетесь в написании какого либо слова, то можно зайти на интернет-сайт «грамота.ру». Там есть орфографические словари, можно ввести в поиск желаемое слово и прочитать правила написания, иногда с комментарием.

За рубежом пишется раздельно.

Nelli4ka [110K]

5 лет назад

Все очень просто, если написать кратко, то будет еще понятнее.

Правила такие же, как и случае раздельного или слитного написания «за» и «границей».

Итак:

Пишем раздельно, если «за рубежом» является в предложении обстоятельством и отвечает при этом на вопросы «ГДЕ?», «ОТКУДА?», «КУДА?».

Пишем слитно, если «зарубежом» (проверка правописания сейчас ругается и подчеркивает слово красной волной, подсказывая, что нельзя так писать, однако, она ошибается) — это дополнение и отвечает на вопросы «ЧТО?», «ЧЕМ?».

moreljuba [61.8K]

5 лет назад

В данной ситуации написание слова будет зависеть от контектса предложения, в котором оно употреблено.

1) Раздельно пишем «за рубежом» в том случае, когда речь идёт о предлоге и существительном. Примеры: Мы поедим за рубеж; за рубежом тёплые страны;

2) Слитно пишем «зарубежом», когда имеем ввиду одно существительное. Например: я восхищена зарубежом.

Чаще, конечно, употребляется раздельная форма написания «ЗА РУБЕЖОМ».

Рипичип [35.1K]

7 лет назад

Всегда пишется раздельно, «за» в данном случае это предлог. А предлоги с существительными пишутся отдельно. Если вы решаете домашнее задание по русскому языку и вам нужен более подробный ответ, то посмотреть его можно здесь https://podskajem.com/kak-pishetsya-za-rubezhom/ .

Там рассмотрено написание этого слова с подробным разбором.

loralee [15.6K]

5 лет назад

Как правильно писать, за рубежом или зарубежом?

Правильный ответ: за рубежом.

Данное выражение правомерно для использования только в случае раздельного написания, никакого «зарубежом» и «зарубеж» в русском языке не существует. Зато есть слово «зарубежье».

Андрей0817 [95.8K]

6 лет назад

ЗА РУБЕЖОМ пишите отдельно, если говорите о том, что кто-то или что-то делали (живут, растёт) за границей.

В других употреблениях оно может писаться слитно: сравнить с зарубежом.

Это слово можно писать и слитно и отдельно, но чаще отдельно.

Знаете ответ?

5

10 ответов:

3

0

Существует такое правило в русской орфографии насчет написания наречий, образованных от существительных: если между предполагаемым предлогом и словом можно вставить другое слово (определение) или вопрос, тогда точно перед вами «предлог + существительное».

Так как наречие сравнительно молодая часть речи, образованная от существительных, прилагательных, числительных и других частей речи, в русском языке полным-полно наречий, представляющих собой застывшую падежную форму существительного. Чаще всего такие падежные формы с предлогом пишутся раздельно по той причине, какую я указала выше.

Например:

За (чьим? каким?) рубежом, за (чьей?) границей, поставить (во что?) в тупик, продать с (чего?) молотка, бежать (без чего?) без оглядки, за (темную, глухую) полночь и пр.

Но есть слова, которые с приставкой «за» пишутся слитно: заподлицо, замуж (замужем), запанибрата, задаром, задарма, заодно, зараз.

1

0

Когда речь идет о проживании или работе за пределами своей родной страны, в иностранных государствах, то правильно писать ЗА РУБЕЖОМ, так как это сочетание предлога с существительным и между ними можно вставить определение. Например. Наши тренеры часто работают ЗА (близким или дальним) РУБЕЖОМ.

Но в русском языке есть и существительное ЗАРУБЕЖ, имеющее значения «чужбина, заграница», а также просторечные «забугорье, кордон».

Это существительное склоняется, поэтому можно сказать: Наши тренеры работают с ЗАРУБЕЖОМ. Или, например: Мы расширяем торговые связи с ЗАРУБЕЖОМ, а кто-то восхищается ЗАРУБЕЖОМ.

То есть раздельное или слитное написание (ЗА РУБЕЖОМ или ЗАРУБЕЖОМ) зависит, в каком контексте употребляется это слово.

Есть и другие примеры подобных пар слов: заграницей — за границей (синонимы к паре зарубежом — за рубежом), а также загородом — за городом.

О последней паре при желании можете посмотреть мой ответ.

1

0

Для безошибочного написания этих двух слов, надо пробовать между «за» и «рубеж» ставить какое-нибудь слово. И если получается вставить определение, тогда «за» это будет предлог, который с «рубежом» пишется отдельно.

Для меня это самый действенный метод определить, когда же требуется написание слитное или надо раздельно писать.

Например, я нахожусь за (чем?) рубежом, кстати, сейчас правильнее произносить и писать «зарубежье»

Советуют оринтироваться на вопросы где?, откуда?, куда? — тогда за рубеж пишется раздельно и это будет предлог плюс существительное.

И слово «за рубеж» всегда пишется раздельно, если только оно само по себе не означает целое понятие «зарубеж». То есть в самом «рубеже» мы жить не можем, а вот за далеким рубежом вполне.

1

0

Если сомневаетесь в написании какого либо слова, то можно зайти на интернет-сайт «грамота.ру». Там есть орфографические словари, можно ввести в поиск желаемое слово и прочитать правила написания, иногда с комментарием.

За рубежом пишется раздельно.

1

0

Рассуждайте так:

- Очень хочется назвать слово «зарубежом» неизменяемым наречием. Где? — зарубежом. Но делать этого не нужно, потому что если такое наречие и допустить, оно исключительно просторечное, в словарях почти не появляющееся.

- В литературном русском языке существуют три похожих однокоренных слова: «рубеж», «зарубежье» и «зарубеж».

- Слово «рубеж» пишется с предлогом «за» раздельно — «за рубежом». Например: «За рубежом горизонта есть много интересного, но невидимого нам».

- Слово «зарубежье» никогда не превратится в «за рубежом» или «зарубежом», в форму какого бы падежа мы его ни поставили.

- А слово «зарубеж» я бы назвала разговорным сокращением от «зарубежье», но примем гипотезу о том, что такое сокращение есть, довольно часто используется. Творительный падеж его будет выглядеть «зарубежом» (слитно). Но такая форма отвечает на вопрос не «где?», а «чем?». Например: «Я недовольна зарубежом». Как видим, это разговорность чистой воды.

0

0

Всегда пишется раздельно, «за» в данном случае это предлог. А предлоги с существительными пишутся отдельно. Если вы решаете домашнее задание по русскому языку и вам нужен более подробный ответ, то посмотреть его можно здесь http://podskajem.com/kak-pishetsya-za-rubezhom/ .

Там рассмотрено написание этого слова с подробным разбором.

0

0

ЗА РУБЕЖОМ пишите отдельно, если говорите о том, что кто-то или что-то делали (живут, растёт) за границей.

В других употреблениях оно может писаться слитно: сравнить с зарубежом.

Это слово можно писать и слитно и отдельно, но чаще отдельно.

0

0

Все очень просто, если написать кратко, то будет еще понятнее.

Правила такие же, как и случае раздельного или слитного написания «за» и «границей».

Итак:

Пишем раздельно, если «за рубежом» является в предложении обстоятельством и отвечает при этом на вопросы «ГДЕ?», «ОТКУДА?», «КУДА?».

Пишем слитно, если «зарубежом» (проверка правописания сейчас ругается и подчеркивает слово красной волной, подсказывая, что нельзя так писать, однако, она ошибается) — это дополнение и отвечает на вопросы «ЧТО?», «ЧЕМ?».

0

0

Как правильно писать, за рубежом или зарубежом?

Правильный ответ: за рубежом.

Данное выражение правомерно для использования только в случае раздельного написания, никакого «зарубежом» и «зарубеж» в русском языке не существует. Зато есть слово «зарубежье».

0

0

В данной ситуации написание слова будет зависеть от контектса предложения, в котором оно употреблено.

1) Раздельно пишем «за рубежом» в том случае, когда речь идёт о предлоге и существительном. Примеры: Мы поедим за рубеж; за рубежом тёплые страны;

2) Слитно пишем «зарубежом», когда имеем ввиду одно существительное. Например: я восхищена зарубежом.

Чаще, конечно, употребляется раздельная форма написания «ЗА РУБЕЖОМ».

Читайте также

В русском языке есть несколько синонимических словосочетаний, которые имеют различную грамматическую форму. Люди часто путают падежное окончание и не всегда правильно подбирают предлог, с которым нужно употреблять местоимение. Это морфологическая ошибка.

Необходимо запомнить следующее: ему (дательный падеж) свойственно, присуще, а характерно или типично для него (родительный падеж). Ещё можно сказать так: за ним водится, на него похоже, его отличает.

Правильно сказать — уверенность в успехе и можно еще сказать — вера в успех.

Слово «шерстяными» — это прилагательное множественного числа в творительном падеже, которое отвечает на вопрос «какими?» (им.п.,ед.ч. — шерстяной, шерстяная, шерстяное). Это прилагательное образованно от существительного шерсть при помощи суффикса. Согласно правилам русского языка, прилагательные могут быть образованны либо при помощи суффиксов -ан-, -ян-, -ин-, -н- с одной «н», либо при помощи суффиксов -онн-, -енн- и других, с двумя «н». Мы видим в слове «шерстяными», суффикс -ян- с одной «н».

Правильно: шерстяными.

Пример предложения со словом «шерстяными»: я довольна своими новыми шерстяными носками.

Слово «утерянный» является страдательным причастием прошедшего времени и отвечает на вопрос «что сделанный?». Образованно от глагола «терять» приставочно-суффикса<wbr />льным способом. В русском языке те причастия, которые образованны от глаголов совершенного вида, глаголов с приставкой или употребляются в контексте с зависимым словом в суффиксе будут иметь удвоенную «н».

<hr />

<h2>Правильно: утерянный. </h2>

Пример предложения со словом «утерянный»: давно утерянный мною учебник нашелся.

Правильное написание этого слова — стоишь.

У глаголов в конце шипящих всегда пишется мягкий знак (например: едешь, пишешь.)

В этом слове: 2 гласные буквы, 3 согласные, 1 беззвучная буква.

Всего 6 букв, 2 слога.

Рассказываем, кому можно поручить сделки с недвижимостью и какие документы для этого придется оформить

Фото: Rob Daly/gettyimages.com

Доверенность — письменное поручение, согласно которому один человек передает другому право представлять свои интересы в определенных сделках. Полномочия человека, которому вы доверили свои права, могут быть ограничены временем действия и сферой применения. При покупке и продаже недвижимости многие действия — от подбора необходимых документов до заключения самой сделки и распоряжения деньгами — можно делегировать другим лицам. Это необходимо, если один из участников сделки не может физически на ней присутствовать или принимать участие в ее подготовке, например, находясь в другом городе или стране.

Представлять интересы покупателя или продавца недвижимости может любой дееспособный гражданин, не только родственник, но и знакомый или риелтор. Единственное исключение — второй участник сделки. Один человек не может и покупать и продавать объект.

Фото: christopher lemercier/Unsplash

Какие бывают доверенности на продажу квартиры

Есть несколько типов таких документов:

- разовая доверенность дает возможность осуществить одно или несколько действий однократно — например, сбор документов, регистрация или заключение сделки по продаже квартиры, — после чего документ становится недействительным;

- специальная доверенность позволяет осуществлять типовые действия неограниченное количество раз. Например, сдавать квартиру от лица собственника;

- генеральная доверенность уполномочивает другого человека распоряжаться конкретным объектом недвижимости как собственным, то есть участвовать во всех видах сделок, получать или вносить за них деньги, распоряжаться финансами на свое усмотрение, передавать жилье в залог и так далее, если в документе не указано какое-то исключение.

Если нужно делегировать кому-то сделку по приобретению или продаже жилья, то подойдет только доверенность, заверенная у нотариуса.

Как и где оформить доверенность

Для оформления документа придется посетить офис нотариуса. При процедуре лично обязан присутствовать только доверитель — нотариус удостоверится, что гражданин в здравом уме и по собственной воле делегирует свои права, после чего оба подпишут доверенность. Если доверитель не в состоянии посетить нотариуса лично, то специалиста можно вызвать домой. Нотариуса можно выбрать из реестра вашего города, при этом не важно, в каком районе или округе города он работает. Если вам порекомендовали нотариуса, вы можете проверить его статус в реестре палаты своего города.

Фото: Romain Dancre/Unsplash

Во время оформления нотариусу нужно предъявить паспорта обеих сторон. Если доверенное лицо не может присутствовать, достаточно копии его удостоверения личности. Бывают случаи, когда могут потребоваться дополнительные документы — например, если доверителем является гражданин, не достигший совершеннолетия. Кроме его свидетельства о рождении, потребуются и документы его представителя. Аналогичные требования и в случае, если объект принадлежит лицу, признанному недееспособным. При продаже совместно нажитого имущества обязательно предоставить письменное согласие на продажу от супруга.

Текст доверенности составляет сам нотариус, учитывая собственника и доверенного лица.

Что должно быть указано в доверенности на продажу квартиры:

- название самого документа (доверенность);

- дата его составления;

- срок действия (если не указан, то по умолчанию считается один год);

- личные данные доверителя (ФИО, паспортные данные, место регистрации);

- личные данные доверенного лица (ФИО, паспортные данные, информация о месте жительства);

- информация о самом объекте недвижимости (точный адрес и размер доли, если речь идет о части недвижимости).

В документе должны быть проставлены подписи доверителя и нотариуса. Доверенность заверяется печатью.

Также в тексте должно быть указано, какие конкретно права делегирует гражданин. Это может быть право представлять интересы при продаже или приобретении недвижимости, подписывать документы, собирать и запрашивать необходимые для сделки бумаги, провести государственную регистрацию объекта, получить задаток или полную сумму за жилье. Отдельно стоит указать, включает ли документ право передоверия. То есть может ли человек, которому доверены какие-то права, передать их другому человеку и кому.

Если известна сумма сделки, то ее также можно указать в документе, как и вознаграждение доверенному лицу за оказанные услуги.

Фото: Sora Shimazaki/Pexels

Сроки действия

На текущий момент нет никакого ограничения, сколько может действовать доверенность. Если в документе не указывается конкретная дата или срок, то по умолчанию закон ограничивает действие одним годом.

Исключение составляют доверенности, которые включают сделки с недвижимостью за рубежом. Там ограничений вообще нет, и если никакая дата не указана, то документ будет действовать до его аннулирования.

При этом доверенность, на которой не указана дата составления, будет признана недействительной, сделки по ней совершать невозможно.

Можно ли отменить доверенность

Доверитель имеет право прекратить действие доверенности в любой момент, даже если у нее есть сроки. Для этого достаточно обратиться к любому нотариусу города, входящему в палату, написать заявление об отзыве и оплатить стоимость услуг специалиста.

Нотариус внесет изменения в единый электронный реестр доверенностей Федеральной нотариальной палаты. Уведомление уполномоченного о прекращении действия доверенности происходит автоматически в течение суток после внесения изменений в реестр. Никаких дополнительных действий от доверителя не потребуется. Однако рекомендуется все же сообщить третьим лицам, участвующим в сделке, об отзыве доверенности.

Следует отметить, что электронный реестр доверенностей — открытый веб-ресурс, которым может воспользоваться любой гражданин с целью установления сведений о доверенности. Там можно узнать, действительна ли доверенность и какой у нее срок действия.

Фото: Fancy/Veer/Corbis/gettyimages.com

Когда доверенность считается недействительной

Документ может потерять силу не только, когда собственник сам его отозвал или когда истек срок действия. Сделки и операции по доверенности будут невозможны в следующих случаях:

- если собственник или доверенное лицо умерли к моменту сделки;

- если кто-то из участников признан недееспособным или безвестно пропавшим на момент оформления доверенности;

- если нотариус на момент оформления доверенности не имел права заверять документы.

Сколько стоит оформить доверенность

Стоимость нотариальных услуг регулируется палатой города. Общая сумма будет складываться из госпошлины и оплаты дополнительных услуг самого нотариуса, например консультации и составления особого текста документа. Также общая стоимость доверенности может зависеть от количества представителей в документе.

Нотариальная доверенность на продажу квартиры в Москве обойдется в среднем не более чем в 2 тыс. руб., из которых 1,4 тыс. руб. составляет пошлина. Базовые тарифы можно посмотреть на официальных сайтах нотариальных палат города.

Отзыв доверенности — также платная услуга. Ее стоимость в Москве составляет 500 руб.

Одним из самых распространенных промеж населения типов льготирования считается налоговый вычет на детей.

Кто вправе претендовать на компенсацию

В 2021 году преференцией назначения компенсирования по подоходному сбору на детей обладают:

- Непосредственно родители ребенка.

- Приемные отец и мать.

- Супруги, оформившие развод или сожители, не состоящие в брачных отношениях, если они содержат детей.

- Опекуны, попечители.

Объемы выплат и существующие ограничения

До какой суммы достигают размеры и лимиты по компенсации обусловлено численностью детей, а также состоянием их здоровья (если ребенок нетрудоспособный с детства, то и льгота предоставляется в большем объеме, чем на здоровых деток).

Схема проиллюстрирует объемы средств в нынешнее время:

| Дети | Величина льготы |

| Первенец | 1,400 |

| Второй | 1,400 |

| Третий | 3,000 |

| Нетрудоспособный до 18 лет возможно до 24 лет, получающий образование на дневном отделении | 12,000 |

| Дети инвалиды не достигшие совершеннолетия или находящиеся на учебе по очной модели, воспитывающиеся опекуном или приемными родителями | 6,000 |

Преференцией оформления компенсации обладают в равной степени оба супруга. Например, у молодой семьи Сидоровых есть один ребенок. Супруга находилась в отпуске по уходу за ребенком, вычет оформлял только отец. По достижении их сыном 1,5 лет, жена вышла на работу учителем. В следующем отчетном году супруги в сумме получили 2800 руб. по данному виду льготирования.

ВАЖНО !!! Помимо этого, есть категории граждан, обладающие прерогативой получения льготы в увеличенном вдвое объеме.

Оформлять увеличенную величину компенсации вправе:

- единственный законный представитель. Правовой статус такого индивида не описан в действующих НПА. Признать человека родителем, воспитывающим ребенка в одиночку, разрешено исключительно в тяжебном порядке при установлении факта смерти другого представителя или неизвестно где пребывающим;

- один из родителей при отказе в получении в его пользу со стороны другого.

Важным моментом считается факт нового бракосочетания одинокой матери или отца. В этой ситуации не разрешается назначать компенсацию в увеличенном объеме. При дальнейшем расторжении второго союза прерогатива возвращается (отчим или мачеха не успели усыновить несовершеннолетнего).

Придерживаются нескольких требований, касательно личности в пользу которой отказываются:

- Предполагаемый получатель нигде по трудовому соглашению не трудится.

- Пребывает в отпуске.

- Числится в ЦЗН как незанятый.

По пояснению, зафиксированного письмом Минфина от 20 марта 2017 года, объем компенсации на нетрудоспособных детей складывается из обычного вычета в соответствии с очередностью рождения и суммой на неспособного трудиться. В семействе Тимофеевых трое детей.

Младший мальчик родился с плохим зрением и по состоянию здоровья ему утвердили инвалидность второй группы. Работающий отец ежегодно подает документацию на возврат средств. Для этой семьи выплата составит 3000+12000=15000 руб.

Сроки предоставления

В соответствии с пунктом 1 ст.218 НК РФ действует ограничение по времени назначения и обращения за выплатой. Так, оплата осуществляется до того времени, когда прибыль плательщика достигает 350 тыс. рублей. Денежное компенсирование производится ежемесячно.

Назначение компенсации впервые происходит:

- с появления на свет ребенка;

- по факту удочерения;

- с назначения опекунства;

- с периода вступления в силу соглашения о передаче детей в семью.

Прекращение выплат происходит:

- 18-летний возраст (не продолжает учебу).

- Исполнение 24 лет ребенку, обучающемся по дневной модели.

- При преждевременном аннулировании договоренности о принятии малолетнего в семейство.

- Заключение нового брачного союза при желании получать двойную выплату.

Утратить прерогативу возможно:

- если ребенок умер;

- при бракосочетании детей.

Примеры расчета

Продавец Семенова в московском магазине трудится за помесячную оплату труда в 40 тыс. рублей. Она воспитывает двоих детей 5 и 10 лет. В январе 2021 года женщина обратилась с просьбой начислять ей компенсацию. Каждый месяц величина перечисления будет равна 1400+1400=2800.

Получать средства сотрудница сможет до сентября текущего года, потому как в оговоренном месяце ее прибыль достигнет предела в 350 тыс. руб. В итоге подоходный будет составлять (40000-2800) ×13%=4836. Помесячная оплата труда будет равняться 40000- 4836=35164. Если сотрудница не напишет заявку, то НДФЛ=40000×13%=5200.

Итого на руки – 40000-5200=34800.

Секретарь Самойлова вышла замуж во второй раз и у них родилась девочка. Для женщины это 3 ребенок, у новоиспеченного супруга первый. Нынешний супруг подписал отказ в отношении супруги. Зарплата женщины составляет 35000. Итак, ежемесячный вычет для нее получиться 1,400 +14,00+(2×3,000) =8,800.

За компенсацией она обратилась в феврале, следовательно, оплата будет производиться до декабря текущего года. Так, НДФЛ= (35000-8800) ×13%= 3406 руб. Фактическая зарплата=35000-3406=32594 руб.

Если Самойлова не станет обращаться за выплатой, то ее зарплата за каждый месяц труда будет 30450=35000-(35000×0,13).

Инженер Потапов обратился к руководству предприятия с целью начисления налогового вычета за нетрудоспособного сына. Оплата его труда каждый месяц – 45 тыс. руб. С марта по октябрь 2021 года зарплата мужчины будет рассчитываться так:

- Подоходный сбор= (45000-12000) ×13%=4290руб.

- Фактическая сумма, выдаваемая на руки=45000-4290=40710 руб.

- Без вычета за месяц труда сотрудник получит – 45000-(45000×0,13) =39150.

Нюансы при назначении вычета

В жизни случаются различные ситуации, не подпадающие под стандартный ход развития событий.

Ниже будут представлены юридические тонкости при начислении и оформлении вычета по налогу за детей:

- Если человек по объективным основаниям не получал денежных средств по факту труда на протяжении нескольких месяцев. Такая ситуация может сложиться по причине затяжного недуга, отдыха за свой счет и прочее. Однако за это время все же необходимо произвести расчет.

Работник получит выплату в 100% размере при следующем доходе. Но если перечисление зарплаты прекратилось в текущем году и на его протяжении не возобновилось, то на компенсирование претендовать не стоит.

- Как известно, выплаты осуществляются до момента достижения годовой прибыли в 350 000 тысяч рублей.

Так, доходный уровень отца достиг предельно установленного порога, и он теперь может написать отказ от компенсации в интересах жены.

- Если отец или мать лишены прав на своих детей, но осуществляют финансовое содержание – производит перечисление средств, то они могут получить компенсацию.

Однако все перечисления необходимо будет доказать, поэтому лучше всегда иметь под рукой платежные документы и ни в коем случае их не терять.

- Не запрещено пользоваться льготами на детей, находящихся постоянно вне территории РФ – на обучении за границей или проживании там.

Для оформления льготы сотрудник обязан предоставить доказательственную документацию, удостоверенную государственными структурами, по месту проживания ребенка.

- Если ребенок, обучаясь по очной модели, берет академический отпуск, то у родителя на это время не прерывается выплата средств.

ВНИМАНИЕ !!! Таким образом, действующее законодательство предусмотрело различные исходы событий, позволяющие в основном претендентам получать полагающуюся компенсацию.

Процедура оформления выплаты через налоговую инспекцию

Если по каким-то объективным основаниям работнику не удалось обратиться за компенсацией по месту труда, то он вправе рассчитывать на помощь сотрудников инспекции по своему району.

Так, осуществить обращение разрешается на протяжении года и к своему обращению приложить перечень документации:

- декларацию формы 3-НДФЛ;

- доказательства прерогативы на выплату;

- само обращение с указанием номера счета для переводов;

- справку о доходах с работы;

- дубликат удостоверения личности.

ВАЖНО !!! Бумажное сопровождение разрешается подавать лично при посещении инспекции по району проживания или отправить почтовой пересылкой. Во втором случае следует приложить опись вложения.

Ключевым моментом является также продолжительность времени, в которое следует уложиться для подачи налоговой декларации о доходах. Обычно срок ограничен до 30 апреля следующего года.

Выше был перечислен стандартный перечень документации. Однако в зависимости от того, кто подает прошение, список может варьироваться – понадобятся дополнительные бумаги.

Какие дополнительные документы могут понадобиться представлено в таблице ниже:

| Категория лиц или факт подтверждения | Документация |

| Один или оба родителя | Бумага о появлении на свет малыша, дубликат страничек удостоверения личности с отметкой сведений о детях |

| Неродные мать и отец | У приемного родителя наличие удостоверения. Согласие о передаче ребёнка в семью. |

| Супруг заявителя | Дубликат паспорта с пометкой о бракосочетании, свидетельство брачного союза |

| Опекун | Сведения из опеки и попечительства |

| На несовершеннолетнего | Свидетельство о рождении и паспортные данные, содержащие информацию о детях |

| Обеспечение и содержание (союз не был зарегистрирован в должном порядке, пребывают в разводе, один из родителей прописан в другом месте) | Доказательства оплаты алиментных платежей – письменная договоренность супругов или исполнительный лист, квитанции о переводе средств, выписки из бухгалтерии по месту труда о фактах удержания из зарплаты; бумаги, свидетельствующие об общем жительстве – справки из ЖЭУ, судебное решение, зафиксировавшее действительность совместного проживания |

| Образование по дневной модели | Выписка с места учебы о факте обучения |

| Нетрудоспособность ребенка | Заключение медицинской экспертизы |

| В случае увеличения объема единственному доверенному лицу | Свидетельство о рождении с указанием исключительно одного представителя или в графе отец зафиксирована информация – «со слов матери», факт смерти или заключение суда о признании второго родителя, пребывающем в неизвестном направлении, подтверждение неимения брачной связи у родителя, доказательство назначения одного опекуна |

| Прерогатива назначения компенсации в удвоенной величине при отказе одного из супругов в угоду другому | Письменное волеизъявление отказывающегося индивида, 2 НДФЛ с места труда отказавшегося лица |

Итак, претендент на компенсацию пишет прошение и прилагает сообразный его статусу пакет документации. Заявка пишется единожды. Однако при трансформации каких-то существенных условий просьбу следует оформлять заново (второй родитель решил получать вычет самостоятельно, ребенок поступил в ВУЗ и прочее).

Часто задаваемые вопросы и их разрешение

- Дочь управляющего компанией по осуществлению туристического сервиса получает образование по дневной модели на журналистском факультете на возмездной основе. Отец подает заявку о начислении ему средств за ребенка в бухгалтерию.

Разрешено ли перечислять компенсацию при обучении ребенка на платной основе? Компания обязана назначить компенсацию и это не обусловлено на какой основе обучается ребенок. Прерогатива сохраняется до окончания заведения или до достижения 24 лет.

- У секретаря юридической фирмы в совокупности трое детишек.

Старший сын от предыдущего брака, а двое других – от настоящего супруга. Старшему сыну уже 25 лет и льготу за него служащий не оформляет. Младшие сын и дочь – 5 и 6 лет. На них он заявил прошение о компенсации.

Какую сумму следует выплачивать на третьего ребенка – 1400 или 3000? На 2го сотруднику нужно перечислять 1400, а на 3го – 3000. Возраст старших детей не обосновывает размер выплат на детей младшего возраста.

- У учителя английского языка дочь обучается в высшем учебном заведении и ей нет еще 24 лет.

На протяжении 2019 года из зарплаты матери не вычитали сбор на детей. Но в ноябре 2019 девушка созрела до создания новой ячейки общества. На работе о событии узнали только когда женщина предоставила выписку из института с поменявшейся фамилией дочери.

Означает ли это, что действия по предоставлению части денежных средств с ноября были противозаконными? Действия нельзя расценить как нелегальные, поскольку в НК РФ нет по этому поводу упоминания. Но Минфин считает, что после свадьбы ребенок уже не нуждается в родительском обеспечении и, следовательно, никакие возвраты вычета не предусматривает.

Заключение

Таким образом, налоговый вычет на детей представляет собой компенсацию в денежном эквиваленте людям, официально трудоустроенным и осуществляющим налоговые отчисления в государственную казну.

Из всего вышесказанного возможно сделать нижеследующие выводы:

- начисление льготы происходит по факту не удержания из зарплаты сотрудника причитающейся суммы;

- законодательством установлены определенные объемы компенсирования;

- величина возврата обусловлена количеством детей, а также состоянием их здоровья;

- наиболее выгодно оформлять начисления многодетным семьям;

- прерогативой оформления и получения обладают оба родителя;

- в большинстве случаев, за компенсацией обращаются в бухгалтерский отдел по месту занятости, но также не запрещается осуществлять назначение в специально уполномоченном учреждении;

- с подачей документации за предыдущее время не стоит затягивать, поскольку сведения надлежит представлять в срок;

- действует ограничение по прибыли в 350 тыс. за год. Когда уровень поднимается к этой цифре, то и преференции прекращаются. Однако это не говорит о том, что в последующий временной промежуток индивид не может вновь обращаться;

- место проживания и нахождения детей не оказывает влияния при установлении льготы. Ключевым моментом здесь считается факт материального содержания отцом или матерью детей;

- для оформления необходимо написать волеизъявление и прикрепить к нему перечень документации. В каждом отдельном случае и для различных категорий лиц составляющие перечня будут различными (например, для проживающего отдельно супруга и содержащего свою дочь потребуется доказать факт участия в воспитании ребенка).

Налоговые вычеты на детей по НДФЛ в 2021 | Изменения стандартных детских вычетов по НДФЛ — Контур.Бухгалтерия

В этой статье расскажем о вычетах по НДФЛ на содержание детей в 2021 году. Чиновники не стали вносить изменения в порядок предоставления вычетов 2020 года, но задумались о повышении их суммы.

Кто получает вычеты на детей

На детские вычеты по НДФЛ имеют право работники, которые являются резидентами РФ и имеют детей на обеспечении.

Вычеты предоставляются родителям и их супругам, приемным родителям и их супругам, усыновителям, опекунам или попечителям детей.

Вычеты предоставляют на каждого ребенка в возрасте до 18 лет и на каждого учащегося очной формы обучения (аспиранта, ординатора, студента, интерна, курсанта) в возрасте до 24 лет.

В случае со студентами вычеты предоставляются только в период обучения детей (в срок обучения засчитывается и академический отпуск, оформленный в установленном порядке). Если ребенок закончил учебу до достижения 24 лет, то с месяца, следующего за месяцем окончания учебы, вычет уже не предоставляется (письмо Минфина России от 07.11.2012 № 03-04-05/8-1252, от 12.10.2010 № 03-04-05/7-617).

Право на «детский» вычет имеет каждый родитель (в том числе приемный). По договоренности родителей вычет в двойном размере может предоставляться одному из них. В такой ситуации один из родителей должен отказаться от вычета (этот факт нужно подтвердить заявлением). Также право на двойной вычет имеет единственный родитель (усыновитель, опекун, попечитель).

Спорные ситуации возникают при разводе:

- безусловное право на вычет имеет родитель, с которым остался ребенок;

- другой родитель имеет право на вычет, только если платит алименты;

- если родитель, с которым остался ребенок, вновь вступает в брак, его новый супруг тоже имеет право на вычет;

- дети, рожденные в семьях новых супругов, прибавляются к детям, которые были до брака. Т.е. при наличии двух детей и появлении еще одного малыша в новой семье, вычет на него предоставится как на третьего ребенка.

Если ребенок работает или живет отдельно, но при этом не достиг 18 лет или учится очно, родитель все еще имеет право на стандартный налоговый вычет.

Размеры вычетов на детей в 2021 году

Вычет на первого и второго ребенка планировали увеличить до 2500 рублей, на третьего и последующих — до 4500 рублей. На детей инвалидов для опекунов, попечителей и приемных родителей — до 8000 рублей, а для родных родителей и усыновителей — до 12 500 рублей.

К сожалению, проект так и не был принят, поэтому в 2021 году следует применять те же вычеты, что действовали ранее:

- на первого и второго ребенка — в размере 1400 рублей;

- на третьего и каждого последующего ребенка —3000 рублей;

- на ребенка-инвалида родителям, усыновителям и их супругам — 12 000 рублей;

- на ребенка-инвалида опекунам и попечителям — 6 000 рублей.

Повышенный вычет на ребенка инвалида в возрасте от 18 до 24 лет, учащегося по очной форме, предоставляется только при наличии I или II группы инвалидности.

Вычет НДФЛ на детей, себя | Размер налогового вычета в 2018 году — Эльба

Работодатели должны удерживать налог на доходы физических лиц (НДФЛ) из зарплаты своих сотрудников. Поэтому, если у работника оклад 30 000 ₽, на руки за вычетом НДФЛ 13% он получит только 26 100 ₽, если без всяких сложностей.

Чтобы некоторые группы сотрудников получали больше, придумали налоговые вычеты. Вычет работает так: берут доход сотрудника, уменьшают его на сумму вычета и уже с этой суммы рассчитывают налог. То есть уменьшают налоговую базу, а не сам налог.

- Пример

- У флориста Кати оклад 30 000 ₽ и вычет 1 400 ₽ на дочку, значит с её оклада удержат:

- — в январе: (30 000 — 1 400) × 0,13 = 3 718 ₽

- — в феврале: (60 000 — 2 800) × 0,13 — 3 718 = 3 718 ₽ и так далее.

- Помните, НДФЛ всегда считается нарастающим итогом с начала года как на примере.

Вычеты по НДФЛ бывают разные: стандартные, имущественные, социальные и профессиональные. Чаще всего сотрудники приходят со стандартными налоговыми вычетами: за себя или за ребёнка.

Стандартные налоговые вычеты уменьшают доходы, которые облагают НДФЛ по ставке 13%. К доходам по другим ставкам и дивидендам стандартные вычеты не применяют. Нерезиденты использовать вычеты тоже не могут. Напомним, нерезидент — это физлицо, которое находится на территории РФ менее 183 дней в течение одного года.

Вычет на ребёнка

Родителям положен вычет на каждого ребёнка до 18 лет. Если ребёнок — аспирант, ординатор, интерн, студент или курсант и учится очно, то предельный возраст увеличивают до 24 лет.

- Вычет могут получить:

- — каждый из родителей — не важно, состоят ли они в браке, разведены или никогда не были женаты;

- — муж или жена родителя;

- — каждый из усыновителей, опекунов, попечителей, когда их несколько;

- — каждый из приемных родителей, если их двое.

Если родитель единственный или второй родитель отказался от вычета, можно рассчитывать на двойной вычет. Причём отказаться от вычета может только работающий родитель: если родитель не работает, то у него нет права на вычет, а значит отказаться не от чего.

Размеры вычетов за детей

- Размеры вычетов сейчас такие:

- — на первого и второго ребёнка — 1 400 ₽

- — на третьего и каждого последующего — 3 000 ₽

Детей считают независимо от возраста. Например, у сотрудника три ребёнка. Двое уже взрослые: 25 лет и 23 года, а третьему 16 лет. Сотруднику полагается один вычет на третьего ребёнка — 3 000 рублей.

- На детишек-инвалидов вычеты больше:

- — для родителей и усыновителей — 12 000 ₽

- — для опекунов, попечителей, приёмных родителей — 6 000 ₽

При этом не важно, каким по счёту является ребёнок-инвалид в семье. А ещё к ним можно прибавить общие вычеты на детей. Например, на единственного ребёнка-инвалида вычет составит 13 400 ₽. Ведь родителям положен вычет на первого ребёнка — 1 400₽ и на ребёнка-инвалида — 12 000 ₽.

Важно: стандартный налоговый вычет на ребенка предоставляйте до месяца, в котором доходы сотрудника с начала года превысят 350 000 ₽.

Интересный факт

Если ребёнок быстро вырос и вступил в брак, то вычет на него уже нельзя получить — теперь он обеспечивает себя сам. А вот если он решил попробовать себя в работе, то у родителей ещё остается право на вычет. В общем, женитьба — дело ответственное:)

Документы на вычет за ребёнка

Для начала работнику нужно написать заявление на вычет в свободной форме и приложить к нему подтверждающие документы: свидетельство о рождении или справку из учебного заведения.

Шаблон заявления на вычет

Если сотрудник работает не с начала года или по совместительству трудится в другой организации, попросите у него справку по форме 2-НДФЛ с других мест работы. Она подтвердит, что доход с начала года не превысил 350 000 ₽.

Важно: не предоставляйте сотруднику стандартные налоговые вычеты, которые он не получил у прежнего работодателя или получил не в полном размере.

В некоторых случаях будут нужны и другие документы. Например, у супруга, который не является родителем или опекуном ребенка, попросите заявление матери или отца ребенка о том, что супруг его обеспечивает.

Некоторые документы нужно обновлять каждый год. Общее правило: если документ подтверждает право на вычет только в одном периоде, значит, в следующем его нужно обновить. Например, справку из ВУЗа запрашивайте ежегодно, ведь ситуация в следующем году может измениться.

Период предоставления вычета на ребёнка

Предоставляйте вычет с того месяца, в котором сотрудник подтвердит, что у него появился ребёнок. Если сотрудник подал заявление в текущем году, то вычеты предоставляйте с начала года. Даже если о своем праве на вычет он заявил в середине или конце года.

Пример

Алиса работает в организации с начала года, а вот о том, что у неё есть право на вычет, она вспомнила только в мае, тогда и подала заявление. Алиса — мама, у неё есть два несовершеннолетних сына. А значит, с января по май вычетов накопилось на 14 000 ₽ (1 400 × 2 × 5).

У Алисы оклад 40 000 ₽, всего с января по апрель Алисе начислили 160 000 ₽ (40 000 × 4) и удержали НДФЛ — 20 800 ₽.

В мае бухгалтер посчитает все неучтённые вычеты и из зарплаты удержат только НДФЛ в 3 380 ₽ ((200 000 — 14 000) × 0,13 — 20 800), вместо 5 200 ₽ (200 000 × 0,13 — 20 800). А значит на руки Алиса получит 36 620 ₽ (40 000 — 3 380), вместо 34 800 ₽ (40 000 — 5 200).

А вот если у сотрудника было право на вычет в прошлом году и он забыл заявить о нём, то получить этот вычет он сможет только самостоятельно через налоговую.

Вычет на себя

Некоторым взрослым положен вычет в 500 ₽ или 3 000 ₽. Размер зависит от того, к какой льготной категории относится работник. Среди них инвалиды, пострадавшие от Чернобыльской катастрофы, участники военных действий, герои России и многие другие. Все категории можно посмотреть в пп. 1 и 2 п. 1 ст. 218 НК РФ.

Чтобы получить вычет, сотрудник приносит заявление и документы, подтверждающие его право на вычет.

Такие вычеты нельзя складывать и использовать одновременно. Если сотрудник имеет право на несколько стандартных вычетов, предоставьте один из них — максимальный. Зато здесь нет лимита доходов — вычеты за себя предоставляйте независимо от размера полученных доходов.

Вычет для ИП на УСН и патенте

Если вы ИП на УСН или патенте и у вас есть ребёнок, то получить вычет не получится. Ваши доходы не облагаются НДФЛ по ставке 13%, поэтому к ним нельзя применить вычет.

А вот есть ИП, к примеру, параллельно трудится по найму, то он получит вычет у работодателя, но к ИП это уже не имеет никакого отношения.

Вычеты в Эльбе

В Эльбе можно добавить только стандартные налоговые вычеты. Для этого зайдите в раздел Сотрудники → Нужный сотрудник → Вычеты → Добавить вычет.

Статья актуальна на 05.02.2021

Заявление на налоговый вычет на детей в 2021 году: образец

Налоговый кодекс РФ предоставляет возможность налогоплательщикам снижать удерживаемый с дохода НДФЛ, путем применения стандартных вычетов. Одним из самых распространенных примеров такой льготы является налоговый вычет на ребенка, для получения которого работодателю нужно написать заявление.

Каждый раз при расчете зарплаты бухгалтерия будет на определенную (фиксированную) сумму уменьшать налоговую базу для расчета НДФЛ, что позволит снизить размер удержания.

Когда оформляется заявление о предоставлении налогового вычета на детей по НДФЛ?

Данный вид льготы могут получить опекуны, попечители, усыновители, родители, находящиеся в браке или живущие раздельно (при учете, что они распределяют обязанности по воспитанию детей, например, исправно выплачивают алименты).

Льгота полагается до достижения общего дохода с начала года установленного предела — 350 000 руб.

Так, с месяца, когда общий заработок, исчисленный нарастающим итогом с начала года, начнет превышать лимит в 350 тысяч рублей, предоставление вычета приостанавливается. Со следующего года возможность частично уменьшить налоговую базу возобновляется до периода, пока доход вновь не перешагнет за 350 тысяч рублей.

Оформить льготу можно двумя способами:

- для наемных работников – через работодателя;

- при подаче декларации в ФНС (больше подходит для ИП и самозанятых).

Чтобы снизить НДФЛ к уплате за счет детской льготы, лицо должно обратиться к работодателю с письменным заявлением о получении вычетов на ребенка. Заявление нужно писать на имя руководителя организации, заверить документ и отнести в бухгалтерию.

Размер вычета приведен в пункте 3 статьи 218 НК РФ:

- за первого разрешено уменьшить налоговую базу на 1 400 руб.;

- за второго – аналогично 1 400 руб.;

- за третьего и последующих – по 3 000 руб. на каждого;

- в случае наличия у ребенка инвалидности — 12 000 руб. для родителей и усыновителе и 6000 руб. для опекунов и попечителей.

Если детей несколько, суммы складываются.

Если родитель, усыновитель, попечитель или опекун является единенным, размер налогового вычета удваивается. Также удвоение происходит при отказе одного из родителей от своего права в пользу другого.

Льготы можно получать не только за несовершеннолетних. Молодые люди в возрасте до 24 лет, обучающиеся по очной форме обучения (в колледже, университете, аспирантуре, интернатуре, ординатуре) также обеспечивают своим родителям и опекунам право на льготу в аналогичном размере.

Нужно ли писать каждый год?

При подаче заявления в первый раз нужно подробно обосновать право на вычет. Для этого следует подтвердить отношение с детьми и принести пакет документов в доказательство того, что есть право на льготу.

К заявлению необходимо приложить:

- копия свидетельства о рождении;

- копия паспорта родителя с пометкой о детях;

- копия документов об усыновлении или установлении опеки;

- свидетельство о заключении брака (копия), если несовершеннолетний находится на иждивении обоих родителей, в противном случае – справка о разводе;

- копия документа, подтверждающего статус единственного родителя;

- справка о наличии инвалидности (для льготных категорий);

- справка с места обучения (получается отдельно на каждый год учебы);

- справка 2-НДФЛ с предыдущего места работы, если родитель или его супруг(а) трудоустроились на новое место с начала текущего календарного года.

Налоговый кодекс устанавливает право физических лиц на стандартные налоговые льготы по месту работы, но не определяет, нужно ли писать для этого заявление каждый год.

Как получить налоговый вычет на ребенка

Стандартный налоговый вычет на ребенка — это вычет по НДФЛ, оформить который могут обеспечивающие ребенка:

- родители;

- усыновители;

- опекуны;

- приемные родители;

- супруги приемных родителей;

- не состоящие в браке родители в том случае, если они официально платят алименты или иным образом обеспечивают ребенка.

Супруги попечителей, опекунов и усыновителей права на налоговый вычет на ребенка не имеют.

Сумма вычета зависит от того, сколько у вас детей. За каждый месяц полагается вычет в размере:

- 1400 рублей — на первого ребенка;

- 1400 рублей — на второго ребенка;

- 3000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на ребенка-инвалида для родителей, супругов родителей и усыновителей;

- 6000 рублей — на ребенка-инвалида для опекунов, попечителей, приемных родителей, супругов приемных родителей.

Если у вас несколько детей в возрасте до 18 лет (или до 24 лет, если речь идет о студентах), вычеты по ним суммируются. По достижении ребенком 18 (24) лет вычет по нему прекращает предоставляться, однако, если у него есть младшие братья или сестры, они по-прежнему считаются вторыми (третьими и так далее) детьми и по ним предоставляются соответствующие вычеты.

Получить вычет можно как у работодателя, так и в налоговой инспекции, подав заявление вместе с декларацией по форме 3-НДФЛ.

- справка по форме 2-НДФЛ (запрашивается у работодателя);

- копия свидетельства о рождении ребенка (если детей несколько — копии свидетельств о рождении всех детей, даже если на кого-то из них вычет не предоставляется);

- копия решения суда об усыновлении (удочерении), если вы приемный родитель;

- копия решения об установлении опеки (попечительства), если вы опекун;

- копия справки из образовательного учреждения (учебного заведения), в которой указаны период и форма обучения ребенка (представляется раз в год), если вычет предоставляется на ребенка в возрасте от 18 до 24 лет;

- копия свидетельства о браке и заявление родителя о том, что ребенок находится на совместном иждивении супругов, или копия соглашения об уплате алиментов (исполнительного листа, решения суда о перечислении алиментов на содержание ребенка в пользу другого родителя), если вы супруг родителя ребенка;

- копия справки об установлении инвалидности (если ребенок является инвалидом);

- заявление второго родителя (образец заявления) об отказе от получения вычета и справка 2-НДФЛ с его места работы (если вы написали заявление о предоставлении вычета в двойном размере по причине отказа второго родителя от получения вычета);

- копия документа, подтверждающего статус единственного родителя (если вы написали заявление о предоставлении вычета в двойном размере как единственному родителю).

Чтобы ежемесячно получать стандартный вычет по НДФЛ на ребенка, вам нужно в произвольной форме написать на имя работодателя заявление (образец заявления) о предоставлении вычета.

Ежегодно обновлять заявление не нужно. Новое заявление вы должны будете написать, только если у вас появится право на другой вычет. Например, родится еще один ребенок.

К заявлению нужно будет приложить документы, подтверждающие право на вычет.

Работодатель должен предоставить налоговый вычет за каждый месяц налогового периода (календарного года), в течение которого между ним и вами действует трудовой договор. Однако в случае со стандартными вычетами на детей существует ограничение: вычет действует до месяца, в котором ваш доход с начала года, облагаемый по ставке 13%, превысит 350 000 рублей.

Вам нужно будет:

- заполнить декларацию 3-НДФЛ (пример заполнения) за тот период, за который вы хотите оформить вычет;

- составить заявление (образец) о возврате излишне уплаченной суммы налога.

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении.

Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

Расскажите друзьям

Налоговые вычеты на детей по НДФЛ в 2021

Что такое налоговый вычет на детей в 2021 году: бланк заявления, какая сумма вычета на ребенка, предел вычета, коды вычетов на ребенка, двойной вычет в пользу одного из родителей, кто имеет право на данный вид стандартных налоговых вычетов, как воспользоваться налоговыми льготами на детей — все эти аспекты урегулированы налоговым законодательством.

Кому можно производить этот вычет

Статья 218 Налогового кодекса РФ прописывает порядок назначения и вычисления налоговых льгот, в том числе и «детских» вычетов. Согласно закону, налоговый вычет на ребенка – это денежная сумма, обозначенная в нормативных актах, с которой не будет взиматься 13% по НДФЛ (подоходному налогу).

Право осуществить этот вычет имеет каждый из:

- родных родителей ребенка;

- усыновителей;

- опекунов;

- попечителей.

Право получить эту налоговую льготу признается при наличии одного или нескольких отпрысков в возрасте до 18 лет или старше (до 24 лет), если старший ребенок учится на стационаре в качестве:

- студента;

- курсанта;

- интерна;

- аспиранта;

- ординатора.

К СВЕДЕНИЮ! Очная форма обучения допускается не только в учебном заведении РФ, но и за рубежом. Обучение в магистратуре в качестве получения первого высшего образования не будет препятствием для назначения налогового вычета (естественно, если ребенок проходит по возрастному критерию).

Независимо от возраста, отдельный налоговый вычет будет начислен на детей-инвалидов.

Нюансы исчисления и оформления

Налоговый вычет на ребенка-инвалида в 2021 году суммируется. Это означает, что родители смогут получить стандартный вычет по инвалидности (от 6 до 12 000 рублей). Плюс детский вычет в зависимости от того, каким по счету малыш с ограниченными возможностями появился в семье – первым, вторым, третьим или последующим.

Таким образом, размер вычета возрастает на сумму от 1,4 до 3 тыс.руб.

Если у ребенка 1 или 2 группа инвалидности, то получать льготы родители могут до тех пор, пока сыну или дочери не исполнится 24 года (при 3 группе – до 18 лет).

Важно напомнить о следующих нюансах:

- Для расчета берутся последние 12 месяцев. Нно если работник трудоустроился не в начале года, то учитывается его облагаемый НДФЛ доход с прежнего места работы.

- Если с полученной выплаты налог удерживался частично, то берется только та часть, с которой производились налоговые отчисления. Так, при выдаче матпомощи в размере 10 тыс.руб., только 6 тыс. облагается НДФЛ. Поэтому для расчета следует взять не десять, а шесть тысяч.

- При внутреннем совмещении считается совокупный доход по всем должностям. При внешнем – только доход по основному месту работы.

- Если доход превысил допустимый лимит в 350 тысяч, это отличный повод отказаться в пользу другого родителя.

Оформляется вычет непосредственно у работодателя. Но в случае непредоставления вычета работодателем или предоставления его в меньшем размере, налогоплательщик вправе самостоятельно обратиться в налоговый орган для оформления (пересчета) выплат.

Первый, второй, третий… Сколько вычитаем?

Налоговый вычет назначается отдельно на каждого ребенка, подходящего по возрастным критериям. На ребенка рожденного первым или вторым, он составляет одинаковую сумму, а именно 1400 руб.

Если на попечении налогоплательщика трое и больше малышей или подпадающих под вычет детей постарше, то на каждого отпрыска младше второго будет начислен вычет на сумму 3000 руб.

Суммы, предназначенные на каждого из них, складываются.

Учет количества детей производится по старшинству, то есть в хронологическом порядке их появления на свет. При этом не важен возраст старших детей и их статус.

Например, самому старшему уже более 18 и он не обучается на очном отделении, то есть не подпадает под налоговый вычет, а всего в семье трое детей.

В таком случае, младший, не достигший этого возраста, все равно является третьим ребенком, которому положен вычет уже в большей сумме – 3000 руб.

ВАЖНО! В трагических случаях смерти детей их номер по старшинству не изменяется: каждый живой ребенок все равно продолжает считаться тем же по счету, каким он стал в момент появления на свет. Если новые дети появились у супругов в другом браке, они уже не будут считаться первыми: хронологический порядок рождения сохраняется.

Ребенок-инвалид предоставляет право произвести вычет в следующих пределах:

- 12 000 для каждого из родителей (родных или усыновивших);

- 6 000 (для опекунов и попечителей).

ОБРАТИТЕ ВНИМАНИЕ! Приведенные суммы денежных средств – это не деньги, которые будут возвращены плательщику налогов, имеющему детей.

С этих средств просто не будет взиматься дополнительные 13%, приходящиеся на НДФЛ. Например, гражданин, имеющий двоих несовершеннолетних детей, получит налоговую льготу (1400 + 1400) х 0,13 = 364 руб.

На эту сумму станет легче его налоговое бремя.

Возможность самостоятельно произвести калькуляцию налогового вычета с помощью онлайн-сервиса есть у пользователей официального сайта ФНС. Для расчета нужно будет ввести в специальные поля исходные данные:

- количество детей;

- сумма облагаемого налогом дохода за предыдущий период;

- данные относительно детей с ограниченными возможностями по здоровью.

Предел НДФЛ

Для наглядности рассмотрим пример. Менеджер Ивантеев С.Л. обратился к руководству, чтобы получить стандартные вычеты на детей по НДФЛ (до какой суммы предел мы уже говорили — 350 000 рублей). У Ивантеева трое детей:

- Ивантеева Анна Сергеевна, дата рождения — 11.06.1995, не обучается, образование получено.