Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Объяснительная о несвоевременном предоставлении информации». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Вверху листа, в правой части, в столбик указывается, кому и кем направлен документ. Получатель – лицо, затребовавшее объяснение. Приводятся его должность, фамилия, инициалы. Работник пишет свое подразделение, должность, полные Ф. И. О.

Чаще всего объяснительную записку пишут на имя директора предприятия. Но если компания очень крупная, то ее следует писать непосредственному руководству (начальнику цеха, бригадиру, руководителю отдела и т.д.).

Объяснительная по поводу непредоставления информации в срок

Развязка Сотруднику обязательно следует описать свой добросовестный трудовой путь у работодателя, упомянуть об отсутствии дисциплинарных взысканий в прошлом, перечислить полученные поощрения (премии, грамоты, подарки). Если дело попадет в суд, эту информацию учтут при принятии решения.

Вопрос: «09.06.2014 мне пришлось отправиться по работе в однодневную командировку в Ростов-на-Дону, а уже на следующий день необходимо было выйти на работу. В 15:00 я освободился и отправился на автовокзал, однако по дороге у меня начались желудочные колики, и у меня резко ухудшилось самочувствие.

Составление акта о непредставлении сотрудником объяснительной записки Если по истечении установленного срока объяснительная записка (пример выше) не была предоставлена сотрудником, то в соответствии с указанной статьей ТК РФ работодатель должен составить специальный акт.

Это может быть поломка компьютера у самой фирмы, технические сбои у интернет-провайдера или спецоператора. Причины могут быть разными, и, поскольку перечень обстоятельств, исключающих и смягчающих вину, открыт, компании следует привести как можно больше доводов в свою защиту.

Какую причину указать в объяснительной за не вовремя отправленный документ

Объяснительные записки принято писать от руки. Печатные разновидности менее приемлемы с точки зрения психологии. От оформленных подобным образом документов веет шаблонностью, формирующей предвзятое (и в большинстве случаев неблагосклонное) отношение со стороны начальства. Руководитель может подумать, что перед ним находится скачанный из интернета образец, в который внесены небольшие поправки.

Следует помнить о том, что за одно нарушение может быть применено только одно дисциплинарное наказание и не позднее, чем через месяц после установления факта допущенного нарушения (факт устанавливается также письменно, путем составления и регистрации специального акта).

Я, Свиридов Сергей Владимирович, опоздал на работу ___.___._______ года потому что попал в ДТП. Авария случилась на перекрестке К. Маркса и Советской, когда я поворачивал налево на зеленый, а мне на встречу ехала машина на желтый сигнал светофора. Несмотря на то, что сильных повреждений нет, ушло много времени на оформление документов, посещение ГИБДД и страховой компании.

Требование о предоставлении объяснений сотрудником может быть запрошено в организации любой формы собственности, когда нарушение трудового законодательства было зафиксировано и является подтвержденным.

Объяснительная о несвоевременном предоставлении информации

В качестве примера предлагаем скачать образец объяснительной записки об ошибке в работе, бланк для бесплатного скачивания находится внизу статьи. Работник должен знать, что для того, чтобы применить дисциплинарного взыскание, работодателю требуется в обязательном порядке получить от работника письменное объяснение.

Это правила, которые сложились в делопроизводстве при оформлении документов, но поскольку объяснительная записка – документ, часто запрашиваемый в конфликтной ситуации, то можно ожидать, что работник позволит себе пренебречь правилами оформления. Скорая сделала укол и посоветовала вызвать участкового педиатра. Прилагаю справку от врачей, что ребенок действительно нуждался в помощи.

По факту моего опоздания сегодня, 13.02.2018 года могу пояснить – опоздание произошло в результате поломки троллейбуса, на котором я следовала на работу.

Порядок оформления и содержание текста

Идея организации необычного фестиваля для эмигрантов из России, живущих в Греции, и всех любителей русской культуры принадлежит мэрии греческого города Лутраки и руководству Москвы.

Также не пишите ложные факты, которые несложно проверить. Если нет возможности оправдаться, признайте оплошность, но не старайтесь обвинить других работников или руководство.

При различных нарушениях со стороны работника, по статье 139 ТК РФ, начальник обязан потребовать у него объяснение. Запрос объяснительной записки может быть в устной или в письменной форме. В законе отсутствует норма, которая бы указывала на форму запроса. Для работодателей предпочтительней, чтобы запрос оформлялся письменно.

Может ли объяснительная записка о нарушении ваших должностных обязанностей избавить от наказания? Да! Если она составлена согласно образцу, а перечисленные в тексте факты подкрепляют вашу позицию, дисциплинарного наказания не последует.

При различных нарушениях со стороны работника, по статье 139 ТК РФ, начальник обязан потребовать у него объяснение. Запрос объяснительной записки может быть в устной или в письменной форме. В законе отсутствует норма, которая бы указывала на форму запроса. Для работодателей предпочтительней, чтобы запрос оформлялся письменно.

В перечне первичных учетных документов, применяемых государственными учреждениями, определяемых Приложением № 1 Приказа Минфина России от 30.03.2015 № 52н, нет унифицированной формы, чтобы составлять эту бумагу. Она пишется в произвольной форме на чистом листе бумаги формата А4. При необходимости в организации с разветвленной структурой возможна разработка этого бланка.

Правда, законодатель не указывает, кто конкретно из сотрудников должен это сделать, в какие сроки и требуется ли ознакомить с ним работника.

После написания объяснительная записка об опоздании на работу передается должностному лицу, для принятия решения в отношении опоздавшего. Если будет принято решение о применении мер дисциплинарного взыскания, то данная записка будет приложена к приказу о взыскании как доказательство.

Цель ее написания – это поставить в известность руководство о сложившейся обстановке, ситуации, фактах, имевших место быть, то есть мотивировать к каким-либо действиям. Служебная записка предполагает передачу определенной информации по «горизонтальной» ветви управления, то есть от одного руководителя к другому, сотрудника одного отдела к работнику другого и т.

Записка является одним из наиболее распространенных и востребованных способов взаимодействия между сотрудниками предприятия и его руководством. Образец служебной записки мы приведем ниже и расскажем, как правильно написать служебную записку.

С другой стороны, отсутствие письменного объяснения не поможет сотруднику избежать дисциплинарной ответственности (ст. 193 ТК РФ). Работодатель оформит акт об отказе. Подпись ответчика в нем не обязательна. Процедура наложения взыскания пойдет дальше. С одной стороны, если дело дойдет до суда, он заинтересуется законностью вынесенного взыскания, а не личностью запросившего объяснения. Работодатель же при необходимости подтвердит полномочия.

По факту моего отсутствия на рабочем месте вчера, 12.02.2018 поясняю. В этот день у меня было сильно повышено давление, по поводу которого я обращалась в медицинское учреждение, что подтверждается приложенной справкой.

Объяснительная записка — это документ, которые содержит письменные объяснения работника по факту совершенных им нарушений.

Объяснительная о непредоставлении отчета в срок

Какие прощальные слова коллегам при увольнении с работы можно разослать по электронной почте, а какие лучше сказать лично.

Как написать служебную записку (образец)? С таким вопросом периодически приходится сталкиваться представителям разных сфер деятельности. Записка является одним из наиболее распространенных и востребованных способов взаимодействия между сотрудниками предприятия и его руководством.

Также положительную роль играет раскаяние в содеянном нарушении (если в нем имеется прямая вина сотрудника) и обещание впредь исправиться и не допускать подобных ошибок. В случае, если сотрудник не видит за собой никакой вины, это тоже нужно отразить в объяснительной с приведением всех необходимых доказательств ее отсутствия.

Начальник структурного подразделения, где работает провинившийся, имеет право подать руководителю предприятия докладную записку о том, что некий сотрудник допустил ошибку. Подать такую записку может любой работник.

Скачать заполненный образецСкачать в .doc Как оформить объяснительную записку о невыполнении должностных обязанностей Объяснительная записка не имеет унифицированной формы, но является деловым документом. Писать ее целесообразно от руки на стандартном листе бумаги формата А4.

Прежде чем работник напишет пояснения в объяснительной записке, начальство должно их запросить. Практика показывает, что устного распоряжения часто недостаточно, потому что, в случае судебного рассмотрения ситуации, его «к делу не пришьешь». О бмен бумагами начинает руководитель. Он выдает своему подчиненному соответствующее предписание под роспись.

Проблема связана с нехваткой сотрудников, так как за месяц были уволены два специалиста, на замену им никого не приняли.Предоставлять их работник обязан в случаях нарушений дисциплины труда, неисполнении собственных обязанностей или совершения неправомерного поступка. При этом устная форма объяснения не принимается.

Пояснительная записка – это скорее отчет. Так проще понять, что от вас хотят. Выполняется записка как сопровождение к практическому исследованию. Она предоставляется вместе с основной работой рецензенту и научному руководителю.

Объяснительная записка о невыполнении должностных обязанностей

Рассмотрим наиболее частые случаи, требующие составления СЗ. СЗ о премировании является основанием для издания приказа о поощрении работника.

За это закон предусматривает штраф в размере 5% от суммы страховых взносов, которую следует уплатить за последние три месяца расчетного (отчетного) периода, за каждый полный или неполный месяц с даты, установленной для его представления, но не больше 30% от указанной суммы и не меньше 1000 р ( Закон № 212-ФЗ, часть 1 ст. 46).

Ситуация 3 Что делать, если во время рабочего процесса ваши эмоции зашкаливают, и вы понимаете, что немного перегнули палку и перешли на личности? Не стоит отрицать очевидное.

Например: «В докладной записке (далее следует должность и ФИО заявителя) ситуация представлена в искаженном виде…», «Кроме того, ФИО повысила тон до крика в разговоре со мной и в оскорбительной форме назвала меня некомпетентной (сказала, что в этой фирме любой человек умнее меня).

Единая форма написания данного документа не утверждена законом, поэтому в компаниях используются внутренние бланки. Если говорить о том, стоит ли оформить от руки или на компьютере, то оба варианта будут верными.

Заголовок документа — «Объяснительная записка» пишется посередине листа. Провинившийся сотрудник в текстовой части записки должен подробно изложить обстоятельства дела, причины совершения им проступка.

Похожие записи:

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «В случае непредоставления документов как пишется». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Отглагольные существительные имеют два варианта написания с частицей «не». В речи, как правило, больше вариантов слитного написания.

Существительное «предоставление» пишется слитно с отрицательной частицей «не» по устоявшемуся правилу:

-

если в предложении нет противопоставления, «не» с существительным пишется слитно.

В этом случае частица превращается в приставку.

Существительное «предоставление» с отрицательной частицей или приставкой «не» используется преимущественно в официально-деловом стиле речи.

«Непредоставление» или «не предоставление»: как пишется слово?

При слитном написании существительное «предоставление» приобретает противоположное по смыслу значение.

Значение слова «непредоставление» − отказ предоставить (дать, предъявить) что-либо кому- либо.

Проверить слитное написание можно с помощью замены его на синоним.

Синонимы: непредъявление, сокрытие, удержание.

Для наглядности следует рассмотреть несколько примеров:

- Непредоставление документов по запросу вовремя повлечет за собой санкции и нежелательные подозрения. Необходимо оперативно подготовить их к завтрашнему дню.

- Самое страшное – непредоставление доказательств невиновности подозреваемого.

- Непредоставление всех необходимых документов задержит назначение и выплату пособий.

- Причиной переноса срока рассмотрения заявки стало непредоставление всех обосновывающих документов.

- Непредоставление сведений о смене места жительства заемщиков в банк – злободневная тема, над которой следует работать.

Во всех вышеперечисленных примерах существительное «непредоставление» используется в качестве отказа.

Примеры употребления раздельного написания с противопоставлением:

- На самом деле, это было не предоставление документов, а предложение разыскать их в архиве самостоятельно.

- Это отнюдь не предоставление гарантий, а простой обман покупателя.

- Здесь мы видим не предоставление материальной помощи, а наоборот. Такая деятельность сильно напоминает мошенничество.

- В этой неприятной ситуации гражданке не предоставление жилой площади требуется, а исключение ее из очереди на жилье.

- Не предоставление работы, а очередная просьба работодателя подождать – все, что было В полученном сообщении. Эта новость рушила планы, омрачала мысли.

Из приведенных примеров видно, что значение существительного с частицей «не» означает возможность дать что-либо кому-либо. Однако в силу определенных обстоятельств это не происходит.

Как пишется «непредоставление» или «не предоставление»?

При написании частицы «не» с существительным следует руководствоваться несложным правилом.

Чтобы не допустить ошибки и различать способы написания:

- применяют проверку синонимом;

- проверяют искажение смысла.

Например:

Непредоставление очередного трудового отпуска в течение двух лет может закончиться для работодателя штрафом.

«Непредъявление, сокрытие отпуска». Смысл сказанного не меняется. Написание слитное.

Другой пример: компенсацией отработанного сверх нормы времени стало не предоставление отгулов, а оплата.

Если заменить слово синонимом, происходит искажение смысла сказанного: «стало сокрытие отгулов».

Во втором случае синоним применяют к существительному вместе с частицей «не», а не без нее.

Как правильно пишется слово «непредоставление»? Прежде чем ответить на данный вопрос, необходимо задаться иным, не менее важным – к какой части речи принадлежит данная лексическая единица. «Непредоставление» – это сочетание отрицательной частицы «не» с существительным. Согласно грамматическому справочнику по русскому языку частица не с существительными пишется слитно: неприятель, невзгода, немощь.

- За непредоставление документов ему грозил большой штраф.

- Она была крайне возмущена непредоставление помещения для проведения очередного заседания клуба.

- Ты пожаловалась на непредоставление тебе заслуженного отпуска?

Правило для «не предоставление» (противопоставление)

Отрицательная частица «не» пишется с существительными раздельно в том случае, если в предложении есть явное противопоставление, или оно подразумевается: не уверенность, а слабость.

Согласно орфографической норме русского языка изучаемое слово пишется в обоих вариантах:

НЕПРЕДОСТАВЛЕНИЕНЕ ПРЕДОСТАВЛЕНИЕ

Важно знать, что оба варианта написания являются верными. Однако выбор в пользу первого или второго зависит от контекста предложения.

Когда напишем слитно?

Следует обратить внимание на то, что «непредоставление» является существительным.

В данном случае действует правило русского языка: существительные с «не» пишутся слитно, когда можно подобрать синоним без «не».

Например: непредоставление — отказ

Так как нам удалось заменить слово синонимом без «не», то мы напишем существительное «непредоставление» слитно, руководствуясь правилом выше.

Когда напишем раздельно?

Слово пишется раздельно, если есть противопоставление с союзом «а», присутствуют слова «вовсе, отнюдь, далеко» или имеется второе наречие, которое начинается с «ни».

Должностные лица ФНС имеют право истребовать у плательщиков информацию и ее документальное подтверждение. Это требование закреплено в Налоговом кодексе. Налоговики могут запрашивать информацию двух типов:

- В отношении работы самой компании — согласно статье 93 НК;

- В отношении контрагентов — согласно статье 93.1 НК. В этом случае компания должна предоставить документы и сведения по указанной сделке.

На практике проведение выездной налоговой проверки сопровождается необходимостью представлять налогоплательщику значительный объем документов (информации) проверяющим.

Так, на основании п. 1 ст. 93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы; срок их представления — в течение 10 дней с момента получения требования о представлении документов (п. 3 ст. 93 НК РФ).

Ответственность за непредставление налогоплательщиком документов в процессе проведения налоговой проверки предусмотрена п. 1 ст. 126 НК РФ и выражается в наложении штрафа в размере 200 руб. за каждый непредставленный документ.

Кроме того, если налогоплательщик не представил в срок документы, запрашиваемые при проведении налоговой проверки, инспекция может их изъять в ходе такого мероприятия налогового контроля, как выемка документов и предметов (п. 4 ст. 93 НК РФ).

Более того, последствием неисполнения требования проверяющих может быть то, что налоговики определят подлежащие уплате налогоплательщиком в бюджет суммы налогов за проверяемый период расчетным методом, на основании имеющейся у налогового органа информации о предприятии, а также данных об иных аналогичных налогоплательщиках (пп. 7 п. 1 ст. 31 НК РФ).

При этом следует заметить, что соответствующие положения НК РФ в части истребования у налогоплательщика документов в рамках налоговой проверки в достаточной степени не определены — как в части состава, перечня и объема подлежащих истребованию документов по ст. 93 НК РФ, так и в части крайне ограниченного срока представления документов (10 рабочих дней) и отсутствия в законе оснований для продления налоговым органом указанного срока (например, исходя из объема истребуемых документов, из учета соответствующих объективных возможностей налогоплательщика и т.п.).

В частности, в настоящее время то обстоятельство, что в налоговом законодательстве не определен даже приблизительно состав первичных и иных документов, которые налоговый орган вправе истребовать у проверяемого налогоплательщика, привело к тому, что в судебно-арбитражной практике возобладал подход, согласно которому такой состав истребуемых документов определяет сам налоговый орган по своему усмотрению, с учетом предмета налоговой проверки.

Например, в Решении Арбитражного суда г. Москвы от 06.12.2019 по делу №А40-114260/19-107-1844 отмечено, что «налогоплательщик в силу положений статей 89, 93 НК РФ не вправе отказать в представлении документов, со ссылкой на не относимость к предмету проверки. Количество и наименование документов определяется налоговым органом и не подлежит самостоятельному пересмотру налогоплательщиком».

В свою очередь, нормы НК РФ, посвященные вопросу продления срока представления документов (п. 3 ст. 93 НК РФ), также являются весьма неопределенными, поскольку они не содержат даже примерный перечень оснований, при которых налоговый орган обязан продлевать срок представления документов.

Налогоплательщик, получив в рамках выездной либо камеральной налоговой проверки требование в рамках ст. 93 НК РФ и обнаружив, что у него нет возможности в 10-дневный срок выполнить требование, должен не позже следующего дня после его получения отправить в налоговый орган уведомление (ходатайство) о невозможности представления документов, в котором налогоплательщик должен указать причины, в связи с которыми он не может представить документы в срок, а также указать срок, до которого он сможет представить документы (п. 3 ст. 93 НК РФ).

При этом вопрос продления срока ст. 93 НК РФ законодателем отдан исключительно на усмотрение налоговиков (в НК РФ отсутствуют какие-либо условия для безусловного продления срока), которые в случае удовлетворения/отказа в удовлетворении ходатайства налогоплательщика выносят решение о продлении/об отказе в продлении срока представления документов по требованию.

С учетом вышеизложенного, считаем возможным прийти к следующим выводам.

В первую очередь, налогоплательщику, получившему в порядке ст. 93 НК РФ в ходе проведения в его отношении выездной налоговой проверки требование, необходимо оперативно оценить свои объективные возможности по представлению в 10-дневный срок истребуемых документов. В случае невозможности такого представления налогоплательщику следует, безусловно, подготовить и направить налоговикам ходатайство о продлении срока представления документов (желательно такое ходатайство направить, как того требует п. 3 ст. 93 НК РФ, не позднее следующего дня с момента получения требования, но его необходимо направить и в случае нарушения указанного срока).

При этом в ходатайстве о продлении срока налогоплательщику необходимо:

-

во-первых, максимально подробно изложить совокупность имеющихся обстоятельств, которые объективно препятствуют исполнению им требования в 10-дневный срок (это могут быть ссылки на значительный объем истребуемых документов, на ограниченность трудовых ресурсов бухгалтерии по подбору, изготовлению копий документов, на отсутствие в достаточном количестве копировальной техники, на нахождение сотрудников бухгалтерии в отпусках и т.д.),

-

во-вторых, указать на точное количество рабочих дней, дополнительно необходимых налогоплательщику для полного исполнения требования о представлении документов.

При этом к указанному ходатайству налогоплательщику необходимо приложить соответствующие доказательства в обоснование обстоятельств, свидетельствующих о невозможности представления в 10-дневный срок документов.

Также, на наш взгляд, в таком ходатайстве налогоплательщика, среди прочего, должно содержаться указание на то, что в кратчайшие сроки и в любое удобное для проверяющих время налогоплательщик готов предоставить им возможность ознакомиться с подлинниками истребуемых налоговым органом документов в помещении (на территории) налогоплательщика. Причем следует иметь в виду, что обязанность налогоплательщика по ознакомлению в ходе выездной налоговой проверки проверяющих с подлинниками первичных и иных документов за проверяемый период не освобождает его от обязанности по представлению копий указанных документов в порядке ст. 93 НК РФ, что подтверждается судебно-арбитражной практикой (см. Постановление АС Поволжского округа от 23.01.2020 по делу №А65-11619/2019).

В том случае, когда налоговым органом отказано налогоплательщику в ходатайтстве о продлении срока, истребуемые документы должны передаваться налогоплательщиком в инспекцию по мере готовности, частями.

В дальнейшем если налоговики в такой ситуации будут привлекать налогоплательщика к ответственности по ст. 126 НК РФ за несвоевременное представление документов, то при наличии заявленного налогоплательщиком ходатайства о продлении срока, весьма высоки шансы налогоплательщика успешно оспорить штраф по ст. 126 НК РФ, ссылаясь, среди прочего, на отсутствие признаков состава такого налогового правонарушения, на отстуствие вины налогоплательщика в непредставлении (несвоевременном) представлении документов в налоговый орган и др.

Таким образом, в ситуациях истребования налоговым органом значительного объема документов проверяемому налогоплательщику, безусловно, следует обжаловать штраф по ст. 126 НК РФ, с учетом того, что шансы на успех судебного оспаривания весьма высоки.

Налоговые юристы компании «Правовест Аудит» оказывают услуги по сопровождению налоговых проверок и оспариванию их результатов (в том числе по оспариванию привлечения налогоплательщиков к ответственности по ст. 126 НК за непредставление документов).

Объяснительная записка о несвоевременном предоставлении документов

За нарушение положений НК налогоплательщику грозят взыскания в денежной форме. При этом законодательство разграничивает ответственность за непредставление документов и несообщение информации. Разберем подробнее.

В этой статье прописаны санкции для хозяйствующих субъектов, не представивших документацию. На нарушителей налагаются штрафы:

- 200 руб. за каждый ненаправленный документ, если проводится проверка самой компании. В случае неподачи документации относительно прибыли контролируемой фирмы-иностранца штраф составит уже 100 000 руб.

- 10 000 руб., если налогоплательщик не подал в срок документацию по клиенту в рамках встречной проверки или не направил документы по конкретной сделке, запрошенные налоговиками вне каких-либо проверок.

Аналогичная сумма взимается за отказ в представлении документов или передаче заведомо недостоверных данных.

По этой статье с налогоплательщиков взимаются штрафы за несвоевременное предоставление информации:

- 5 000 руб., если деяние совершено впервые;

- 20 000 руб., если компания допустила нарушение повторно в течение одного года.

За игнорирование требования налоговиков о передаче информации взимаются аналогичные суммы.

Обратите внимание!

Если налогоплательщик не представил как документы, так и информацию о контрагенте, контролеры могут выписать одновременно 2 штрафа (по ст. 126 и по ст. 129). Данное право подтверждено решением АС ВСО от 12.11.18 № А33-16694/2017.

Адресат объяснительной записки (на чье имя она составляется, например, генеральный директор) и лицо, которому ее следует передать (например, секретарь или начальник кадровой службы), скорее всего, будут разными людьми. Если у работника действительно были уважительные причины поведения, которое не понравилось работодателю, и в целом они люди адекватные, то бояться объяснительной записки не стоит – она встанет на защиту «обвиняемого». Тогда и ждать письменного требования от работодателя не нужно. По его устному пожеланию лучше сразу составить объяснительную записку, приложив к ней максимум доказательств своей правоты. Подойдут не только официальные документы, сгодится даже распечатка с новостного сайта о перебоях в работе ветки метро, по которой добирается до работы опоздавший.

- Виды объяснительных записок;

- Форма объяснительной записки;

- Как написать объяснительную записку;— На работу;— Об отсутствии на рабочем месте;— Об ошибке в работе;— О невыполнении должностных обязанностей;— В детский сад;— Классному руководителю;— Ребенку в школу;— В школу об отсутствии на родительском собрании;— В университет;

- Что предписывает закон;

- Архивные сроки хранения объяснительных записок.

Слово «непредоставление» является существительным. В предложении без противопоставления слово «непредоставление» имеет слитное написание с частицей «не» сразу по двум причинам:

- Частица «не» может иметь слитное написание с существительными-терминами, например, «неметаллы», «неорганика». Слово «непредоставление» является юридическим термином.

- Слитно с частицей «не» пишется существительные, которые при добавлении приставки «не» меняют свое значение на противоположное. Обычно их можно заменить синонимом без «не»: «неправда» — «ложь»; «нелюбовь» — «отвержение», «ненависть»; «непредоставление» — «удержание», «сокрытие».

Примеры слитного написания «непредоставление»:

- За непредоставление услуг агентство было оштрафовано.

- За непредоставление документов вы можете заплатить высокий штраф.

- Он был возмущен непредоставлением положенного по закону отпуска.

Непредоставление или не предоставление как правильно?

| Почему документов нет | Что надо сделать |

| Утрачены | Поясните обстоятельства утраты документов |

| Не поступали (не составлялись) | Поясните, почему не составлялись |

| Были переданы аудиторской организации (индивидуальному аудитору) | Укажите сведения об аудиторской организации (индивидуальном аудиторе) |

| Были переданы правоохранительным органам (изъяты правоохранительным органом) | Укажите наименование и адрес правоохранительного органа |

| Ранее были представлены в налоговый орган | Напишите письмо в налоговую: нажмите «Ответить на требование» — «Написать письмо». Заполните сведения о ранее представленных документах |

| Вы просите отсрочку | Укажите обоснование и срок отсрочки |

Прикрепите сканы документов, которые подтверждают, что истребуемые документы невозможно представить в срок. Составьте и прикрепите перечень запрашиваемых в требовании документов, которые невозможно представить, и обязательное текстовое описание каждого из документов.

- Положение об отделе водных ресурсов по Новгородской области

- Положение об отделе водных ресурсов по Санкт-Петербургу

- Положение об отделе водных ресурсов по Калининградской области

- Положение об отделе водных ресурсов по Республике Карелия

- Положение об отделе водных ресурсов по Псковской области

- Положение об отделе водных ресурсов по Ленинградской области

- Выдача разрешений на создание искусственного земельного участка на водном объекте

- Информация о предоставлении водных объектов в пользование

- Аукционы на право заключения договора водопользования

- Рассмотрение документов

- Технологические карты межведомственного взаимодействия

- Обеспечение перехода Росводресурсов на межведомственное взаимодействие

- Утверждение нормативов допустимых сбросов веществ

- Осуществление приема граждан

- Выдача разрешений на создание искуственного земельного участка на водном объекте

- Предоставление сведений из государственного водного реестра

- Предоставление заявителям информации из Российского регистра гидротехнических сооружений

- Обращение по вопросам предоставления государственных услуг в электронном виде

- Предоставление права пользования водными объектами

- Порядок подачи и рассмотрения жалоб

- Образцы заполнения платежных поручений

- Новое в оказании государственных услуг с 01.10.2011 г.

Если же такие причины у сотрудника имеются, применение дисциплинарных мер в его отношении недопустимо. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален.

Когда компания заявляет о невозможности представления документов вследствие какого-то чрезвычайного происшествия, нужно быть готовыми к тому, что налоговики проведут дополнительные мероприятия налогового контроля:

— проведут осмотр места происшествия и запросят подтверждающие документы (постановление ФАС Московского округа от 26.09.11 № А40-151887/10-90-904);

— истребуют информацию в электронном виде (базы бухгалтерских программ);

— инициируют допрос членов комиссии проводящих инвентаризацию утерянных документов (постановление Пятнадцатого ААС от 07.11.14 № А32-19571/2013).

В продолжение рубрики статей ответ на требования о предоставлении документов произведем обзор ряда требований налоговой инспекции.

И так. Вы получили требование о предоставлении документов (информации) вне рамок налоговых проверок за периоды, по которым уже срок хранения истек. Законно ли это? Как стоит ответить на соответствующее требование?

Статья 93.1 НК РФ не содержит ограничений по количеству налоговых периодов, которые могут быть охвачены такой проверкой. Однако вне рамок налоговой проверки инспекция может требовать только те документы или информацию, которые касаются конкретной сделки. Документы, которые непосредственно не относятся к конкретной сделке, инспекторы требовать не вправе. При этом Вы вправе не представлять документы, срок хранения которых уже истек.

Вся бухгалтерская первичная документация и отчетность должны храниться в течение определенных сроков, средний срок хранения документов составляет не менее 5 лет. Сроки хранения бухгалтерских документов регламентированы законом «О бухгалтерском учете».

Вывод: Предоставлять данные документы или отписаться на соответствующее требование остается на Ваше усмотрение.

После этого руководитель обязан изучить документ и наложить свою резолюцию.

В последующем эта резолюция выступает основанием для утверждения и осуществления различных мер (наложения взыскания, вынесения поощрения и т. п.). Таким образом, докладная записка — это элемент обратной связи между руководителем и подчиненным.Основные цели, преследуемые при формировании этого документа:Повысить эффективность личной работоспособности. Когда работнику что-то мешает, и он предлагает пути решения этой проблемы.Исправить ситуацию.

[1]

Когда работнику известны определенные факты, не касающиеся его лично, но, по его мнению, мешающие стабильной и эффективной работе. Пишется докладная руководству, чтобы ситуация была разрешена в ближайшее время.Снять с себя ответственность.

Если работник донес какую-то информацию до вышестоящих лиц и хочет снять с себя ответственность за исправление происшествия.

Каждый сотрудник может составлять ее в свободном виде или по шаблону, разработанному и утвержденному на предприятии.

Писать документ можно как от руки, так и печатать на компьютере, но в обоих случаях он должен содержать «живую» подпись автора. Иногда руководители организаций требуют, чтобы служебные записки были написаны на фирменных бланках и обязательно заверялись подписями ответственных лиц. Главное требование – в записке всегда должны содержаться сведения

- должностном лице, к которому она направляется.

- сотруднике, который пишет записку,

- о наименовании предприятия,

- дате ее составления,

Также в записке обязательно должна быть точно обозначена конкретная проблема и возможные пути ее решения.

При желании письменные объяснения, которые требуется составлять для наложения на работника дисциплинарного взыскания, также могут быть оформлены как объяснительные записки, ; Направленность Обращение к руководству:

- от руководителя отдела к руководителю компании;

- от руководителя филиала к руководителю головного подразделения

- от работника к руководителю отдела;

Переписка между руководителями или работниками одного уровня управления, не подчиненными друг другу по должности, по вопросам, входящим в их компетенцию Объяснение (пояснение) нижестоящего должностного лица вышестоящему Виды записок по назначению

- инициирующие принятие решения;

- отчетные

- чисто информативные;

- описывающие какое-либо событие

- объясняющие действия конкретного работника (подразделения);

Структура I раздел —

Как правило, текст не должен занимать более 6-7 строк.

Унифицированной формы для бумаги нет, используется произвольная. Несмотря на это, при написании следует учитывать положения , которые требуют наличия следующих реквизитов:

- далее указывается наименование документа;

- вносится дата его составления и номер;

- ниже указывается должность и Ф.И.О. составителя, подпись с расшифровкой.

- описание сложившейся ситуации, из-за которой составляется записка: «Довожу до вашего сведения…», далее текст должен содержать конкретную просьбу;

- бумага должна содержать шапку. В ней указывается, кому документ адресован (должность и Ф.И.О. сотрудника в дательном падеже);

Составленный документ следует зарегистрировать у секретаря предприятия как входящую корреспонденцию.

С недавних пор стал бригадиром, и вот впервые пришлось написать служебную записку на работника, за то, что он не качественно исполнил свои должностные обязанности. Все бы ничего, только вот я не знал, как ее составить.

Благо нашлись опытные товарищи, помогли, подсказали. И я решил поделиться своим, уже своим опытом с другими, вдруг кто окажется на моем месте.

На основании служебной записки к нарушителю могут применяться следующие меры дисциплинарного взыскания:

- Замечание в письменном виде;

- Выговор;

- Увольнение по статье (недобросовестное выполнение должностных обязанностей).

Обычно идут с меньшего – замечания. Но руководитель может и сразу применить третий пункт. Все на его усмотрение.

Слитно частицу «не» с существительными следует писать в двух случаях:

- Если без «не» существительное теряет всякий смысл: невежда, ненависть;

- Если в результате присоединения «не» существительное получает противоположное значение, которое можно передать синонимом без «не».

Очевидно, что рассматриваемый пример относится ко второму случаю. К слову «непредоставление» можно подобрать синоним «сокрытие».

Однако правило с подбором синонима не действует, если в предложении к частице «не» и существительному есть противопоставление. Обычно в такой ситуации используется союз «а».

Whatsapp Viber icon

Не стоит так писать. Вспомните, что стандартный срок ответа на деловые письма (в соответствии с нормами деловой этики) варьируется от одного до тридцати дней.

Налоговый Кодекс РФ не закрепляет дополнительных обязательных требований, которые предъявляются к документам, передающимся по запросу налогового органа.

Чаще всего нарушаются сроки выполнения работ по генеральному плану, график сдачи объектов по строительному подряду, а также разного рода задержки в оплате, либо неполное перечисление оплаты заказчиком. Для подкрепление своих доводов необходимо использовать, помимо Договора, статьи Гражданского Кодекса, закрепляющие данные отношения.

Стандартная форма Для того чтобы взаимодействие было наиболее грамотно организовано, был издан для этого случая Приказ ФНС №ММВ-7-234 от 25 января 2017 года.

Требование о представлении документов может быть получено налогоплательщиком при проведении налоговой проверки (п.1 ст.93 НК РФ) и при проведении «встречной» проверки контрагента и иных лиц, располагающих документами, касающимися деятельности проверяемого налогоплательщика (п.1 ст.93.1 НК РФ). Как избежать такого эффекта? Как отказать так, чтобы не обидеть, не поставить крест на возможности будущего сотрудничества?

Однако заверяются копии документов, которые прикладываются к ответу. Заверение осуществляется путем нанесения подписи руководителя и печати организации на каждый лист. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основании представленных налогоплательщиком налоговых деклараций (расчетов) и документов, а также иных документов имеющихся у налогового органа (п.1 ст.88 НК РФ).

Предложенная Вами схема была очень интересна для нас, но затраты, которые будет вынуждена нести наша компания, как в период окупаемости проекта, так и после, превосходят наши текущие затраты.

Однако отправить документ необходимо весьма оперативно. Согласно существующим нормам, уже на следующий день после запроса о предоставлении документации сообщение этого типа должно быть подписано и направлено в налоговую службу.

При отправке ответа ни в коем случае не должна быть нарушена конфиденциальность персональных данных. В связи с этим, бланк, в котором отображены персональные данные субъекта, должен быть заполнен и отправлен уполномоченным должностным лицом – оператором.

Например, если качество работ по договору подряда оказалось невысоким, заказчику поможет в составлении претензии ст.723 ГК.

Продавец обязан своевременно предоставлять покупателю необходимые, достоверные и полные сведения о товарах, обеспечивающие возможность их правильного выбора (ст. 10 Закона РФ «О защите прав потребителей»). Однако на практике часто встречается непредоставление информации о товаре в полной мере – утаивание каких-то его характеристик и/или особенностей и т. п. Защитить свои права поможет составление соответствующей претензии в адрес продавца (ссылка на скачивание бланка – в конце обзора).

Укажите, что за каждый день просрочки исполнения вашего требования свыше срока, установленного статьями 20, 21, 22 Закона о защите прав потребителей, на основании ст. 23 продавец обязан уплатить покупателю в добровольном порядке неустойку – 1% от цены товара за каждый день просрочки исполнения требования.

А требовать можно вот чего (на выбор):

- замены;

- устранения недостатков;

- соразмерного уменьшения покупной цены;

- возмещения затрат на ликвидацию недостатков товара потребителем или 3-м лицом;

- возврата уплаченной за товар суммы.

- про возмещение убытков, причиненных вследствие продажи товара;

- 1% от цены товара за каждый день просрочки исполнения требования о предоставлении заменяющего товара на период ремонта первого (замена должна обладать теми же основными потребительскими свойствами).

Кстати, неустойку продавец платит по день исполнения требования.

- в случае отклонения претензии – буду вынужден(а) обратиться в суд за защитой своих потребительских прав и требовать возмещения убытков, морального вреда (ст. 395 ГК РФ, ст. 13-15 Закона РФ «О защите прав потребителей»);

- при удовлетворении судом требований потребителя, установленных законом, суд взыскивает с изготовителя (исполнителя, продавца, уполномоченных организации или ИП, импортера) за несоблюдение добровольного удовлетворения требований потребителя штраф – 50% от присужденной суммы;

- предлагаете решить спор в досудебном порядке;

- попросите сообщить ответ на претензию в письменной форме в установленные законом сроки (укажите крайнюю дату).

Не забудьте подписать претензию и проставить дату её составления.

Как вручить претензию

Роспотребнадзор советует придерживаться следующего порядка подачи претензионного заявления:

- один экземпляр заявления вручите руководителю организации-продавца (ИП). Это может быть общий отдел, канцелярия, секретарь. Но желательно – вручить лицу, ответственному за получение корреспонденции. Под подпись лица, принявшего документ с указанием его фамилии и должности.

- второй экземпляр с отметкой о дате вручения (есть специальная строка в заявлении) и заверенный печатью организации оставьте у себя.

Если это сделать невозможно, один экземпляр направляют в адрес продавца заказным письмом с уведомлением. Кроме того, в описи к нему нужно указать, какие документы вы вложили в заказное письмо.

С нашего сайта бесплатно скачать образец претензии на непредоставление информации о товаре (бланк одобрен Роспотребнадзором) можно по прямой ссылке здесь.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

При проведении налоговой проверки инспекция может запросить у налогоплательщика необходимые документы (п. 1 ст. 93 НК РФ). Представить их в общем случае необходимо в течение 10 рабочих дней со дня получения соответствующего требования (п. 3 ст. 93 НК РФ).

[2]

Возможна ситуация, когда в силу различного рода причин своевременное представление запрашиваемых документов невозможно (к примеру, при их большом объеме). В этом случае налогоплательщик должен в течение дня, следующего за днем получения требования, письменно уведомить проверяющих о невозможности представления документов.

Подача уведомления не означает, что налоговая обязательно продлит срок представления документов, поэтому в любом случае готовить запрошенные документы нужно сразу после получения требования. Ведь отказ от представления документов грозит налоговой ответственностью по ст. 126 НК РФ (штраф 200 рублей за каждый непредставленный документ).

К сожалению, действующим налоговым или корпоративным законодательством не закреплён образец письма о должной осмотрительности, которая была проявлена при выборе контрагента. Многочисленные письма ФНС о должной осмотрительности тоже никак не проясняют этот вопрос.

Поэтому при подготовке письма в налоговую о должной осмотрительности всецело нужно руководствоваться:

- судебной практикой по налоговым спорам;

- особенностями «пробивания» компанией (ИП) своих потенциальных контрагентов;

- деловой практикой.

На практике можно выделить 2 основных подхода к подготовке письма в ИФНС о должной осмотрительности:

- На контрагента своими силами собран пакет документов и сведений. В письме для налоговой идёт его лаконичное или подробное описание.

- Сам контрагент предъявляет другой стороне заявление (письмо) о своей добросовестности.

Ниже представлен примерный образец письма в налоговую о должной осмотрительности:

Письмо о должной осмотрительности при выборе контрагента

г. _______________ «______» ____________ 20___ года

Настоящим ООО (ИП/ЗАО/ОАО/ПАО и др.) «___________________» (далее «Компания») в лице Генерального директора _______________________, действующего на основании Устава, гарантирует и подтверждает, что на момент заключения Договора(-ов) № _____________ от «___» _____________ 20___ года с ООО (ИП/ЗАО/ОАО/ПАО и др.) «___________________» (далее «Контрагент»):

1. Контрагент состоит на налоговом учете в МИФНС (ИФНС) № _____ по г. ______________ с __.__.20__года с присвоением ИНН ________________, КПП _______________, в подтверждение чего предоставил Компании заверенные печатью организации и подписью уполномоченного лица копии учредительных и регистрационных документов, поименованных в Перечне, предоставляемом Контрагенту в момент заключения договора.

Контрагент применяет _____________________________ систему налогообложения.

2. Документы запрашивались Компанией в целях проявления должной осмотрительности и осторожности при выборе контрагентов на основании официальных письменных разъяснений Минфина и ФНС России, а также судебной практики.

(В ЭТОМ ПУНКТЕ МОЖНО ПЕРЕЧИСЛИТЬ КОНКРЕТНЫЕ ПИСЬМА ФНС/МИНФИНА И АКТЫ ВАС РФ, ВС РФ, КС РФ, НИЖЕСТОЯЩИХ СУДОВ).

3. Контрагент подтвердил, что он своевременно и в полном объеме выполняет все установленные действующим налоговым законодательством Российской Федерации обязанности налогоплательщика и что в отношении Контрагента не инициирована процедура банкротства и Контрагент не находится в стадии ликвидации или реорганизации.

4. Контрагент располагает полномочиями, финансовыми средствами и прочими условиями, необходимыми для заключения коммерческих Договоров и исполнения всех финансовых обязательств по Договорам; исполнение Договоров не влечет за собой нарушения или неисполнения положений каких-либо иных договоров, соглашений, судебных запретов или постановлений, обязательных для Контрагента; и Контрагент не является должником по платежам, подлежащим уплате в бюджет.

5. Контрагент согласен, что характеристики Контрагента, предусмотренные настоящим Заявлением, являются существенными условиями всех Договоров, заключенных между Компанией и Контрагентом, влияющими на оценку исполнения Контрагентом обязательств как надлежаще исполненных.

6. Контрагент заверил Компанию в том, что будет активно взаимодействовать с представителями Компании, а также с представителями контролирующих органов по всем вопросам, связанным с фактом и правомерностью уплаты НДС и налога на прибыль.

7. Контрагент обязался предпринять все необходимые действия для соблюдения гарантий, взятых на себя, в течение всего срока действия Договоров между Компанией и Контрагентом.

8. В случае невозможности предоставления Контрагентом всех или некоторых документов, Контрагент обязался предоставить письменный ответ с обоснованием отказа в предоставлении документов.

9. Перечень обязательных документов, прилагаемых к настоящему Письму (копии, заверенные Контрагентом и подписью уполномоченного лица, за исключением Справки об отсутствии задолженности, которая предоставлена в оригинале):

• Устав (текущая редакция со всеми изменениями);

• Свидетельство о внесении записи о юридическом лице (ИП) в Единый государственный реестр юридических лиц (ЕГРИП) (с 01.01.2017 – Лист записи ЕГРЮЛ/ЕГРИП);

• Свидетельство о постановке на учет в налоговых органах Российской Федерации в качестве налогоплательщика;

• Решение органа управления о назначении исполнительного органа;

• Приказ о вступлении в должность исполнительного органа;

• Доверенность на лицо, подписывающее договор (в случае если, договор подписывается по доверенности);

• Договор аренды помещения по адресу местонахождения организации (юридический адрес организации);

• Лицензия, свидетельство или аккредитация (при их наличии);

• Бухгалтерская и налоговая отчетность за последний отчетный период с отметкой налоговых органов о принятии либо с протоколом отправки по электронным каналам связи;

• Справка об отсутствии задолженности перед бюджетом (оригинал);

• Информационное письмо из Росстата;

• Документы, подтверждающие законность использования исключительных прав (товарный знак, фирменное наименование и т. п.) – при наличии таких прав;

• Документы, подтверждающие применение специальных режимов налогообложения.

Адресат объяснительной записки (на чье имя она составляется, например, генеральный директор) и лицо, которому ее следует передать (например, секретарь или начальник кадровой службы), скорее всего, будут разными людьми. Если у работника действительно были уважительные причины поведения, которое не понравилось работодателю, и в целом они люди адекватные, то бояться объяснительной записки не стоит – она встанет на защиту «обвиняемого». Тогда и ждать письменного требования от работодателя не нужно. По его устному пожеланию лучше сразу составить объяснительную записку, приложив к ней максимум доказательств своей правоты. Подойдут не только официальные документы, сгодится даже распечатка с новостного сайта о перебоях в работе ветки метро, по которой добирается до работы опоздавший.

- Виды объяснительных записок;

- Форма объяснительной записки;

- Как написать объяснительную записку;— На работу;— Об отсутствии на рабочем месте;— Об ошибке в работе;— О невыполнении должностных обязанностей;— В детский сад;— Классному руководителю;— Ребенку в школу;— В школу об отсутствии на родительском собрании;— В университет;

- Что предписывает закон;

- Архивные сроки хранения объяснительных записок.

Как сообщить в ИФНС о невозможности представить документы

Какой из вариантов правильный? (по статистике прошлой недели только 49% ответили правильно)

Не понравилось? — Напиши в комментариях, чего не хватает.

По многочисленным просьбам теперь можно: сохранять все свои результаты, получать баллы и участвовать в общем рейтинге.

- 1. Андрей Леденев 708

- 2. Alex Samin 321

- 3. Maria Hovhannisyan 256

- 4. Ла Леди 193

- 5. Дарья Барановская 177

- 6. Влад Кузнецов 167

- 7. Дмитрий Аравин 129

- 8. Алина Сайбель 113

- 9. Михаил Зубков 111

- 10. Василиса Варавкина 110

- 1. Мария Николаевна 12,690

- 2. Лариса Самодурова 11,985

- 3. Liza 11,500

- 4. TorkMen 10,591

- 5. Кристина Волосочева 10,525

- 6. Ekaterina 10,416

- 7. Лиса 10,385

- 8. Влад Лубенков 10,290

- 9. Юлия Бронникова 10,280

- 10. Вячеслав 10,170

Самые активные участники недели:

- 1. Виктория Нойманн — подарочная карта книжного магазина на 500 рублей.

- 2. Bulat Sadykov — подарочная карта книжного магазина на 500 рублей.

- 3. Дарья Волкова — подарочная карта книжного магазина на 500 рублей.

Три счастливчика, которые прошли хотя бы 1 тест:

- 1. Наталья Старостина — подарочная карта книжного магазина на 500 рублей.

- 2. Николай З — подарочная карта книжного магазина на 500 рублей.

- 3. Давид Мельников — подарочная карта книжного магазина на 500 рублей.

Карты электронные(код), они будут отправлены в ближайшие дни сообщением Вконтакте или электронным письмом.

На Ваш вопрос: «На требование о предоставлении документов (информации) при проведении камеральной налоговой проверки в соответствии со ст. 93.1 НК РФ, информацию отправили с опозданием на срок — 2 дня. В ответ получили акт со штрафом, в соответствии с п. 2 ст. 126 — 10 000 рублей. Возможно ли снизить сумму штрафа? Интересует судебная практика».

К пояснениям можно приложить выписки из учетных регистров и другие документы, подтверждающие достоверность данных в проверяемой декларации или расчете. Вместо пояснений можно в тот же срок представить исправленную (уточненную) декларацию или расчет (п. п. 3, 4 ст. 88 НК РФ, п. п. 3, 4 ст. 26.15 Закона N 125-ФЗ). Если пояснения или уточненная декларация не представлены в ИФНС в пятидневный срок, на организацию наложат штраф 5 000 руб. За повторное нарушение в течение календарного года штраф составит 20 000 руб. (п. п. 1, 2 ст. 129.1 НК РФ). Документы, истребованные ИФНС или ФСС, представьте в следующие сроки.

За непредоставление запрошенных налоговой данных в период с 1 марта до 30 июня 2021 г. включительно не штрафовали (п. 7 постановления правительства №409 от 02.04.2020).

Снизить размер штрафа можно при наличии смягчающих обстоятельств (ст. 112 НК РФ). При отсутствии вины (документы уничтожены при пожаре, требование направлено не на тот адрес, требование не было получено и пр.) ответственности можно избежать (ст. 111 НК РФ).

Правовые документы

- Статья 88 НК РФ. Камеральная налоговая проверка

- Статья 6.1 НК РФ. Порядок исчисления сроков, установленных законодательством о налогах и сборах

- Статья 93 НК РФ. Истребование документов при проведении налоговой проверки

- Статья 93.1 НК РФ. Истребование документов (информации) о налогоплательщике, плательщике сборов, плательщике страховых взносов и налоговом агенте или информации о конкретных сделках

- Статья 108 НК РФ. Общие условия привлечения к ответственности за совершение налогового правонарушения

- Статья 15.6 КОАП РФ. Непредставление (несообщение) сведений, необходимых для осуществления налогового контроля

- Статья 112 НК РФ. Обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения

- Статья 111 НК РФ. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

Лица, которые участвуют в деле о несстоятельности, вправе защищать свои права в рамках судебного разбирательства в обособленном споре.

В таком порядке рассматривают вопросы об оспаривании сделок банкрота, привлечении контролирующих должника лиц к субсидиарной ответственности.

В этих делах суды вправе запрашивать участников процесса документы.

Если суд в банкротном деле вне рамок обособленных споров по ходатайству арбитражного управляющего без вызова сторон истребует у общества документы и информацию со ссылкой на статью 66 АПК, такая ситуация для общества опасна по трем причинам:

- Во-первых, может не быть реальных правовых оснований для истребования документов.

- Во-вторых, общество лишили возможности возражать.

- В-третьих, общество может не иметь таких документов.

А значит, оно получит обязательный судебный акт, который нельзя исполнить, и подпадет под штраф, поскольку большинство судов штрафуют тех, кто вовремя не представил доказательства по их запросу.

Например, 8,5 млрд руб. штрафов наложили суды за непредставление доказательств в 2021 году.

Более того, такие документы арбитражный управляющий может впоследствии использовать во вред обществу.

Например, получит информацию об оспоримых сделках общества с должником и подаст иск в суд.

Служебная записка о несвоевременном предоставлении документов

Раздельно словосочетание «не предоставление» пишется, если в предложении есть или подразумевается противопоставление.

Примеры раздельного написания «не предоставление»:

- Это не предоставление безопасности беженцам, а попытка получить доход благодаря чужому несчастью.

- Это не предоставление оплаченных услуг, а уклонение от ваших обязанностей.

- А разве это не предоставление услуг, которые вы заказали?

«Непредоставление» являет собой неодушевленное имя существительное среднего рода единственного числа. Выступает в именительном или винительном падеже отвечая на вопрос «что?».

Составляется из приставки не-, корня –представл-, суффикса –ени- и окончания –е.

непредставление

- Непредоставление всех документов в срок будет караться штрафом, равным годовому окладу.

- Кроме всех прочих обвинений, значилось также непредоставление документов.

- Они решили, что это все будет значится не как предоставление, а как доставка.

- Из-за непредоставления помещение для кружка танцев, дети вынуждены заниматься в спортивном зале школы.

- Это было не предоставление убежища пострадавшим от наводнения, а попытка извлечь выгоду от сложившейся ситуации.

Официальный деловой стиль речи подразумевает наличие довольно таки специфической речи. Зачастую такие слова мы не употребляем в повседневной жизни, предпочитая разговорный тип общения, где слова проще и не такие замысловатые. Но в любом случае могут возникнуть трудности с написанием. Очень часто в русском языке мы встречаем слова, которые могут писаться как вместе, так и раздельно. При чем одно и то же слово может писаться по-разному попадая в различные предложения. В таком случае правописание может определятся по контексту. Смотря какой частью речи выступает лексема. Одной из таких проблемных словоформ является как правильно пишется непредоставление слитно или раздельно. В данной статье мы разобрали оба случая подробно, с примерами, чтобы предоставленный материал помог более не совершать ошибки в написании этой синтаксической единицы.

Похожие записи:

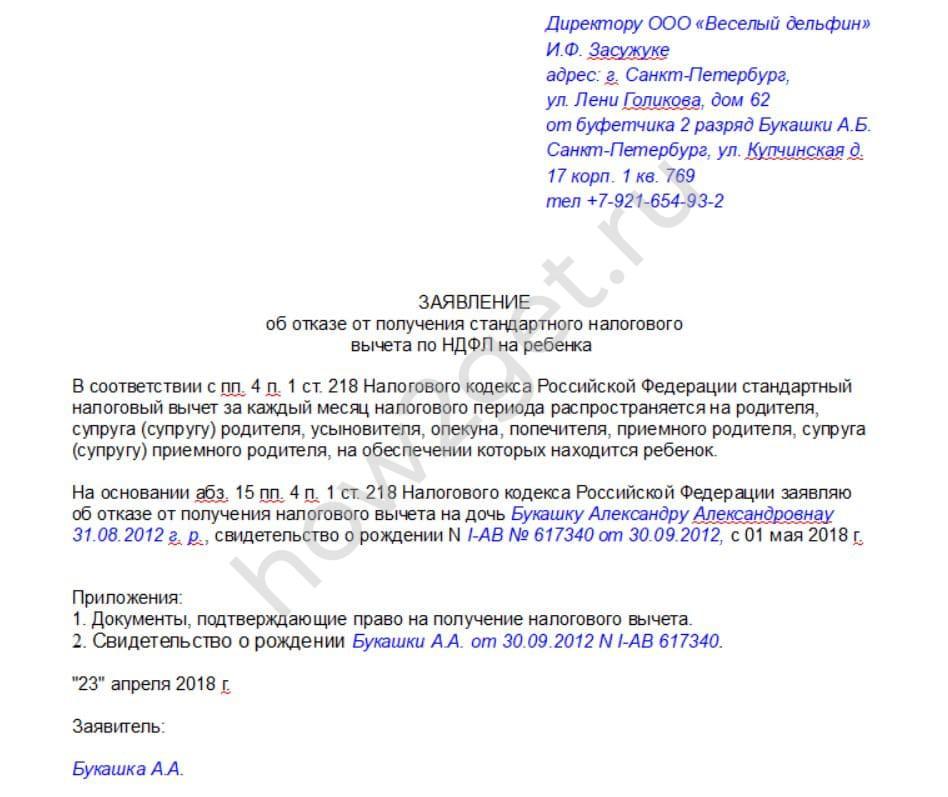

Главная / Семья / Дети / Какие документы нужны для налогового вычета на ребенка в 2021 году

Налоговый вычет на ребенка – это льгота родителям, при которой у них уменьшается база по подоходному налогу в определенных НК РФ размерах, зависящих от количества детей в семье.

Если есть возможность меньше платить налогов, глупо ею не воспользоваться. Так что всем, кто имеет несовершеннолетних детей или детей-студентов, следует прочитать и намотать на ус информацию о том, что такое налоговый вычет на ребенка и какие документы нужны.

Что такое налоговые вычеты

Налог в размере 13 % платят абсолютно все граждане, имеющие доход в виде зарплаты (официальной, конечно). Он называется НДФЛ — налог на доходы физических лиц. Но не все знают, что мы вправе уменьшить сумму, облагаемую налогами. Например, при оплате лечения, покупке жилья или при расходах на образование детей. Оформляют выплату в таких случаях в инспекции ФНС по месту прописки, а документы для предоставления вычета на ребенка относят работодателю.

Суммы вычетов на детей

Работники, имеющие детей до 18 лет или детей, обучающихся на дневном отделении в возрасте до 24 лет, имеют право на налоговый вычет. Схема его такова: из общей суммы дохода вычитается определенная сумма, исходя из количества детей и наличия льгот, и от остатка уже вычитается 13 %. Таким образом, НДФЛ уменьшается, а доход увеличивается. Каков налоговый вычет на детей в 2022 г. и документы, дающие право на него?

Размеры налоговых вычетов на детей:

- 1400 руб. — на первого ребенка;

- 1400 руб. — на второго ребенка;

- 3000 руб. — на третьего и каждого последующего ребенка;

- 12 000 руб. — вычет на ребенка-инвалида.

Такая льгота дается обоим родителям, а если родитель единственный, то сумма налогового вычета удваивается. То же происходит, когда второй родитель ребенка письменно отказывается от права на уменьшение своей налогооблагаемой базы.

Важно помнить, что право на получение такого вычета сохраняется только до момента достижения общего дохода работника за год в размере 350 000 рублей. То есть, как только с начала календарного года человек заработает 350 000 рублей, то стандартные налоговые вычеты (а именно к ним относятся таковые на детей) предоставлять ему прекратят. И помните, что речь идет о сумме начисленных денег, а не тех, которые вы получили на руки (то, что называется, “минус подоходный налог”).

Например, зарплата родителя ребенка составляет 45 000 рублей в месяц. Получается, что к августу его доход превысит сумму в 350 000, т. к. 45 000 × 8 = 360 000 рублей. В сентябре налоговые вычеты для такого работника закончатся.

Поэтому, если у вас изменились начисления и выплаты, то либо самостоятельно прикиньте, с какого месяца достигнут предельный доход, либо обратитесь в бухгалтерию предприятия за разъяснениями.

Информация о том, как получить СНИЛС на ребенка.

Документы для налогового вычета на ребенка

С размерами и правами разобрались, теперь займемся оформлением: какие документы нужны на вычет на ребенка, что собирать и куда относить?

При приеме на работу документы на налоговый вычет на детей в 2022 году не отличаются от 2021-го. Вам следует предоставить:

- свидетельство о рождении;

- свидетельство о браке или разводе;

- справку из учебного заведения, если ребенку больше 18 лет;

- справку об инвалидности ребенка при ее наличии;

- справку 2-НДФЛ со старой работы для информации об уже предоставленных налоговых вычетах в текущем году;

- заявление о предоставлении налоговых вычетов (обычно образец предоставляет бухгалтерия – для них важно, чтобы заявление было написано по всем правилам, поэтому они посадят вас и продиктуют, что писать. И необходимости самостоятельно придумывать текст у вас нет).

Если вы уже работаете, но впервые решили попросить налоговый вычет на ребенка, документы в кадровый отдел или бухгалтерию организации, где вы работаете, несите аналогичные, кроме справки 2-НДФЛ, так как информация о ваших доходах и налогах у бухгалтера есть.

Налоговый вычет на ребенка (или на нескольких детей) автоматически не дается. Не стоит думать, что если мама только что вышла на работу из декрета, то ей сразу же начнут высчитывать из зарплаты вычеты, и она будет получать больше (за счет уменьшения налоговой базы). Бухгалтерии организации нужны формальные причины, почему она должна так поступать. Этими формальными причинами и будут являться корректно собранные и предоставленные бухгалтеру или кадровику документы. А вот как только вы их принесли и передали работодателю, то налоговый вычет вам начнут предоставлять. Если у вас есть подозрение, что этого не происходит, спросите у работодателя, почему.

Если вычеты получает только один родитель

Согласно закону, оба родителя, в том числе и находящиеся в разводе, имеют право оформить налоговые вычеты на детей. Но в случае, когда один из них не пользуется этой льготой, второй родитель ребенка вправе воспользоваться ей в двойном размере.

Аналогичные вычеты должны идти и опекуну ребенка, ведь именно он формально становится “родителем”, содержит ребенка, кормит его, одевает, тратит деньги на другие его нужны. А тот, кто содержит, то и право на налоговый вычет имеет в полном объеме. Вне зависимости от того, родной он родитель или неродной.

Для этого в комплект документов на вычет на детей по НДФЛ в 2022 году следует вложить справку с места работы второго родителя (тот, который льготой не пользуется) о том, что вычеты не предоставлялись. Образец справки о непредоставлении вычетов на детей попросите в своей бухгалтерии или скачайте в конце этой статьи. Выдать справку могут на основании отказа от налоговой льготы, о чем второму родителю потребуется написать заявление. Такое заявление пишется в произвольной форме. Для вашего удобства мы приводим возможный вариант этого документа (иллюстрация показывает, какие данные заполнять, а скачать файл для заполнения – чуть ниже).

Кому не дадут налоговый вычет на ребенка

Не имеют такого права родители, лишенные родительских прав, и родители детей, которые полностью находятся на государственном обеспечении (например, 100% времени живут в специализированных учреждениях). Логика здесь в том, что налоговый вычет предоставляется как своеобразная льгота семьям за их траты на ребенка. А если трат нет, то и вычета не положено.

Об авторе статьи

- Я главный редактор сайта Сашки Букашки.

Опыт работы с правовой информацией — более 15 лет.

Последние публикации автора

Скачать образцы документов

- Бланк справки о непредоставлении вычета от второго родителя.docскачать

- Заявление об отказе от вычета на ребенка.docскачать

Законы все время меняются, но Сашка Букашка поддерживает статью в актуальном состоянии.

Подписывайтесь на нас в социальных сетях, чтобы не пропустить важное:

Популярные материалы:

24.12.2021

22.12.2021

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Отмена паспорта сделки в 2021». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Написать комментарий

Нужен ли паспорт сделки и как осуществляется валютный контроль?

Закрытие паспорта сделки с 01 марта 2021, вводит новый порядок контролирования банками внешторговских операций. Новое заключается в том, что компании, продающие или покупающие у иностранных фирм (их представителей) товары (работы, услуги) обязаны ставить эти договоры на учет в финансовые учреждения.

Фирма собирает необходимые документы. Отмечаем, что по новым правилам для регистрации контракта, его можно не предоставлять сразу же, а лишь указать его основные положения. В течение суток банк поставит соглашение на учет и внесет его в ведомость. В следующем разделе статьи, мы поговорим подробно, как в новых условиях проходить валютный контроль.

Кстати, делается это не по всем договорам, а только по контрактам, чья сумма:

- на момент подписания (изменения) соглашения равна или более 3 млн. рублей при импорте;

- на момент подписания (изменения) соглашения равна или более 6 млн. рублей при экспорте;

Внимание! Если сумма сделки по внешторговскому контракту менее 200 000 рублей, то контроль банка вас не касается совсем. При этом считается общая сумма всего соглашения.

Если же ваши валютные операции в рублевом эквиваленте от 200 000 руб. до 3 млн. руб. (6 млн. при экспорте), то банк может запросить у вас документы для проверки, если у него будут вопросы по нему.

Раз паспорт сделки в 2021 году отменяется, то возникает вопрос, что станет с паспортом сделки, который уже оформлен, как пройти процедуру отмены паспорта сделки в 2021. Ответы на эти вопросы собраны в нижеследующей таблице.

| У компании имеется открытый паспорт сделки | Уполномоченный банк все сделает за вас. На основании паспорта он поставит договор на учет, а упраздненный документ ликвидирует.При этом ваш договор получит уникальный номер соответствующий номеру паспорта. |

| Организации требуется закрыть паспорт сделки | Отправьте в финансовое учреждение документы, подтверждающие, что сделка завершена, и учет больше не требуется.

|

| В оформленный паспорт сделки нужно внести информацию по изменившимся деталям валютного договора | Пересылаете банку заявление, в котором просите обновить данные и соответствующие документы, которые подтверждают их |

| Компании требуется получить из банка паспорт сделки | Финансовая организация пришлет вам 1 раздел ведомости валютного контроля. Ведомость открывается в момент постановки на учет договора. Она включает в себя все изменения, происходящие с данной валютной операцией. |

| Фирма оформила все документы, чтобы получить паспорт сделки, но в банк их не отдала | Передайте ту часть документации, которой будет достаточно, чтобы зарегистрировать ваше соглашение с иностранным партнером |

| Фирма оформила все документы, чтобы получить паспорт сделки, и уже переправила их в банк | Банк вместо оформления паспорта сделки, поставит ваш контракт на учет |

Ниже вы можете ознакомиться с табличным образцом, в котором собраны все изменения по паспорту сделки и валютному контролю в 2021 году.

Одним из главных новшеств является то, что больше нет необходимости оформлять паспорта сделки по внешнеторговым договорам. Однако, это не значит, что теперь можно свободно вести расчеты с иностранными компаниями.

Вместо паспортов сделки банки начали регистрировать контракты

Регистрации в банке подлежат договоры, заключенные между резидентами и нерезидентами (проекты договоров, направленные резидентами нерезидентам или нерезидентами резидентам для заключения), которые предусматривают осуществление расчетов через счета резидентов, открытые в уполномоченных банках, и (или) через счета резидентов, открытые в банках за пределами территории Российской Федерации (п. 4.1 главы 4 Инструкции).

Сумма контракта должна быть равна или превышатьдля импортных контрактов или кредитных договоров – 3 млн. рублей, для экспортных контрактов – 6 млн. рублей. Сумма обязательств определяется на дату заключения контракта либо на дату заключения последних изменений.

- Договоры – агентские договоры, договоры комиссии, договоры поручения, предусматривающие при осуществлении внешнеторговой деятельности вывоз или ввоз товаров;

- Договоры – купли-продажи или оказания услуг, связанных с продажей (приобретением) на и за пределами территории РФ ГСМ (бункерного топлива), продовольствия, материально-технических запасов и иных товаров (за исключением запасных частей и оборудования), необходимых для обеспечения эксплуатации и технического обслуживания транспортных средств независимо от их вида и назначения в пути следования или в пунктах промежуточной остановки либо стоянки;

- Договоры – агентские договоры, договоры комиссии, договоры поручения, предусматривающие выполнение работ, оказание услуг, передачу информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них;

- Договоры, предусматривающие передачу движимого и (или) недвижимого имущества по договору аренды, договоры финансовой аренды (лизинга);

- Договоры – получение или предоставление денежных средств в виде кредита (займа), возврат денежных средств по кредитному договору (договору займа), а также осуществление иных валютных операций, связанных с получением, предоставлением, возвратом денежных средств в виде кредита (займа);

Валютное законодательство: что изменилось с 2021 года

Наряду с паспортами сделки были отменены и справки о валютных операциях. Хотя представлять документы, являющиеся основанием для совершения валютных операций, всё равно необходимо.

Теперь достаточно представить в банк документы, связанные с проведением операции (зачисление/списание денежных средств).

Также банк в праве самостоятельно запросить подтверждающие документы по операциям, которые его заинтересуют.

Резидент не должен представлять документы в уполномоченный банк при осуществлении операций в иностранной валюте в следующих случаях (п. 2.6 и 2.7 Инструкции):

- взыскание с резидента денежных средств в соответствии с законодательством РФ;

- акцепт, в том числе заранее данный акцепт, между резидентом и уполномоченным банком;

- по операциям между резидентом и уполномоченным банком, в котором резиденту открыт расчетный счет в иностранной валюте;

- при списании резидентом инвалюты со своего расчетного счета и на свой расчетный счет, на свой счет по депозиту…;

- при списании резидентом инвалюты со своего расчетного счета в пользу физлица-нерезидента – пенсии, компенсации, пособия;

- списание инвалюты с использованием банковской карты;

- расчеты по аккредитиву, за исключением случаев (глава 14 Инструкции);

- контракты, сумма обязательств по которым в рублёвом эквиваленте равна или меньше 200 тыс. росс. руб. Обязательства по заключенному контракту не получится разделить на несколько платежей суммой менее 200 тыс. руб. и ничего не представлять в банк. В данном случае учитывается не сумма конкретной операции, а общая сумма контракта.

- документы, подтверждающие соответствующее исполнение, прекращение обязательств, перемену лица в обязательстве, изменение суммы обязательств по контракту, в том числе документы, используемые

- резидентом для учета своих хозяйственных операций в соответствии с правилами бухгалтерского учета и обычаями делового оборота.

Важно! Мы указали основные случаи. Есть детали, ответы на которые находятся в инструкции – отсрочка, рассрочка платежа, лизинг, кредитования. Общий срок предоставления подтверждающих документов – не позднее 15 (пятнадцати) рабочих дней по истечению месяца, в котором были оформлены подтверждающие документы. Банк при наличии доверенности или права по договору может заполнить справку о подтверждающих документах самостоятельно. Резидент, если не согласен с такой справкой, может в срок не позднее 15 (пятнадцати) рабочих дней после даты ее получения вправе скорректировать ее.

Организация контрольной работы ориентирована на то, чтобы вмешательство государства в экономическую деятельность было минимальным и не создавало препятствий для добросовестных бизнесменов:

- Экономические методы контроля имеют приоритет над административными.

- Вмешательство в проводимые бизнесменами валютные операции допустимо только в рамках, предусмотренных законом.

- Единый подход к валютному контролю в рамках внешней и внутренней политики.

- Защита прав всех сторон сделки.

Валютный контроль делится на следующие формы:

- Предварительный, который осуществляется до проведения операции.

- Текущий, который производится непосредственно при реализации контракта и осуществлении валютных расчетов.

- Последующий, проводимый после завершения сделки.

К «подконтрольным» операциям в этой области относятся:

- Любые перемещения денег или ценных бумаг через государственную границу.

- Любые операции между нерезидентами и резидентами.

- Рублевые сделки между нерезидентами.

- Валютные сделки между резидентами.

Нужно отметить, что расчеты между резидентами с использованием иностранной валюты в общем случае запрещены. Однако из этого правила закон предусматривает три десятка исключений: расчеты по агентским договорам, при покупке ценных бумаг, оплате командировочных расходов и т.п. Поэтому валютные расчеты между резидентами правильнее назвать «условно-разрешенными».

А вот операции в валюте между резидентами и нерезидентами можно проводить практически без ограничений. Однако эта «свобода» касается только самого факта осуществления операции. Порядок ее оформления, напротив, жестко регламентирован. Основной целью контроля здесь является обеспечение своевременного поступления валютной выручки за товары (работы, услуги) или возврат выданного аванса либо займа.

Причем после изменений, внесенных в законодательство с 1 марта 2018 года, бизнесмены должны при оформлении внешнеторговых сделок сообщать банкам точные сроки поступления валютных средств.

Перечень документов для предоставления в банки зависит от суммы сделки, определяемой в рублях по курсу ЦБ РФ, а также от ее категории.

| Сумма | Экспорт | Импорт или кредитование |

|---|---|---|

| до 200 тыс. руб. | документы предоставлять не нужно, достаточно сообщить банку код операции | |

| от 200 тыс. руб. до 3 млн руб. | любой документ, позволяющий банку проставить код операции: контракт, акт, счет и т.п. | любой документ, позволяющий банку проставить код операции: контракт, акт, счет и т.п. |

| от 3 млн руб. до 6 млн руб. | контракт для регистрации | |

| свыше 6 млн руб. | контракт для регистрации | |

Как видно из таблицы, при крупных суммах сделки бизнесмен должен зарегистрировать в банке контракт, при этом кредитная организация присваивает документу уникальный номер. Эта операция заменяет составление паспорта сделки, отмененное с 01.03.2018.

Для регистрации можно использовать и проект контракта, в этом случае готовый документ нужно предоставить в банк в течение 15 дней после его подписания.

По всем контрактам, подлежащим обязательной регистрации, в банк предоставляется справка о подтверждающих документах (СПД), заполняемая бухгалтерией в соответствии с приложением 6 к инструкции № 181-И Т.к. ведомость по паспорту сделки теперь не оформляется, то СПД по новым правилам является основной формой отчетности по исполнению контрактов, заключенных с нерезидентами.

СПД представляет собой реестр документов, подтверждающих исполнение контракта, с указанием суммы, и, в случае необходимости, – срока возврата валютных средств.

Срок для оформления СПД – 15 рабочих дней с последнего дня месяца, когда российской стороной был исполнен контракт, например – отгружен товар или оказана услуга. При возврате займа 15 дней нужно отсчитывать от завершения того месяца, когда были возвращены деньги. Такие же правила действуют для возврата иностранным партнером аванса при импорте товаров (п. 8.2 инструкции № 181-И).

Образец заполнения СПД можно скачать здесь

Закон здесь предусматривает административную ответственность, а при крупных суммах – возможно и уголовное преследование.

Если сумма неполученной выручки сравнительно «мала» (до 9 млн руб. единовременно или в течение года), то применяется ст. 15.25 КоАП РФ.

Штраф для организаций и ИП в данном случае составит:

- 1/150 ключевой ставки ЦБ от суммы нарушения за каждый день просрочки;

- от 75% до 100% от суммы сделки.

Указанные виды санкций могут применяться как по отдельности, так и совместно. Виновные должностные лица будут оштрафованы на сумму от 20 до 30 тыс. руб.

За нарушения в области представления документов для валютного контроля предусмотрены отдельные санкции. Нарушение регламента представления данных документов влечет за собой штраф для юридических лиц в сумме от 40 до 50 тыс. руб., а для ИП и должностных лиц – от 4 до 5 тыс. руб.

При непредоставлении документов размер санкций зависит от длительности просрочки:

| Просрочка | Юридические лица | Должностные лица и ИП |

|---|---|---|

| до 10 дней | от 5 до 15 тыс. руб. | от 0,5 до 1 тыс. руб. |

| от 10 до 30 дней | от 20 до 30 тыс. руб. | от 2 до 3 тыс. руб. |

| более 30 дней | от 40 до 50 тыс. руб. | от 4 до 5 тыс. руб. |

При повторном нарушении сумма санкций существенно возрастает и может достигнуть 150 тыс. руб. для юридических лиц и 15 тыс. руб. – для должностных лиц и ИП.

Если эквивалент невозвращенных средств в российской валюте превысил лимит в 9 млн руб., то начинает работать ст. 193 УК РФ. Тяжесть наказания здесь зависит от суммы «зависших» валютных средств и наличия отягчающих обстоятельств.

Максимальные санкции применяются, в частности, при достижении особо крупных размеров (45 млн руб.) или при использовании «подставного» юридического лица. В этом случае сумма штрафа может достичь 1 млн руб., а срок лишения свободы – 5 лет.

Самым распространенным нарушением валютного законодательства является задержка получения валютной выручки. Часто деньги не приходят вовремя из-за нарушений условий контракта, допущенных иностранными контрагентами.

Однако закон в любом случае возлагает ответственность на российскую компанию, которая не сумела получить средства из-за рубежа.