Как правильно пишется слово «клиентоориентированность» или «клиенториентированность»?

Как правильно писать слово «клиентоориентированность» или «клиенториентированность»?

4 ответа:

3

0

Так называемый бизнес-термин «клиентоориентированность» рекомендуют писать с двумя «О» на стыке основ этого слова. Я неспроста настаиваю на рекомендательном, но не на академическом характере этого варианта, поскольку академического пока, можно сказать, нет.

_

В принципе, Вы очень правы, создавая вопрос о проблеме написания данного слова, уже набравшего достаточную популярность, но не включённого в словари Академии. По крайней мере, я не нашла его там. Да и в классике русской литературы этого многослогового удава нет, естественно.

Слово весьма громоздкое. Учитывая обильность гласных в начальных слогах второй основы, в нём напрашивается синкопа, то есть вырезание интерфиксовой «О». Но этого пока не происходит.

0

0

Ужасный результат словосложения, но, увы, имеет право быть. Вот только тут без соединительного гласного «о» никак не обойтись: клиент + о + ориентированность = клиентоориентированность.

Ср. аналогичные сложные существительные: кровОобращение, новОобразование, товарОоборот и др.

(См. Правила русского правописания, § 037. Неударяемые соединительные гласные).

0

0

Добрый день. Перед нами сложное слово, которое естественно при написании может вызвать большое количество вопросов. Слово состоит из двух, которые соединяют соединительной гласной «о», поэтому их в нем две.

Правильный ответ: «клиентоориентированность».

0

0

Такие слова всегда трудно запомнить, потому что в некоторых из них одна буква О убирается, а в некоторых остаются обе. И в слове «клиентоориентирован<wbr />ность» нужно использовать именно две буквы «о» на стыке.

Читайте также

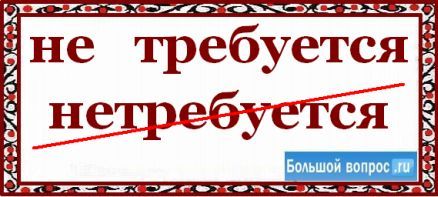

«Не требуется» — это даже и не слово, а два слова. Первое — частица, а второе — глагол.

Думается, что такое предположение не было голословным, поскольку второе слово («требуется») отвечает на вопрос «что делает?» (или «что делается?», если создавать вопрос с обычной формальностью, не вдаваясь в смысл). Да и обладает другими категориальными признаками глагола.

А первое слово («не») не может быть признано приставкой, потому что если в языке есть слово «требуется», но не может быть слова «нетребуется». Это понятно из правила, обуславливающего соответствующую раздельность глаголов с «НЕ».

_

Итак, глагол «требоваться относится к совокупности тех, которые не сливаются с «НЕ». Писать «нетребуется» нельзя.

Ещё одно простейшее доказательство того — возможность принудительного разделения «НЕ» и глагола вставленным словом. Например: «не очень требуется», «не слишком требуется», «не каждый год требуется» и так далее.

Других доказательств не потребуется.

Предложение.

- «А что, разве не требуется даже подтверждения своей почты?».

«Чёрно-белый» — это сложное имя прилагательное, являющееся высокочастотным представителем так называемой колоративной лексики (выражение цвета) с возможной коннотацией «блеклый во всех отношениях» и с модальностью «отрицание цвета».

Как известно, коннотативные значения никогда не берут верх при объяснении орфографии слов, поэтому в данном случае мы должны воспринимать это прилагательное только как цветообозначение. Такие слова пишется с дефисом. К тому же части слова «чёрно-белый» совершенно семантически равноправны.

Писать «чёрно белый» (раздельно) или «чёрнобелый» (слитно) нельзя.

Например (предложения).

- «Любая чёрно-белая фотография носит в себе оттенки старины».

- «В третьем зале музея стояли чёрно-белые телевизоры».

- «Ваня Мельничаненко почему-то воспринимал мир только в чёрно-белых тонах».

1) Утверждение: Это непреступный (находящийся в рамках закона) случай простой женской хитрости.

2) Отрицание:

Случай этот — не преступный, здесь скорее нарушение общественной морали.

Случай этот отнюдь не преступный.

Планы у подростков были не преступные, а вполне безобидные.

Надо сказать, что обе формы, слитная и раздельная, используются крайне редко, в отличие от омофона «неприступный» (с большой частотностью). Особенно это касается слитного написания, когда поисковик указывает на ошибку и предлагает найти слово «неприступный».

Сочетание «со мной» (ударение на «О«, которая после «Н«) — это ни что другое, как предлог «С» с местоимением «Я«. Но мы эмпирически понимаем, что говорить «Пойдём с я» нельзя.

- «Со» — вариант «с», иногда используемый, в частности, перед [м] плюс согласная. Например: «со многими». Это из разряда «подо», «предо», «передо», «ко», «во», «надо», «обо» и так далее.

- «Мной» («мною») — это указанное выше «Я» в творительном падеже. «С кем? — со мной (со мною)». Личное местоимение.

Предлоги нельзя в таких случаях подсоединять к личным местоимениям. Подобные примеры: «с тобой (с тобою)», «с ней (с нею»)», «с ним».

Писать «сомной» нельзя. Нужен пробел.

Предложения:

- «Со мной всё в полном порядке, Трофим, а с тобой ничего не случилось ли?».

- «Будь со мной, Игнатий, не когда тебе это необходимо, а всегда».

Слово «повеселее» находится в составе систематизированного языка, в числе подобных единиц («получше», «понастойчивее», «похуже» и так далее).

Элемент «по-«, который мы при написании таких слов порой не знаем, к приставкам его отнести или к предлогам, является всё-таки приставкой.

Оттолкнёмся от имени прилагательного «весёлый» и от наречия «весело». И у первого, и у второго слов имеются формы (одинаковые!) сравнительной степени, которые образуются так:

- «Весёлый — веселее — повеселее».

- «Весело — веселее — повеселее».

К простейшей классической форме прибавляется наша приставка, преобразуя её в разговорную. Этот приём — системный. Пишется приставка слитно. Писать «по веселее» (или «по веселей») нельзя.

Например.

- «Повеселее, повеселее, Родион, не засыпай!».

Можно ли ответить на вопросы клиента еще до того, как он их задаст? Общаться с клиентом по-свойски или в официальном тоне? За какое время надо отвечать на вопросы в почте? Как сделать клиента счастливым и постоянным?

Мы набили немало шишек в поисках ответов на эти вопросы. Цена ошибки в общении с клиентом бывает слишком велика и грабли, на которые наступаешь, порой получаются золотыми. Зато в результате мы получили бесценный опыт и выработали стратегию общения с клиентами, которой и хотим сейчас поделиться.

Перед вами выдержка из нашего внутреннего документа, обязательного к изучению каждому менеджеру-новичку в Alconost. Итак, 20 заповедей качественного общения с клиентами:

Общие принципы

Быстрый ответ

На письма клиентов отвечай быстро, в идеале — в течение одного-двух часов. Если ответ на письмо требует времени (например, надо долго считать объем текста для перевода), стоит сразу ответить клиенту, подтвердить получение письма и сообщить ожидаемое время, когда мы пришлем ответ. Например, “Спасибо, документ получили. Подробный расчет сможем дать в течение дня”.

Клиент-пятиклассник

Относись к клиенту, как к ребенку, мало чего понимающему в нашей работе. Помни: что очевидно нам, может быть совсем не очевидно клиенту. Подробно описывай каждую деталь, объясняй каждое свое действие, старайся не использовать узкоспециализированные термины.

Общайся с клиентом, как с другом

Пафосный официальный слог с длинными сложными предложениями — плохо. Такой стиль общения отдаляет нас от клиентов. А еще он сложен для восприятия. Общайся с клиентами, как с друзьями за ужином. Простые фразы, короткие предложения. Информация по делу плюс немного юмора. Без необоснованной фамильярности и с уважением. Прежде чем что-то сказать клиенту, подумай, сказал бы ты это именно в такой формулировке другу или нет.

Сколько вопросов, столько ответов

Часто клиенты в одном письме задают сразу несколько вопросов. Но, к сожалению, мало кто из них оформляет вопросы в виде нумерованного списка. Нам нужно сделать эту работу за них. Тщательно “сканируй” письмо клиента, вычленяй все вопросы и отвечай на них именно в том порядке, в каком они были заданы. Забыть ответить на какой-либо вопрос — минус нам в карму.

Вопросы списком

Если нам надо задать несколько вопросов клиенту, лучше оформить их нумерованным списком, чтобы клиенту было легче вычленить все вопросы и дать ответ на каждый из них.

Что включено

Описывая стоимость услуги, бери за правило расписывать все-все, что в нее входит, даже совсем очевидные вещи. Например, в стоимость производства ролика включена разработка сценария, озвучка, музыкальное сопровождение.

Постоянный контакт

Если проект длится долго и клиент в нем уже не участвует (например, мы на полторы недели засели за рисование графики), нам важно не пропадать, а напоминать о себе клиенту каждые 3 дня. Лучше всего, если это будут промежуточные результаты, которые мы заверяем у клиента. Но если таких результатов нет, достаточно простого “Хочу напомнить, мы активно работаем над графикой ролика, результат покажем через Х дней”. Постоянный контакт ОЧЕНЬ важен.

Отчет о проделанной работе

Если в письме клиент просит что-то сделать — не только выполни просьбу, но и отчитайся об этом в ответном письме.

Эмоции

Даже если клиент позволяет себе неадекватные высказывания, мы никогда не отвечаем грубо. Вместо этого стоит подумать о причине такого поведения клиента и принять меры по ее устранению. В общении с клиентами эмоции не должны брать верх над разумом.

24/7

Хотя у каждого из менеджеров, переводчиков и видеоменов есть рабочее и нерабочее время, клиентам об этом знать не стоит: у всей компании выходных нет, сервис работает 24/7, мы подстраиваемся под клиента, а не подстраиваем клиента под себя.

Запах из кухни

А еще клиента не стоит посвящать в детали нашей работы: заболевшие видеомены, национальные праздники у редактора в Испании, снежные бури и отключения света у переводчиков в разных частях мира — весь этот запах нашей кухни должен оставаться на ней же, клиенту он не нужен. Клиенту нужно знать только результат: как и когда будет решена его проблема. Разумеется, в отдельных случаях без объяснений не обойтись, принимай решение индивидуально на основании своего опыта и чувства клиента.

Эмпатия и WOW

Делай больше, чем требуется: зарабатывай WOW

Если можно легко сделать больше, чем просит клиент — обязательно делаем. Верстка перевода, короткая версия ролика, бесплатная озвучка пары забытых строк — все это стоит для нас не много, но вызывает искренний wow в сердце клиента. Решение о пороге, разделяющем “можем сделать бесплатно” и “это увеличит бюджет проекта”, принимай самостоятельно на основе здравого смысла, твоих знаний о клиенте и советов старших товарищей.

Думай за клиента

Всегда старайся ставить себя на место клиента. “Мне кажется, вашему продукту больше подойдет ролик how-to” или “Я бы рекомендовал все же выбрать бразильский вариант португальского языка”. Предугадывай потребности и проблемы клиента и предлагай их решение: “Вам еще может потребоваться перевод кейвордов для вашей страницы в App Store” или “Мне кажется, такой ролик нельзя будет использовать для рекламы в Facebook”.

На шаг впереди

Анализируя письмо клиента, всегда старайся предугадать следующий его вопрос и сразу отвечай на него. Профит от такого подхода двойной: сокращается количество писем, а клиент думает ”Вау, эти парни заглянули ко мне в душу!”. Например: клиент спросил про стоимость видеоролика, а ты ответил ему сразу и о ценах, и о способах оплаты, и об этапах оплаты.

Поступай с клиентом так, как хочешь, чтобы другие сервисы поступали с тобой.

Общение по email

Бесшовный подхват

Если коллеги переслали письмо с просьбой «подхвати клиента» — подробно изучи всю историю переписки и подхвати клиента так, чтобы он не заметил, что его проект начал вести кто-то другой. Старайся не задавать лишние вопросы, ответы на которые есть в переписке. Если пересылаешь письмо коллеге — убедись, что вместе с письмом уходит полная исчерпывающая история, котрая поможет коллеге бесшовно подхватить клиента.

Тему письма не менять

В процессе переписки тему письма менять нельзя. Фильтруя в почтовом клиенте письма по теме, люди читают всю историю переписки. Если изменить даже один символ в теме письма — письмо не попадет в этот фильтр и потеряется.

Вместе с тем, если в процессе переписки с клиентом тема разговора кардинально поменялась — начинай новую ветку переписки со своей темой. Например, нельзя обсуждать вопросы по локализации в ветке с темой “готовый видеоролик”.

Говорящая тема

Тема должна быть такой, чтобы через пять лет ты легко смог по ней найти ветку переписки.

Reply to all

Очень часто в переписке участвуют одновременно несколько адресатов. В этом случае обязательно отвечай сразу всем адресатам (кнопка reply to all в почтовом клиенте).

Резюме и call to action

В конце любого письма подводи резюме и напоминай, какой шаг ты ждешь от клиента. Таким образом ты “ведешь” клиента по нужному тебе пути, программируешь его действия так, как надо тебе и тем самым облегчаешь ему жизнь.

Резюме после общения в скайпе

После разговора в скайпе обязательно отправь письмо клиенту с резюме разговора и итогам, к которым вы пришли. В этом случае информация останется в истории переписки и не пропадет.

Последнее слово

Старайся, чтобы твое письмо всегда было последним. Благодари за плодотворное сотрудничество, желай успехов с проектом или хороших выходных.

Об авторе

Alconost занимается локализацией приложений, игр и сайтов на 60 языков. Переводчики-носители языка, лингвистическое тестирование, облачная платформа с API, непрерывная локализация, менеджеры проектов 24/7, любые форматы строковых ресурсов.

Мы также делаем рекламные и обучающие видеоролики — для сайтов, продающие, имиджевые, рекламные, обучающие, тизеры, эксплейнеры, трейлеры для Google Play и App Store.

Подробнее: https://alconost.com

Клиентоориентированность — не слащавая интонация продавца-консультанта и вопрос: «Чем я могу помочь?» Это фундаментальный подход с измеримой пользой. Разбираемся, как людям и бизнесу стать лучшим другом своей аудитории

Содержание:

- Что такое клиентоориентированность.

- Чем полезна клиентоориентированность.

- Примеры клиентоориентированности.

- Пять принципов клиентоориентированности.

- Как определить клиентоориентирован ли бизнес.

- Как повысить клиентоориентированность.

Об эксперте: Оксана Селендеева — ИТ-предприниматель и идейный вдохновитель Школы программирования для детей CODDY. Соорганизатор благотворительного проекта помощи детям Donate-Codding. Основательница групп Sell Your Head в соцсетях.

Что такое клиентоориентированность

Клиентоориентированность — это умение вовремя определить потребности и желания клиентов, чтобы удовлетворить их с максимальной пользой. В идеале — превзойти ожидания и вызвать восторг.

Это альтернатива продуктовым подходам «Продать можно все» и «Хороший товар найдет покупателя». Опираясь на них, компания сначала создает продукт, а уже потом думает, кому его продать, чтобы увеличить продажи. В клиентоориентированном подходе стартовая точка размышлений — желания клиента.

Перевернуть маркетинговую логику предложил экономист Питер Друкер [1]. «Клиент определяет бизнес», — писал он в книге «Практика менеджмента» еще в 1954 году. Не так важно, что компания считает ценностью товара, главное — за что платит клиент. Предназначение бизнеса — соответствовать его запросам.

«Наша задача — дать вам то, что удовлетворит желания, о которых вы не подозревали. После чего представить свою жизнь без этого станет невозможно», — CEO Apple Тим Кук [2].

Владельцам бизнеса бывает трудно провести грань между клиентоориентированностью и выполнением «хотелок» клиента. Главное правило — не нужно ориентировать бизнес на чужих клиентов. Различить здоровую и патологическую клиентоориентированность поможет вопрос: «Кто не наш клиент?» Например, бренду люксовой парфюмерии не стоит реагировать на просьбы провести розыгрыш продукта за репост в соцсетях, а веганскому ресторану — расширять ассортимент по просьбе любителей мяса.

Клиент всегда прав, если это ваш клиент. Нужно исполнять желания тех, кто четко подпадает под целевую аудиторию и, вероятно, принесет прибыль в долгосрочной перспективе.

Согласно статистике Gartner [3], 80% прибыли компании генерирует 20% клиентов — на них и стоит сконцентрироваться. Угождать им выгодно — по данным консалтинговой компании Invesp [4], привлечение новых клиентов обходится в пять раз дороже, чем удержание старых. А сохранение 5% клиентов может увеличить прибыль до 95%.

Клиентоориентированными могут быть не только бизнесы, но и люди. Это один из самых важных гибких навыков (soft skills). Просто перенесите принципы подхода на свои отношения коллегами, работодателями, друзьями и знакомыми.

Например, если меняете работу, проанализируйте свою целевую аудиторию. Это будут HR, руководители отделов и директора. Подумайте, какие проблемы с соискателями у них бывают, как вы можете их решить. Изучайте аудитории разных сфер вашей жизни, помогайте удовлетворять запросы и закрывать проблемы этих людей.

Чем полезна клиентоориентированность

По данным Deloitte [5], клиентоориентированные компании на 60% прибыльнее тех, что не фокусируются на клиентах. А согласно статистике Forbes [6], 97% потребителей отмечают влияние качественного сервиса на лояльность к бизнесу. Бренды предоставляющие клиентам превосходный пользовательский опыт зарабатывают в 5,7 раза больше конкурентов, которые проигрывают по этому показателю.

Прибыль растет, потому что клиентоориентированность:

- увеличивает количество постоянных лояльных клиентов и снижает отток покупателей;

- запускает эффект «сарафанного радио», а это — экономит деньги на рекламе;

- помогает уменьшить ценовую конкуренцию и избежать демпинга. Отстройка от конкурентов идет в качественной, а не в количественной плоскости — бизнес «затачивается» под специфические потребности вашей целевой аудитории.

При этом клиентоориентированность — не панацея. Равняться только на потребителя нельзя по двум причинам.

- У компании снизится инновационность [7]. Люди склонны отвергать нововведения поначалу, даже если они объективно эффективнее старых решений.

- Если игнорировать позицию правительств, мнения значительных частей общества и других акторов рынка, компания может понести убытки.

Поэтому клиентоориентированный подход нужно применять с учетом многофакторности рынка и здравого смысла.

Примеры клиентоориентированности

В клиентоориентированных компаниях философию подхода чувствуют на каждом этапе: от удобного расположения кнопок на сайте до качества упаковки товара. Сейчас мы воспринимаем это как должное, но чтобы выгодно отстроиться от конкурентов, нужны уникальные кейсы.

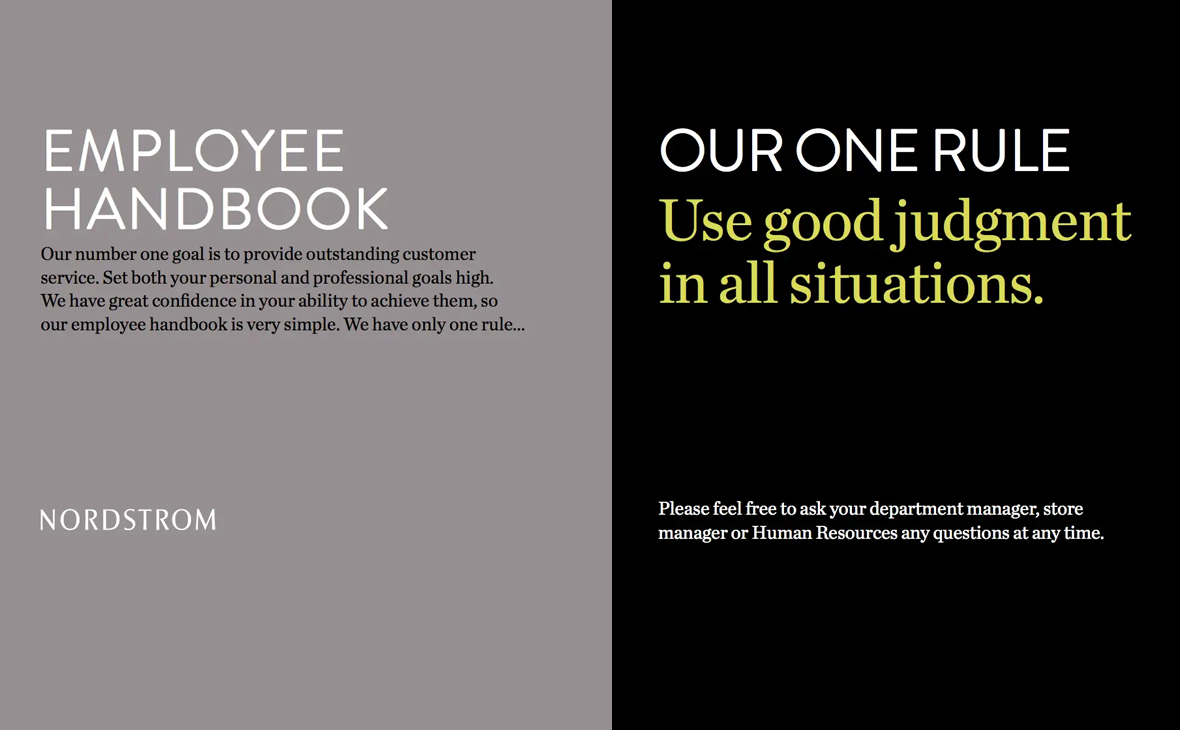

Nordstrom и возврат чужих шин

В 1975 году мужчина купил зимние шины в шиномонтажной мастерской, но спустя несколько недель обнаружил дефект и решил их вернуть. Когда он подъехал к предполагаемой мастерской, обнаружил, что она закрыта, а на ее месте стоит магазин Nordstrom. Компания продавала обувь, модную одежду и товары для дома. Тем не менее мужчина не растерялся и объяснил ситуацию продавцу, а тот — принял его шины и вернул деньги [8].

Справочник сотрудников Nordstrom

Вывод. Возврат дорогого товара, который нельзя перепродать, выглядит абсурдно. Но если пренебречь небольшим финансовым ударом, в долгосрочной перспективе ситуация оказалась выгодной. Спустя полвека люди продолжают рассказывать эту историю, а если загуглить Nordstrom tires, вы найдете около 3 млн результатов. Теперь поведение продавца выглядит мудро, четко по методичке компании [9], в которой всего одно правило: «Используй здравый смысл в любой ситуации».

Эта история скорее исключение, чем правило. Регулярная работа в минус разорит компанию, но закладывая небольшой бюджет на подобную блажь для клиентов, действительно можно получить хороший PR-эффект. Особенно, если строить бренд вокруг сильного сервиса. Nordstrom регулярно получает один из наивысших уровней потребительской лояльности (NPS) [10]. По этому показателю компания даже обогнала Apple в 2018 году.

Casper и чат-бот для людей с бессонницей

Производитель матрасов Casper создал чат-бота [11], с которым можно поболтать бессонной ночью. Глава отдела коммуникаций Casper Линдси Каплан объясняет: «Мы хотели сделать бота, который делает 3 часа ночи не такими одинокими». Insomnobot 3000 шутит и поддерживает любимые темы людей с бессонницей: стресс, кофе и сериалы. Бот бесплатный, но помогает компании собирать номера телефонов клиентов, чтобы отправлять рекламные материалы.

Вывод. Casper — одна из немногих компаний, которая использовала чат-бот с измеримой пользой в виде PR-эффекта и сбора базы теплых контактов. Для этого достаточно приправить заботу о целевой аудитории актуальным трендом.

The Ritz-Carlton и проблема на $2 000

Международная сеть гостиниц The Ritz-Carlton разрешает сотрудникам потратить до $2 тыс., чтобы решить любые проблемы гостя без лишних вопросов [12].

Например, один из клиентов забыл в гостинице зарядное устройство. Он обнаружил пропажу на следующий день, но не успел позвонить в отель, потому что получил посылку. Это был небольшой пакет с запиской: «Мистер Джулиус, я хотел убедиться, что вы получили посылку. Уверен, вам это нужно, и на всякий случай я отправил вам дополнительное зарядное устройство для ноутбука».

Вывод. Ошибка клиента — возможность впечатлить его продуманностью сервиса.

Так можно придумать бюджетные варианты решения проблем, которые возникают из-за неосмотрительности клиентов. Такие решения дают конкурентное преимущество и производят wow-эффект.

Пять принципов клиентоориентированности

Основа клиентоориентированности — интересы клиентов и их опыт взаимодействия с вами. Идеальная цель подхода — превратить всех клиентов в постоянных покупателей с растущим средним чеком, готовых рекомендовать компанию другим людям.

Всем сотрудникам не обязательно работать с клиентами напрямую. Но программист, специалист по работе с партнерами, упаковщик и охранник тоже могут быть проактивными приверженцами подхода. Вот пять принципов клиентоориентированности, о которых следует помнить.

- Эмпатия и глубокое понимание мира клиента. В 70% случаев компании теряют клиентов из-за низкого эмоционального интеллекта — работники просто не понимают своих покупателей [13]. Нужно уметь смотреть на мир и компанию с точки зрения потребителя.

- Забота и желание помочь. Задача бизнеса — сделать жизнь клиентов проще и приятнее. Поэтому сотрудникам следует принимать проблемы клиентов, как вызовы, а не повинность.

- Свобода персонала в работе с клиентом. В высококлассном сервисе нельзя долго принимать решения. Нужно убирать преграды, которые мешают сотрудникам проявлять инициативу. Например, в компании Zappos не нужно спрашивать разрешения менеджера, чтобы удивить клиента. Поэтому 75% покупок — повторные заказы [14].

- Индивидуальный подход и внимательность. Чем внимательнее подход, тем приятнее опыт. Исследование Epsilon показывает, что 80% клиентов сделают покупку с большей вероятностью, если компания проявит персональный подход [15].

- Желание приятно удивлять. Делать больше обещанного — верный способ выгодно выделиться на фоне конкурентов.

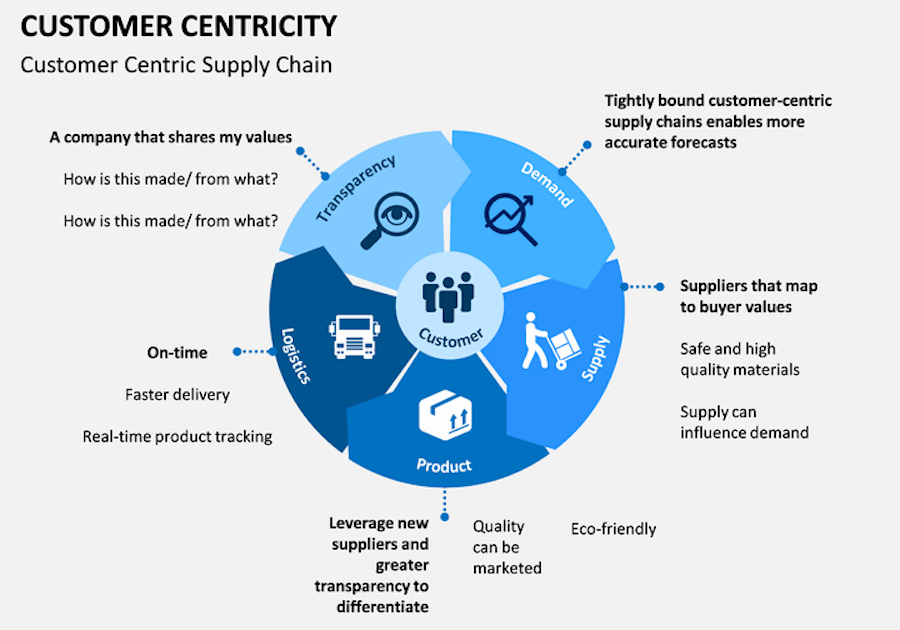

Как определить клиентоориентирован ли бизнес

Чем довольнее клиент на каждом этапе путешествия с вашим брендом (Customer Journey Map), тем выше клиентоориентированность. Для каждого бизнеса карта путешествия клиента уникальна, но можно выделить пять базовых элементов.

Признаки клиентоориентированной компании

Позиционирование и реклама

- Ценности компании резонируют с ценностями целевой аудитории.

- Главное сообщение — на языке клиентов.

Сайт

- Сайтом удобно пользоваться: легко найти нужный раздел и понять подсказки.

- Можно купить в один клик.

- Есть раздел с ответами на популярные вопросы.

- Легко найти контакты для связи.

Продукт

- Отвечает запросам пользователей. Его создают, опираясь на исследования потребностей и желаний потенциальный клиентов.

- Материалы — безопасные и экологичные.

- Предвосхищает ожидания.

Поддержка

- Клиент быстро получает обратную связь.

- С сотрудниками компании можно связаться несколькими способами.

- Консультанты общаются на языке клиента.

Логистика

- Быстрая доставка.

- Если доставку задерживают, клиенту дают бонусы.

- Передвижение товара можно отследить в реальном времени.

Как повысить клиентоориентированность

- Слушайте клиентов. Проведите customer development интервью — пообщайтесь с целевой аудиторией, чтобы получить инсайты для улучшения продукта. Учитывайте обратную связь от клиентов, которая поступает из разных источников: отзывы, общение с поддержкой, упоминания бренда в соцсетях.

- Поощряйте сотрудников и клиентов. Например, введите систему бонусов, если клиенты покупают второй раз, рекомендуют вашу компанию или оставляют положительный отзыв. «Всегда обращайтесь со своими сотрудниками так, как вы хотите, чтоб они обращались с вашими лучшими клиентами», — писал Стивен Кови. Благодарные сотрудники — лучшие поставщики клиентоориентированного сервиса.

- Заведите CRM. Кастомизированная CRM-система упростит сбор и анализ информации. Например, показатели эффективности отдела продаж в разные периоды времени, популярные наименования товаров, частые вопросы, жалобы и предложения.

- Оптимизируйте сайт. Например, если устранить ошибки на странице сайта, ее конверсия может увеличиться на 128% [16].

- Определите ваши стандарты. Чтобы оправдывать ожидания клиентов и вести конструктивный диалог с сотрудниками, следует зафиксировать стандарты.

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Как понравиться банку или как пройти скоринг без проблем». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Скоринг — компьютерное тестирование заемщика. Программа далека от совершенства, поэтому заемщику будет полезно попытать силы в разных банках. Сами программы бывают разные, часто заточены под политику конкретного банка.

По этой причине угадать, кто получит кредит, а кто — нет, сложно. Читайте статью, где мы гадали, как получить одобрение на рефинансрование.

Как понравиться банку или как пройти скоринг без проблем

Скоринговая система – это компьютерная программа, в которую заложены вопросы и ответы на них. Чем правильнее по отношению к алгоритму программы отвечает заемщик, тем больше шанс получить кредит.

Программа позволяет экономить финансовым организациям деньги, которые тратятся на запросы в бюро кредитных историй (БКИ). И с большой долей вероятности отличить добросовестного клиента от проблемного.

- Как известно, у банков есть личные внутренние БКИ, сведения для которых они наработали за время существования. Общих баз нет, но существуют большие БКИ у крупных кредитных организаций или частных фирм. Запрос данных на каждого человека стоит денег. И если учесть массовость запросов, то получается большие ежедневные суммы. Банкам это невыгодно, поэтому для небольших займов (от 1000 до 70000 рублей), были разработаны скоринговые алгоритмы.

После того как менеджер ввел персональные сведения заемщика и ответы на вопросы в программу, она первым делом обращается во внутренние базы данных клиентов, которыми обеспечен банк. Если гражданин ранее допускал просрочки, до одного месяца — в займе отказывают. Если сведений нет, то человек автоматически попадает в группу риска и скоринг начинает анализировать ответы.

Заемщики не знают, что такое кредитный скоринг. Когда потребитель обращается к менеджеру за небольшим займом (50-70 тыс. рублей), он требуют паспорт, иногда второй документ. Через 15-30 минут сообщают одобрили деньги или нет. Люди уверены — решение по займу принимает кредитная комиссия, но это не так. Все делает компьютерная программа (ПО), это и есть скоринг.

Менеджер делает механическую работу, вносит анкетные данные в ПО и нажимает кнопку «проверить». Программа обрабатывает информацию, делает запросы по внутренним базам и выносит решение, одобрять кредит или нет.

Алгоритм работы системы скоринга неизвестен. Каждый банк держит его в секрете. Но сам принцип работы понятен.

- Обработка Ф. И. О. клиента на совпадения по внутреннем базам банка.

- Обработка паспортных данных на совпадение по ранее выданным займам.

- Проверка заемщика по внутренней базе БКИ финансовой организации.

- Если скоринг видит, что клиент ранее брал сумму и вовремя расплатился, он выдает новый заем.

- Если кредитный скоринг не нашел клиента по внутреннем базам, он делает запрос в общую базу БКИ. Если зафиксированы просрочки в других банках, то анализируется количество дней и выносится решение одобрить или нет. Просрочка до 5 дней не считается серьезным нарушением.

- Если у клиента хорошая кредитная история, скоринг анализирует имущество и выставляет условия займа.

- Если клиент ни разу не брал в долг, он попадает в группу риска и скоринг выдаст минимальную сумму.

Скоринг банка что такое – Что такое скоринг в банке: кредитный

Сущность скоринга заключается в определении совокупного кредитного балла (КБ) заемщика в результате оценки по ряду критериев. Данные критерии имеют различные удельные веса и впоследствии агрегируются в интегральный показатель — совокупный КБ.

Величина кредитного лимита в скоринговых системах носит второстепенный характер и определяется исходя из уровня доходов заемщика. Интегральный показатель сравнивается с определенным числовым порогом, который представляет собой так называемую линию безубыточности для банка. Кредит выдается тем клиентам, интегральный показатель которых выше этой линии.

Какую бы модель скоринга не использовал банк, есть характеристики, за которые заемщикам всегда начисляют дополнительные баллы. К ним относятся:

- Наличие счетов, материальных активов, недвижимости в собственности. Не пропускайте графы анкеты, содержащие вопросы о имуществе и сбережениях. Не пытайтесь скрыть от банка факт наличия квартиры или депозита: если финансистам понадобится обратить на эти объекты взыскание, они самостоятельно установят все необходимые факты. На этапе получения кредита – это отличный шанс набрать несколько дополнительных баллов.

- Предпочтение отдается людям, состоящим в браке (в том числе – в гражданском). Помните об этом, заполняя заявление.

- Каждый ребенок рассматривается банком, как иждивенец. Если заемщик является родителем, но при этом не фигурирует в свидетельстве о рождении, данный факт лучше не указывать.

- Важна и цель кредитования. Банки охотнее кредитуют на получение образования, ремонт и т.д., но не на отдых и личные цели.

- Если имеется дополнительный доход и можно это подтвердить (к примеру, есть депозит или квартира, которую сдаете), обязательно укажите это в анкете и предоставьте соответствующее подтверждение.

- Оплачивая учебу детей или собственную, не спешите писать об этом (данный факт весьма сложно установить, но есть шанс лишиться нескольких баллов).

- Лишний балл можно получить при наличии страховки жизни и имущества, находящегося в собственности.

Таким образом, вдумчивое заполнение анкеты уже само по себе является шансом повысить вероятность получения ссуды. Если же данные будут подкреплены документально – это еще один плюс.

Проанализировав основные скоринговые модели и ситуацию на российском рынке, можно сделать вывод о том, что система кредитного скоринга позволяет банку более точно оценить риски по каждому заемщику и максимально снизить вероятность мошенничества, как со стороны клиентов, так и самих сотрудников.

Важность оценки потенциальных заемщиков подтверждается еще и тем, что банки начинают активно внедрять Risk-Based Pricing – новый подход в формировании условий кредитования, когда процентная ставка устанавливается индивидуально, в зависимости от надежности клиента.

Механизм действия скоринга на первый взгляд прост – программа оценивает ответы, за каждый из них начисляет определенное количество баллов и в итоге считает их сумму.

При этом сам по себе математический алгоритм, лежащий в основе, гораздо сложнее. По сути факторы оцениваются не обособленно друг от друга, а в совокупности. Какие-то из них могут влиять на результат больше, какие-то меньше, а некоторые и вовсе «перечеркнуть» все предыдущие плюсы. Как именно это происходит знают только технические работники – от менеджеров и прочих сотрудников алгоритм держится в секрете. Кроме того, для большей надежности в него периодически вносятся изменения.

Кроме того, результат зависит от конкретной ситуации. Так, например, даже если ваша кредитная репутация идеальна, вы можете попасть в «группу риска» — в том случае, если в базе оказываются должники, анкета которых по признакам похожа на вашу. В этом плане скоринг несколько несовершенен.

Кредитный скоринг подразделяется на несколько видов:

- скоринг заявителя – непосредственная оценка платежеспособности клиента и связанных с ней рисков невозврата кредита

- скоринг мошенника – оценка потенциального заемщика по принципу подозрения в мошенничестве. Как правило, результат проверяется службой безопасности банка, и только после этого делаются соответствующие выводы

- скоринг поведения – оценка принадлежности клиента к группе риска, то есть анализ схожести анкеты с анкетами клиентов, которые уже получили кредит, и уклоняются от его выплаты

- скоринг взыскания – оценка плана действий относительно взыскания непогашенных кредитов

В любом случае, о каком бы виде скоринга не шла речь, автоматическая система оценивает клиента на основании социальных признаков и влияние «человеческого фактора» в этом процессе исключено.

Главный минус скоринговой системы в том, что она автоматическая и берет в расчет только факты и цифры. Беседуя с менеджером, вы можете привести аргументы в пользу того, что вам можно и нужно выдать кредит. С программой такой ход не сработает – она рассчитывает баллы исключительно на основании анкетных данных. С другой стороны автоматизация оборачивается существенным плюсом. Работая со скоринговой системой, менеджер может принять решение о выдаче кредита куда быстрее, чем если бы все документы пришлось рассматривать «в ручном режиме».

Почему за кредитом нельзя обращаться в несколько банков сразу

Автоматическая система оценки платежеспособности клиента – программа пока еще несовершенная, она постоянно изменяется и модернизируется. Притом меняются не только отдельные параметры, но и механизм в целом. Как правило, алгоритм, по которому анализируются данные, от сотрудников держится в секрете. Обмануть автоматическую систему оценки кредитоспособности практически невозможно – она не только беспристрастна, но иногда и непредсказуема, даже для кредитных менеджеров. А вот повысить свой рейтинг в ее глазах вполне реально, предоставив вместе с заявление как можно больше документов, которые говорят о вашей финансовой состоятельности.

Есть несколько видов скоринга. Один из них был описан выше – то есть кредитоспособность клиента оценивается в момент его обращения. По тем данным, которые он сам и предоставляет (application scoring – заявочный скоринг). Сам, как правило, заполняет и анкету. В случае с микрофинансовыми компаниями – это происходит зачастую прямо онлайн в интернете.

Еще один вид скоринга – поведенческий (behavioral scoring). В зависимости о того, как клиент ведет себя с течением времени (за определенный период) банк выставляет ему более высокий кредитный рейтинг или более низкий. И в зависимости от этого уменьшает/увеличивает ему лимиты по кредитам, предлагает какие-то дополнительные услуги.

Также существует оценка потенциального мошенничества (fraud scoring).

Одно дело, когда человек получил кредит, но не рассчитал свои финансовые возможности, или внезапно заболел, потерял в доходе и т.п. И другое дело –когда имеет место заранее планируемый невозврат кредита –то есть мошенничество. Эксперты говорят, что таких случаев — порядка 10% всех невозвратов. Любой кредитор (особенно хорошо процесс отлажен в МФО) пытается еще до выдачи кредита оценить риск мошенничества со стороны заемщика.

Следует отметить, что современные системы скоринга зачастую являются самообучающимися, т.е. учитывают модели поведения клиентов, которые ранее были приняты на обслуживание. Система пытается вычислить какие-то общие черты у тех, кто впоследствии оказался мошенником, стал допускать просрочки (ретро-скоринг).

Очевидно, что скоринговые системы имеют и недостатки – большую часть данных для оценки предоставляет клиент. Перепроверка этих данных вручную при мелких суммах кредита – слишком дорогое занятие. Кроме того, даже обучающиеся системы не могут быстро перестроиться при резком изменении экономической ситуации в рамках страны. Поэтому их приходится все время дорабатывать и поддерживать.

В кредитовании, пожалуй, самая дорогостоящая часть – это время на первоначальную оценку заемщика. Это и скоринг, и служба безопасности, и запрос кредитной истории в Бюро (что не бесплатно для банка), ее изучение, оценка и принятие решение на кредитном комитете банка. Для выдачи каждого кредита задействуется несколько сотрудников, как правило, с высокой оплатой труда.

Хотя у каждого банка своя кредитная политика и свои схемы одобрения кредитных заявок (более или менее бюрократические ), но общий подход – минимизировать затраты времени и издержки на обслуживание каждого клиента. Кроме того, банки с более консервативной политикой оказались в более выигрышном положении во время кризиса 2008 года, чем те, кто выдавал кредиты всем подряд.

Поэтому МФО – это сейчас основные пользователи и разработчики скоринговых систем, где они пытаются оптимальным образом соединить все виды скоринга – и заявочный, и поведенческий, и оценку мошенничества. Кроме того, скоринг позволяет уменьшить и время принятия решения о выдачи кредита. В современных условиях – это значит быть более конкурентоспособным.

Поскольку обороты МФО по кредитованию населения в последний год значительно увеличились, в декабре 2013 года были также приняты поправки в закон 218-ФЗ, которые обязали МФО также подавать данные о своих заемщиках в Бюро кредитных историй.

Следует также отметить, что сегодня более, чем 30 млн. человек в России имеют кредиты. Новых, хороших, высоко-рейтинговых, клиентов – осталось немного. Это вынуждает банки предоставлять кредиты клиентам с более низкими рейтингами. Это влечет за собой удорожание их проверки и банки ищут пути снижения таких издержек. Появляются новые комбинированные системы, где большую роль начинают играть кредитные истории.

С учетом того, что треть граждан уже имела опыт по получению займов хотя бы 1 раз — на первый план выходит изучение того, насколько заемщик фактически закредитован, и насколько добросовестно он погашал кредиты в прошлом. Так по-данным банка “Связной” доля заемщиков, у которых обнаружилось 5 и более кредитов – выросла за последний год в три раза.

В связи с тем, что в Бюро кредитных историй (БКИ) теперь добавились заемщики микрофинансовых организаций и кредитных кооперативов, многие Бюро стали предлагать банкам и МФО скоринговые модели, дополненные данными, которые содержаться в БКИ. Эти скоринговые модели ранжируют заемщиков по вероятности дефолта (невозврата) займа, вероятности просрочек и т.п. Системы обрабатывают сведения о клиенте в Бюро и выставляют ему рейтинг. Добросовестные — получают наивысший балл, недобросовестные – низший. При этом результат (балл) указывается вместе с несколькими основными причинами, которые оказали наибольшее влияние на его снижение (4-5 факторов, а всего их может быть более 100).

В частности модель скоринга по кредитным историям, которую разработало НБКИ – это семь скор-карт, которые обновляются ежеквартально, чтобы учитывать изменения условий на рынке. Таким образом, Банки постепенно переходят от заявительного скоринга — на матричный (состоящий из нескольких моделей и источников). Это в 1,5 раза повышает эффективность оценки, улучшает выставление лимитов по каждому клиенту, помогает собирать просроченную задолженность.

Кроме того, кредитные бюро стали предлагать услугу – автоматически информирующую банк (без специального запроса от банка, ежедневно):

- об открытии его клиентом новых счетов в других банках

- о новых кредитах клиента

- о новых просрочках этого клиента

- об изменениях его лимитов по кредитам, овердрафтам,

- о его новых паспортных данных и т.п.

Пока эта услуга работает с оплатой по-клиентно и в рамках конкретного БКИ, что снижает возможности банка масштабно отслеживать жизнедеятельность всех клиентов. Однако вероятнее всего, в какой-то перспективе, БКИ начнут объединяться, обмениваться информацией между собой.

Банковская карта без паспорта: как сохранить анонимность расчетов

Ключевой параметр при проверке клиента – его платежеспособность. Она определяется по сложной формуле, в каждом банке в нее включаются различные переменные. Однако можно выделить общие принципы.

Так, размер ежемесячного платежа не должен превышать 50-60% от дохода заемщика после вычета всех обязательных расходов. На практике это означает, что если, к примеру, потенциальный заемщик с одним ребенком и действующим товарным кредитом на 2000 рублей с зарплатой в 30000 рублей хочет взять ипотеку с платежом в 15000 рублей ежемесячно, то он с большой вероятностью получит отказ.

Дело в том, что из дохода вычитаются:

• подоходный налог 13%;

• средний размер квартплаты на семью (от 5000 до 10000 рублей в зависимости от региона);

• расходы на детей – по прожиточному минимуму на каждого иждивенца (около 7500 рублей, зависит от региона);

• другие обязательные платежи – действующие кредиты, судебные выплаты, алименты и т.д.

В приведенном примере из 30000 рублей дохода нужно вычесть расходы на ребенка в 7500 рублей, на квартплату в 5000 рублей и на действующий кредит в 2000 рублей (будем считать, что НДФЛ уже удержан и 30000 – это «чистый» доход). В итоге реальный доход заемщика составляет 15500 рублей – почти половину зарплаты! Реально рассчитывать на ипотеку только в 7750 рублей в месяц.

Увеличить платежеспособность можно несколькими способами:

• предоставить сведения о дополнительных доходах – справку со второй работы, договор аренды, декларацию 3-НДФЛ, свидетельствующую о самозанятости, справку о получении пенсии или пособия и т.д.;

• при покупке квартиры – заявить о намерении получить в будущем имущественный налоговый вычет или вычет на проценты по ипотеке;

• привлечь созаемщиков.

Следует учесть, что предоставление какого-либо имущества в залог автоматически снимает требование о достаточном уровне зарплаты. Многие банки просто закроют глаза на недостаточный размер дохода в этом случае. Аналогично, если планируется покупка жилья с использованием субсидии или материнского капитала – в этом случае требования о наличии справки чисто формальные.

Иногда при оформлении заявки менеджер просит указать номер работодателя и 2-3 родственников (или друзей). Это является одним из пунктов проверки. После служба безопасности может позвонить по указанным номерам, чтобы проверить:

• действительно ли работает этот человек в указанной им организации, и какую должность он занимает;

• каков средний уровень заработной платы на предприятии;

• каково мнение коллег о заемщиках.

Звонки друзьям и родственникам совершаются с целью составления психологического портрета заемщика. Нередко звонят супругу или супруге и спрашивают о финансовом благополучии семьи, целях расходования кредитных средств, о месте работы заемщика и т.д.

Если какие-то сведения не совпадают, то в предоставлении займа могут и отказать. Поэтому нужно указать реальные номера и попросить друзей и родственников откликнуться на звонок и охарактеризовать вас в положительном ключе.

Некоторые заемщики полагают, что если они отправят несколько заявок в различные банки, то получат несколько ответов от них и смогут выбрать учреждение с подходящими условиями. На самом деле это работает не так.

Банки, видя множественные запросы (а они обязательно отображаются в кредитной истории), допускают вероятность, что человек может набрать множество займов в разных учреждениях – а это влияет на кредитную нагрузку и в перспективе может привести к возникновению просрочек. Другой вариант, который также рассматривает банк, если человек делает запросы при имеющихся кредитах – он решил произвести рефинансирование своих долгов ввиду финансовых трудностей.

В обоих случаях банк скорее откажет в предоставлении кредита, чем даст положительный ответ. Поэтому, если вы ищите эффективный вариант, действовать нужно последовательно: отправили документы в один банк, получили отказ или вас не устроили условия – пошли в другой. При рефинансировании лучше воспользоваться специальными предложениями.

Исключение из правил: если вы ищите ипотеку. Вероятность, что человек оформит несколько дорогостоящих кредитов, крайне мала. Поэтому банки, видя множественные запросы на ипотеку, скорее будут соревноваться друг с другом, предлагая интересные варианты, чем отказывать.

Но не забывайте, что сегодня банки в некоторой степени ужесточают требования к своим потенциальным заемщикам.

Как правило, деньги в кредит дают платежеспособным гражданам с высоким доходом, высшим образованием, отсутствием отрицательной кредитной истории и каких-либо задолженностей.

Отрицательное решение банка по поводу вашей заявки на кредит – распространенное и довольно неприятное явление. К сожалению, в большинстве случаев бывает так, что клиент даже не знает, по какой именно причине ему отказали в выдаче займа, ведь банки оставляют за собой право отказать в кредите без объяснения оснований.

Посмотрите видео, в котором кратко описаны основные моменты отказа банка в займе и даны рекомендации как этого избежать

Как правило, отказ в запрошенном клиентом банка потребительском кредите наличными основывается не на какой-либо одной причине, а имеет под собой несколько оснований, которые в совокупности отрицательным образом влияют на решение банка. Вот наиболее популярные причины отказа в кредите:

- 1. Недостаточно высокий уровень дохода. Людям, которые имеют довольно скромную заработную плату, сбербанк и другие банки обычно очень неохотно дают кредиты. Чтобы вы вернули назад занятые средства, у банка должна быть стопроцентная уверенность, что вы для этого достаточно платежеспособны. Как правило, это становится очень распространенной причиной, по которой многие люди не могут взять кредит банка.

- 2. Негативная кредитная история. Еще одна очень веская причина, побуждающая сотрудников банка дать вам отказ. Сам термин «негативная кредитная история» в политике разных банков может иметь свое индивидуальное прочтение. Как правило, это понятие связано с имеющейся у потенциального клиента непогашенной задолженностью по кредиту.

В большинстве случаев эта причина становится определяющим фактором, который не позволяет банку дать клиенту положительное решение.

- 3.

Предоставление неточных или ложных сведений при заполнении анкеты. Помните, что всю информацию, которую вы впишете в заявку, очень легко проверить. Поэтому банки сегодня борются с нечестными потенциальными заемщиками, которые очень хотят взять кредит наличными и сообщают заведомо недостоверную информацию. Помните, что проверить все представленные в анкете данные не составит труда.

- 4. Потенциальный заемщик не имеет стабильного места работы и фиксированной заработной платы. Если вы работаете неофициально или и вовсе не работаете, взять кредит наличными вам будет довольно трудно. Результатом заявления на получение средств в данном случае почти всегда является отказ.

- 5. Небольшой стаж. Еще одна распространенная причина отказа. Тем, кто только начинает свою трудовую деятельность и имеет общий стаж работы менее одного года, взять кредит наличными также будет проблематично.

- 6. Возраст потенциального заемщика. Как правило, сбербанк и другие банки предпочитают выдавать кредиты лицам, попадающим в возрастную категорию от 25 до 55 лет. Людей моложе или старше этого возраста многие банки не готовы видеть в числе своих клиентов.

Это далеко не полный спектр всех причин, которые могут вызвать отказ. Всего специалисты насчитывают несколько десятков таких оснований. При наличии одного такого отрицательного фактора у вас, конечно, есть шанс без особых проблем получить кредит, но если ваша кредитная история сочетает в себе несколько подобных показателей, вероятнее всего, вы получите отказ.

Данным термином обозначается процесс по определению платежеспособности будущего клиента специальными компьютерными системами, анализирующими предоставленные заемщиком данные. При этом анализ подразумевает сравнение со среднестатистическими данными, накопленными банком. Иными словами, потенциальный заемщик заполняет анкету для банка, которую обрабатывают впоследствии не сотрудники банка, а специализированный программно-аппаратный комплекс для скоринга. Он на основании сравнения полученной информации с имеющейся базой данных в итоге выдает вероятность возврата займа, которая служит ключевой характеристикой при предоставлении кредита.

Существенным минусом данной системы для заемщика является тот факт, что он может иметь высокий подтвержденный уровень дохода, высшее образование и не собирается становиться недобросовестным заемщиком, но в результате скоринга его анкета может попасть по нескольким параметрам в группу с высоким процентом невозврата кредитов, и банк откажет в выдаче займа. Например, люди старше 55 лет автоматически считаются скоринг-системами ненадежными заемщиками, а наличие высшего образования практически не добавляет шансов на одобрение кредита, так как не гарантирует само по себе высокий уровень дохода у потенциального клиента.

Кто же считается скоринговыми программами идеальным заемщиком? Это женщины трудоспособного возраста, так как именно они наиболее ответственно относятся к кредитам, совершают меньше всего просрочек и задержек платежей, возвращают практически все займы.

При этом среди всех работающих женщин у скоринг-систем есть свои фавориты. Это матери одного или двух детей, которые состоят в законном браке и имеют высокий уровень ежемесячного официального дохода. При этом их возраст составляет не менее 27 и не более 35 лет.

Естественно, что Вы вполне можете не оказаться идеальным заемщиком для банка, и чтобы не тратить время на походы в банки и ожидание решения по кредиту, воспользуйтесь услугами кредитного брокера. Данный специалист поможет выбрать оптимальный банк для получения кредита, подобрать кредитный продукт на максимально выгодных условиях на нужный срок и рассчитать максимальную сумму займа. Естественно, что за его услуги придется платить, но сумма вознаграждения обычно окупается уже через год после выдачи кредита.

Как показывает опыт многих заемщиков быстрый кредит без отказа, иногда является не таким уж простым и доступным вариантам. Очень часто случается так, что отказывают в выдаче займа. Выделим наиболее распространенные причины отказа в кредите, а также приведем полезные рекомендации для тех, кто хочет взять кредит банка наличными без опасений получить отказ.

Прежде всего основные причины отказа это плохая кредитная история и открытые просрочки по платежам! В этом случае крайне сложно получить займ на крупную сумму.

Результатом заявления на получение средств в данном случае почти всегда является отказ.

- 5. Небольшой стаж. Еще одна распространенная причина отказа. Тем, кто только начинает свою трудовую деятельность и имеет общий стаж работы менее одного года, взять кредит наличными также будет проблематично.

- 6. Возраст потенциального заемщика. Как правило, сбербанк и другие банки предпочитают выдавать кредиты лицам, попадающим в возрастную категорию от 25 до 55 лет. Людей моложе или старше этого возраста многие банки не готовы видеть в числе своих клиентов.

Это далеко не полный спектр всех причин, которые могут вызвать отказ. Всего специалисты насчитывают несколько десятков таких оснований. При наличии одного такого отрицательного фактора у вас, конечно, есть шанс без особых проблем получить кредит, но если ваша кредитная история сочетает в себе несколько подобных показателей, вероятнее всего, вы получите отказ.

Что такое «скоринг» в банковском понятии? Скоринг это – система и метод оценки рисков по кредитам, управление ими на основе прогноза вероятности просрочки конкретным заёмщиком платежа по кредиту; это метод оценки кредитоспособности заёмщика, основанный на статистике. А так же: процесс автоматизации принятия решения.

Первоначально, в скоринговые карты, что велись, баллы выставлялись экспертно на основе имеющегося опыта, в основу же оценки входило всего лишь около десяти характеристик. Сейчас для скоринга используются специально разработанные математические модели и математические методы, позволяющие работать с сотнями характеристик.

Кредитный скоринг бывает нескольких видов, в зависимости от задач, для решения которых он предназначен. Итак, виды скоринга:

Скоринг заявителя (application scoring) – оценка того, что новый клиент не сможет погасить кредит.

Поведенческий скоринг (behavioral scoring) – на основе данных о поведении заёмщков проводится вычисление степени риска существующих должников.

Скоринг для работы с просрочниками (collection scoring) – определение когда и какие меры следует принять при работе с неплательщиками по кредитам.

Скоринг против мошенников (fraud scoring) – оценка вероятности того, что новый клиент имеет чистые намерения и не является мошенником.

Скоринг отклика (response scoring) – оценка реакции (отлика) потребителя на направленные ему предложения.

Скоринг потерь (attrition scoring) – оценка вероятности того, что потребитель будет и далее пользоваться продуктом или уйдёт к другому поставщику.

В России, самый популярный вид скоринга, это – скоринг заявителя. Применяется в экспресс-кредитовании, на небольшие суммы, где оценка проводится за час. В этом случае, скоринг является инструментом для оценки заёмщика, его кредитоспособности.

Скоринг этого вида, акцентирует внимание на характеристиках, которые завязаны на надежности/ненадёжности потенциального заёмщика. При выдаче кредит банк не знает, вернёт ли конкретный заёмщик деньги, однако, в прошлом, люди этого социального статуса, возраста, пола, профессии – кредит не возвращали. Почему до этого заёмщики не возвращали деньги, по каким причинам – это не интересует банк, он просто – отказывает в кредите людям, с определённым набором характеристик.

Конечно же, если банк выдаёт кредиты на значительные суммы и с низкими ставками – проверка заёмщика будет более подробна и длительна. Однако метод скоринга используется в автокредитах или даже в ипотеке, но не в том виде, как при экспресс-кредитовании. Всё начинается как обычно при использовании метода скоринга – с заполнения анкеты заёмщика. Информация собрана, далее она проходит проверку на достоверность, а затем, если потенциальный заёмщик соответствует целевой аудитории кредитной организации, то информация о нём попадает в скоринговую модель, которая оценивает риски. Для клиента рассчитывают так называемый скоринг-балл, как сумма баллов, дающая соответствие признакам. При этом скоринг используется как метод математической статистики для оценки кредитоспособности и не является основным фактором для определения правильности решения о выдаче кредита, он не гарантирует стопроцентную благонадёжность, но он – помогает определиться с принятием решения, носит, скорее, рекомендательный характер

Автоматизированная система скоринга может быть представлена как на примитивном уровне – достаточно использовать обычную таблицу в Microsoft Office Excel™ или же на более высоком уровне – специализированного программного обеспечения. Использование примитивного скоринга – характерно для большинства банков, работающих с физическими лицами. Вручную, исключительно из опыта и знания, расставляются баллы в таблице, которые ставит сотрудник банка, ориентируясь на заявку на кредит. После подсчёта набирается количество очков, которое либо даёт возможность получить кредит, либо нет. Недостатком скоринга здесь является то, что процесс трудоёмкий и длительный – клиенту приходится ждать.

Система кредитного скоринга – программа, дающая возможность оценки заёмщика и исполняющую всю последующую работу в автоматическом режиме. В этом случае оценка идёт практически мгновенная, кроме того, система скоринга не зависит от опыта или настроения работника, выдающего кредит и проводящего оценку – оценка беспристрастна. Возвращаясь к ипотечному кредитованию или автокредитованию, с применением скоринга, отметим, что основное решение о выдаче/невыдаче принимает кредитный эксперт, но если его решение будет отличаться от решений и выводов автоматической системы кредитного скоринга – то ему придётся разъяснять руководству, почему он принял такое решение.

Есть ещё одна тонкость и плюс от использования автоматизированной системы скоринга, которая говорит за то, чтобы обращаться в банки с её использованием. Кредитная организация, работающая с системой кредитного скоринга не будет предлагать кредиты по высоким процентам, потому что использование системы, с её точностью, позволяет снизить риск невозврата кредита, то есть, не будет происходить повышение процентов по кредиту, с целью покрытия убытка за счёт недобросовестных заёмщиков.

Если скоринг проводится, как было написано выше, сотрудником банка и вручную – возможен обман системы, например, в результате сговора сотрудника банка и клиента, когда сотрудник сам укажет нужные, желательные ответы для того, чтобы потенциальный заёмщик превратился в фактического. Однако следует иметь в виду, что это считается мошенничеством, а оно является наказуемым. Обмануть же автоматизированную систему скоринга – невозможно. Существуют организации, предлагающие обмануть скоринг-систему – однако, даже если это – теоретически — удастся, последствии это обязательно раскрывается. Обмануть скоринг – почти невозможно.

Расчет баллов (кредитного рейтинга) основывается на полученной или уже имеющейся информации о заемщике. Далее система подбивает итоговый бал, а кредитор принимает решение — давать кредит или нет. При небольших займах одобрение проходит в автоматическом режиме. Если выдается крупная сумма, возможен контроль работника банковской организации.

Система скоринга оценивает такие параметры:

- Возраст. Максимальное число баллов получают заемщики, находящиеся в возрасте от 30 до 35 лет. За ними идут граждане в возрастной категории от 50 до 60 лет. Далее следуют молодые люди от 25 до 30 лет. Наименьшее число баллов получают лица до 20 или более 60 лет.

- Семейное положение. Система скоринга в банке проверяет факт супружества у заемщика. Если заемщик женат/замужем, кредитный рейтинг максимальный. Холостяки и девушки до свадьбы идут на втором месте, далее — разведенные и вдовцы (вдовы). Ниже всего оцениваются официально замужние пары, но проживающие по-отдельности.

- Число детей. Для банка оптимальный вариант, когда детей нет вовсе, ведь так пройти скоринг проще. Далее с ростом числа детей снижается количество баллов, которые получает заемщик.

- Квалификация. Лица при должностях получают лучший рейтинг. Специалисты и служащие идут на втором месте, далее — обслуживающий персонал, а на последнем месте лица без работы.

- Тип деятельности. Не меньшее значение имеет место трудоустройства. Сегодня больше котируются работники коммерческих организаций. После них расположились бюджетники. Сотрудники других компаний и пенсионеры идут на третьем и четвертом месте соответственно.

- Стаж. Система скоринга повышает балл клиентам с высоким стажем. Максимальный рейтинг получают люди, работающие в одной организации от пяти лет и более. Лица без стажа получают минимальный балл.

- Зарплата. При доходе от 40 000 рублей программа скоринга лояльно относится к клиенту и дает лучший результат. В остальном чем ниже доход, тем меньше число баллов присваивается заемщику.

- Стационарный телефон. Его наличие — сразу плюс в «карму».

Личный транспорт — положительный момент, но не всегда. Если в распоряжении заемщика иномарка он получает значительную прибавку к рейтингу. На втором месте лица без машины. На третьем заемщики со старой иномаркой. После них идут владельцы новых и старых отечественных авто.

Если вы пытались взять кредит в нескольких банках, то вы, к сожалению, уже ухудшили кредитную историю. За день это не исправить.

Если вы действительно ищете деньги срочно, вам остается согласиться на тот кредит, который уже одобрили. Главное — не продолжайте звонить во все банки подряд, сделаете только хуже.

В некоторых случаях банки нейтрально отнесутся к недавним запросам вашей кредитной истории.

Ипотека. Обычно заемщик оставляет много заявок, а потом ведет переговоры с несколькими банками параллельно. Никто не против: ипотека работает иначе, чем кредиты наличными.

Например, одному банку не нравится, что квартиру покупает пенсионер. Но это не связано с его кредитной историей, это желание конкретного банка. Поэтому вы продолжите договариваться с другим банком, у которого такого ограничения нет.

Брокеры. Есть компании, которые сами рассылают кредитные заявки в несколько банков. Брокеры помогают сэкономить время: если заявке клиента где-то отказывают, то заполнять новые не нужно.

100 cтатей

- Ландшафтный дизайнер в Москве, 80 000 ₽

- Основательница онлайн-школы эзотерики в Москве, 600 000 ₽

- Тестировщик ПО в Москве, 90 480 ₽

- Семья пенсионеров в Симферополе, 23 000 ₽

- Инженер в Калуге, 47 000 ₽

4 cтатьи

- Как накопить на старость

- Как научиться копить

- Как хранить накопления

- Как откладывать больше с каждым годом

Как ИП сменить ОКВЭДы удаленно

9 cтатей

- Куда вложить 100 000 рублей

- Как вести бюджет

- Как прожить на 5000 рублей

- Куда вкладывать до 30 лет

- Как научить ребенка копить

Предоплаченная карта (англ. prepaid card) — банковская карта, для оформления которой не нужны паспорт или ИНН. Prepaid-карта может быть пластиковой или виртуальной, и для ее оформления часто бывает достаточно номера телефона.Предоплаченную карту оформляют родители для своих детей. Кроме того, ее можно использовать в качестве подарка вместо наличных.

1. Плата за обслуживание. Комиссия может взиматься как за обслуживание самой карты, так и за проводимые операции, включая снятие и перевод средств, проверку баланса и даже неактивность карты

2. Ограничения в использовании. Оформленную в Украине prepaid-карту не получится использовать за границей: нельзя будет снимать наличные, переводить деньги или расплачиваться на иностранном сайте

3. Лимит финансовых операций. С предоплаченной карты можно снять ограниченное количество средств. Вдобавок, есть суммарный лимит на проведение операций в год, а также лимитирована сумма, которая может быть на счету

4. Отсутствие кредита. Так как карта не привязана к банковскому счету, ее владелец не может воспользоваться кредитом

5. Ненадежность. Средства могут пропасть безвозвратно в случае потери карты или истечения срока ее действия. Некоторые эмитенты предоплаченных банковских карт уже нашли способ защитить «пластик» клиента, например, карта Uplata, которая будет представлена в июне, может быть заблокирована прямо в приложении. А средства — переведены на другой счет.

6. Проблемы с интернет-банкингом. В некоторых банках отсутствует возможность управления картой через интернет-банкинг, иногда для этого необходимо создать отдельную учетную запись

31 cтатья

- Как не платить штраф в госзакупках

- Как малому бизнесу случайно не стать монополистом

- Как победить откаты на предприятии: личный опыт

- Как бизнес в регионах борется с кризисом

- Что такое ООО

11 cтатей

- Еда

- Образование

- Одежда, обувь, аксессуары

- Спорт и хобби

- Ремонт

#оденьгахпросто: как узнать свой кредитный рейтинг на сайте Банки.ру

17 cтатей

- Рок-бар в Белгороде

- Кофейня в Белгороде

- Музей иллюзий и наук во Владимире

- Школа столярного мастерства в Воронеже

- Антикафе в Воронежской области

Кредитный рейтинг, или скоринговый балл, — это оценка благонадежности и кредитоспособности заемщика, рассчитанная на основе информации из его кредитной истории. Чем выше этот показатель, тем больше шансов получить кредит.

Кредитный рейтинг рассчитывается на основе прошлой и текущей финансовой истории — информации обо всех когда-либо выданных заемщику кредитах, отказах по ним, задолженности и просрочках, а также о частоте запросов со стороны банков и МФО. Эти данные хранятся в бюро кредитных историй. Всего в реестре Банка России зарегистрировано 11 БКИ. Однако большую часть информации о заемщиках аккумулируют крупнейшие из них: НБКИ, ОКБ, «Эквифакс» и кредитное бюро «Русский стандарт».

Ваша кредитная история может храниться в нескольких бюро сразу. Данные из отчетов разных БКИ могут пересекаться, но могут и частично различаться. Соответственно, и кредитный рейтинг у каждого бюро будет свой. Ситуация осложняется еще и тем, что у каждого бюро своя система расчета и балльная шкала. «Эквифакс» выставляет оценку от 1 до 999 баллов, шкала НБКИ рассчитана максимум на 850 баллов, «Русского стандарта» — на 620 баллов.

Когда заемщик обращается за кредитом, банк должен оценить благонадежность клиента и риски невозврата средств. Для этого он делает запрос кредитной истории заемщика в БКИ — одно или несколько сразу. Однако для большинства банков балл, рассчитанный самими бюро, не является главным критерием при принятии решения о выдаче. Кредитор рассчитывает рейтинг заемщика с помощью собственной системы скоринга, используя не только КИ потенциального клиента, но и дополнительную информацию, полученную из анкеты и других источников.

Тем не менее знать кредитный рейтинг полезно, чтобы трезво оценивать шансы на получение крупного займа, например ипотеки или автокредита. Банк не станет раскрывать причины отказа в кредите и не назовет оценку, которую он выставил потенциальному заемщику. Есть несколько способов узнать свой кредитный балл.

Как и банки или МФО, гражданин имеет право сам проверять свою кредитную историю через БКИ, но только дважды в год закон обязывает бюро предоставлять кредитный отчет бесплатно. За дополнительный запрос придется заплатить порядка 400—500 рублей.

Единого БКИ, которое аккумулирует информацию из всех остальных и с которым обязаны сотрудничать все банки, пока не существует. Это означает, что перед тем, как запрашивать свою кредитную историю, нужно понять, в каких бюро она хранится. Для этого надо отправить запрос в Центральный каталог кредитных историй (ЦККИ) Банка России. Сделать это можно через портал госуслуг.

Чтобы получить свою кредитную историю и узнать свой рейтинг, нужно сделать следующее:

- Оформить подтвержденную учетную запись ЕСИА (если вы еще не сделали этого).

- Через сайт госуслуг подать запрос на «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории — физического лица». Услуга предоставляется в течение одного рабочего дня.

- Дождаться списка БКИ, где есть ваша кредитная история.

- Запросить кредитный отчет в каждом БКИ из списка. Сделать это можно онлайн на сайте самих бюро с использованием учетной записи ЕСИА. В некоторых случаях на сайте бюро нужно будет пройти отдельную регистрацию.

Скоринговый балл может быть включен в кредитный отчет, а может предоставляться как отдельная услуга БКИ. Как правило, он сопровождается пояснением, каковы ваши шансы получить кредит с тем или иным уровнем рейтинга.

В настоящий момент есть несколько вариантов, как отправить деньги в Россию. К ним можно отнести:

- международные системы переводов;

- со счета на счет;

- с карты на карту;

- электронные денежные системы;

- SWIFT-перевод;

- через посредника;

- почтой.

Ниже будут подробно рассказано, какими именно способами можно осуществить денежный перевод.

Перевести деньги на карточку можно через немецкие банки. К надежным организациям можно отнести: Commerzbank, Deutsche Bank, Dresdner Bank, Aareal Bank или Aktivbank. Для осуществления перевода нужно подойти в выбранное отделение банка и заполнить форму, в которой будут указаны следующие данные:

- ваши ФИО и временное место жительства;

- платежные реквизиты получателя IBAN (номер, который состоит из кода банка, индекса страны и номера счета) и BIC (число, которое состоит из индекса банка и страны, а также номер филиала);

- назначение и сумму платежа.

После этого банковский работник проверит форму и потребует паспорт, разрешение на временное проживание в Германии и оформление расчетного счета («Конто»). После оформления счета, проверки документов и оплаты платежа, специалист осуществит перевод.

15 способов перевести деньги из Германии в Россию в 2020 году

Международный перевод, как говорилось выше, можно сделать через немецкий банк или через интернет. Для этого следует выбрать хороший банк и зарегистрироваться в нем. Можно выбрать онлайн-банк №26 или систему TransferWise.

Немецкий интернет-банкинг №26 существует уже около 3-х лет, он является максимально удобным сервисом для переводов в онлайн режиме. Но для этого необходимо оформить пластиковую карточку, которая делается за неделю и высылается на почтовый адрес клиенту.

Для осуществления перевода необходимо скачать приложение №26 на телефон и можно осуществлять покупки и делать переводы в Россию. Комиссия за перевод составляет 1,5% за 100 евро, если суммы больше, тогда тариф повышается – до 2%.

Также очень удобный сервис TransferWise, о котором написано выше. Несмотря на то, что перевод не мгновенный, а займет у клиента от 5-8 часов до 3-5 дней, в отличие от платежных систем Western Union и Contact, в TransferWise можно сэкономить до 30% средств.

В этой системе можно перевести деньги на банковский счет или на карту. Интерфейс программы очень простой, поэтому даже у самого неопытного пользователя не возникнет вопросов.

Есть несколько почтовых организаций, которые занимаются доставкой бандеролей и письменной корреспонденции. Они осуществляют и пересылку денег в конверте. К ним можно отнести следующие учреждения:

- IT-posta

- Deutsche Post

- DHL

- DHL Express

- EMS

- Deutsche Post

Самая лучшая из них это IT-posta, она занимается доставкой посылок по всей Европе, в том числе и в Россию. Это почтовая служба занимается одновременно и переводами. Передача средств в сумме 200 евро осуществляется совершенно бесплатно, если она превышает этот лимит, тогда почтовая компания взимает комиссию – 1% от общей суммы денег. Срок доставки длительный и может достигать 15 дней.

Через интернет-банкинг Белагропромбанка можно также вернуть долги по кредитам других финансовых учреждений. В их перечень вошли Белгазпромбанк, ВТБ, Приорбанк, Белинвестбанк, Альфа-Банк, БПС-Сбербанк, Банк Идея и еще несколько крупных учреждений.

Принцип оплаты в другой банк такой же. В меню необходимо выбрать «Финансовые услуги», дальше «Банки», ввести действующий номер договора. После этого указывается откуда будут списываться деньги, осуществляется платеж.

Несмотря на естественное желание людей жить без долгов, россияне продолжают в них залезать. Ипотечное кредитование в 2018 и 2019 годах показывало рекордные темпы – в год люди брали только ипотечных кредитов на 3 триллиона рублей – это сопоставимо с 15% доходов федерального бюджета. Потребительских кредитов люди берут еще больше, но погашают их быстрее.

Банки до недавнего времени закономерно отвечали на этот запрос – наращивали кредитование и снижали процентные ставки. Но чтобы выдавать больше кредитов, нужно больше клиентов – а реальные доходы россиян не росли в течение 5 лет. Следовательно, требования банков к заемщикам становились все более мягкими – кредиты получали те, кто еще несколько лет назад практически гарантированно получил бы отказ.

Но это в теории. В реальности картина немного иная: по данным НБКИ, банки вынесли отказы примерно по 63,1% заявок на кредиты, причем в 2019 году они стали одобрять меньше кредитов, чем в 2018-м. Что интересно, самые «сложные» с точки зрения нагрузки ипотечные кредиты одобряются примерно вдвое чаще – по ним отказов всего 34,4% (но причина, скорее всего, в более затратной подготовке к подаче заявки – многие отсеивались до этого).

Банк, рассматривая заявку на кредит, может руководствоваться собственными критериями кредитоспособности, но должен придерживаться и нескольких обязательных правил. Первое – это учесть кредитную нагрузку на заемщика. Если он уже выплачивает по кредитам в сумме более половины своего дохода, выдать ему новый кредит будет затруднительно. Есть и некоторые другие критерии, о которых заемщик может не знать.

И он вряд ли о них узнает. Дело в том, что все банки придерживаются одной практики – не сообщать клиенту причину отказа. Более того, обычно менеджерам даже запрещено это обсуждать с клиентом и делать какие-то предположения (наказание в таком случае – вплоть до увольнения).

Почему банки никогда не сообщают причины отказа по кредитам? Объясняют эксперты

Внутри банка заявка на кредит может рассматриваться разными способами. Основных два:

- скоринг – система автоматической оценки, которая базируется на присвоении условных баллов заемщику. Если он набирает больше баллов, чем минимальный порог – кредит одобряется;

- экспертная оценка – клиента проверяет сотрудник банка. Он может «прозвонить» указанные номера, лично перепроверить всю информацию и принять решение о выдаче кредита или об отказе.

С недавних пор Сбербанк активно развивает направление скоринга, применяя технологии искусственного интеллекта. По словам руководителей банка, на данный момент уже 100% кредитных карт, 90% потребительских кредитов и половина ипотечных выдается на основании решений, которые принимает искусственный интеллект. И до конца 2020 года он будет «отвечать» вообще за все кредитные продукты для физических лиц.

Что же касается традиционного скоринга, этой модели уже не одно десятилетие – просто ранее ее применяли без компьютеров. Суть в том, что по каждому параметру есть несколько вариантов оценки, например:

- возраст – лучшими клиентами считаются люди в возрасте около 40 лет и старше;

- образование – высшее лучше, чем среднее;

- семейное положение – замужним/женатым кредиты одобряют чаще;

- стаж работы – чем больше, тем лучше, и т.д.

Эти данные простые и формализованные, поэтому их легко может обрабатывать компьютер. Кредитному менеджеру остается лишь корректный ввод данных. Банки активно используют скоринг, это быстрее и дешевле. Например, относительно «Ренессанса» Григорий Шабашкевич отмечает: «У нас 100% заемщиков оцениваются автоматически, и, по нашему мнению, они получают более объективную оценку, чем если бы их оценивал эксперт».

А в VestaBank все зависит от продукта и суммы кредита, говорит Алексей Федоров: «Если речь идет о чем-то массовом, например, карточных овердрафтах (кредитных картах), то в данном случае превалирует автоматическая оценка. В случае нестандартных, например, крупных сделок оценка чаще проводится с участием человека. Например, такое характерно для ипотечных кредитов».

Скоринговые модели построены по единому принципу, говорит Наталья Бычкова, и приводит пример:

Касательно автоматической и экспертной оценки. Для принятия решения применяются скоринговые модели. И в каждом банке они настроены по-своему, но принцип единый, и в него зашиты требования ЦБ и внутренние расчеты риск-моделей. Экспертная оценка сведена к минимуму.

Покажу на примере. Условно говоря есть 10 пунктов, по которым оценивается заёмщик. Если стоит 9 зеленых галочек напротив этих 10 пунктов, то есть он проходит по этим критериям – кредит идет к выдаче. Если меньше 7-ми, автоматический отказ. И вот только в случае 7-8 галочек может добавиться экспертный анализ.

Но опять же, если это допускает риск-модель каждого конкретного банка. В противном случае – это также будет отказ.

Наталья Бычкова, независимый банковский эксперт.

По сути, экспертная оценка сохраняется для кредитов на крупные суммы (ипотечные или автокредиты), а также для ситуаций, когда критериев слишком много для автоматической оценки. Например, без эксперта не обойтись при бизнес-кредитовании – нужно учесть столько переменных, что для минимизации риска приходится задействовать специалиста.

Для заемщика больше шансов оставляет скоринговая модель – эксперт вряд ли будет закрывать глаза на какие-то очевидные недостатки, а автоматическая оценка по формальным признакам оставляет больше возможностей.

Кредитная история – это личный финансовый рейтинг гражданина, который содержит сведения о его взаимоотношениях с банками. Если она испорчена, получение нового займа становится затруднительным, даже если заявка будет одобрена, денежные средства будут выданы под высокие проценты.

При принятии отрицательного решения, банки не указывают причину, но есть стандартный список, который стоит проанализировать перед новым обращением за ссудой.

В финансовой статистике фиксируется любая задолженность, даже если речь идет всего об одном дне задержки и сумме в несколько копеек. Чтобы в будущем не задаваться вопросом, как исправить кредитную историю, следует вносить ежемесячные платежи за 5 дней до указанной в графике даты.

Например, информация о закрытии долга может быть внесена в чужое досье. В результате заемщик обращается за новой ссудой, будучи уверенным в собственной репутации и получает отказ. Если проблема в ошибке банковского работника, следует обратиться в финансовую организацию с заявлением о корректировке данных. Они обязаны внести изменения в течение 5 рабочих дней.

Чтобы не задаваться вопросом, как восстановить кредитную историю, следует учитывать, что в досье фиксируется любое взаимодействие с финансовой организацией. Это значит, что в него попадет также информация об отказах. Если гражданин после получения отрицательного решения сразу подал несколько заявок подряд, это может быть расценено как наличие существенных проблем или мошенничество.

Похожие записи:

Русский [ править ]

Наречие, определительное, сравнения и уподобления; неизменяемое.

Приставка: по-; корень: -друж-; суффиксы: -еск-и [Тихонов, 1996] .

Произношение [ править ]

- : [ pɐ‿ˈdruʐɨskʲɪ ]

Семантические свойства [ править ]

Значение [ править ]

- так, как характерно для друзей ◆ Отсутствует пример употребления (см. рекомендации ).

Синонимы [ править ]

Антонимы [ править ]

Гиперонимы [ править ]

Гипонимы [ править ]

Родственные слова [ править ]

- существительные: друг

- прилагательные: дружеский

- наречия: дружески